Rückblick:

Wall Street erlebte die schwächste Börsenwoche seit Juni vergangenen Jahres. Gleich am Montag kam es zum schlechtesten Tagesverlust in diesem Jahr. Schwache Wachstumsaussichten, Deflationssorgen und stark fallende Edelmetall-Preise waren die Hauptgründe. Der sinnlose und kaum zu begreifende Bombenanschlag mit drei Toten und über 200 Verletzten beim Bostoner Marathon am Montag beschäftigte das Börsengeschehen dagegen kaum, da ein solches Ereignis abgesehen von Sicherheitsfragen und Emotionen keinen entscheidenden nachhaltigen Einfluss auf das künftige Wirtschaftswachstum und Gewinnentwicklung im allgemeinen hat. Am Dienstag kam es sogar zu einer technischen Erholung mit dem drittbesten Tagesanstieg beim Dow Jones in diesem Jahr, was die Volatilität an den Börsen unterstreicht. Danach setzte wieder ein zweitägiger Verkaufsdruck ein. Auch die massive Explosion am Donnerstag in einer Düngemittelfabrik in Texas, die mindestens 14 Menschenleben forderte und über 160 Verletzte aufwies und gleichzeitig rund 150 Gebäude beschädigte, wurde auf dem Börsenparkett aus den oben genannten Gründen ebenfalls kaum registriert.

Wochenverlierer und auch weiterhin das Schlusslicht seit Jahresbeginn war Silber (roter Pfeil). Nur der Euro kam in der Tabelle in dieser Woche auf ein Plus (grüner Pfeil). Unter den Aktien-Märkten führt weiterhin der Schweizer Markt (SMI) knapp vor dem Dow Jones seit Januar (grüner Pfeil). Die Wiener Börse (ATX) und der DAX stehen unter ihrem Vorjahresendstand, nachdem sie 2012 die Spitzenreiter waren. Am Freitag kam es zu einer allgemeinen Erholung, die primär markttechnische Gründe hatte. Dabei lag der Freiverkehrsmarkt (NASDAQ) vorn (grüner Pfeil), während der DAX im Minus verharrte (roter Pfeil).

Ausblick:

Bis Ende April rechne ich mit keinen entscheidenden Indexveränderungen. Der bisherige Jahres-Höchststand beim DAX von 8.058 am 14. März (blauer Pfeil) wird erst nach den Bundestagswahlen durch ein neues Rekordhoch von über 8.105 übertroffen werden. Die 9.000-Marke bleibt mein maximales Ziel für dieses Jahr. Alles Weitere wäre zu optimistisch. In den Sommermonaten kann die 7.300-Marke nochmals getestet und sogar etwas unterschritten werden. Das 7.000-Niveau sollte jedoch auf jeden Fall halten.

Beim Dow Jones liegt meine Untergrenze in diesem Sommer von Mai bis September um 13.500 im negativsten Fall. Die aktuelle Bewertung ist weder beim Dow Jones noch beim DAX aus fundamentaler Sicht zu hoch. Das Risiko ist in erster Linie ein politisches sowohl in Europa als auch in den USA. Politisch bedingte Börsen-Schwächen sind bekanntlich kurz aber schmerzlich. Dies haben die vergangenen zwei Jahre gezeigt, als es im Sommer 2011 mit einem Minus von 33% zu einer Baisse beim DAX kam, während Wall Street die Definition einer Baisse von einem Minus von mindestens 20% nur knapp verfehlte. 2012 kam es beim DAX von Mitte März bis Anfang Juni zu einer deutlichen Korrektur von fast 17% (roter Pfeil) während der Dow Jones mit einem Minus von rund 9% von Ende April bis Anfang Juni eine Korrektur, was ein Minus von mindestens 10% voraussetzt, nur knapp verfehlte.

Seit dem 28 April 2011, als Silber auf $49,5 gestiegen war (roter Pfeil), befindet sich der Silberpreis in einem breiten Abwärtstrend markiert durch die rote und hellgrüne Linien. Der größte Preis-Einbruch von 33% innerhalb von nur sechs Börsentagen kam vor zwei Jahren Ende April bis Anfang Mai (erster schwarzer Pfeil). Der zweite Einbruch folgte Ende September 2011, als der Verlust innerhalb von nur drei Tagen 30% erreichte (zweiter schwarzer Pfeil). Im Vergleich dazu war der Preisrückgang von 20% (grauer Pfeil) innerhalb von zwei Börsentagen (12. und 15. April) vor einer Woche "relativ" gering. Allerdings wurde damit eine wichtige Unterstützung um $26 (blaue Linie) deutlich unterschritten. Der Preisverfall seit Ende April 2011 liegt bei 55% (orange Pfeil). Der aktuelle Silberpreis um $23 ist dabei noch nicht der Tiefstand in diesem Jahr!

2008 fiel der Silberpreis von März bis Oktober um 57% (orange Pfeil). der danach folgende Aufwärtstrend (grüne Linie) ist in den vergangene Wochen deutlich unterschritten worden (weißer Pfeil). Der fünf Jahres-Chart zeigt die nächste Unterstützung knapp unter der $20-Marke an (blaue Linie).

Baubeginne überschritten im März (grüner Pfeil) erstmals seit Juni 2008 (blauer Pfeil) die annualisierte eine Million-Marke! Die jüngste Verbesserung beruhte jedoch in erster Linie auf Mehrfamilien-Bauten (Wohnungen), die einen Anstieg von über 30% aufwiesen. Baugenehmigungen gingen dagegen im März etwas zurück, sodass sich dieser positive Trend in den kommenden Monaten nicht in der gleichen Stärke fortsetzen wird.

Die Talsohle im Bausektor (rote Schattierung) ist jedoch bereits seit September 2011 überwunden. Bauwerte sind seitdem bis zum Jahresbeginn enorm gestiegen und wurden auf der Hotline und im Blog regelmäßig empfohlen. Erst eine weitere Preisschwäche von mindestens 10% bis 15% wäre ein Grund zum Wiedereinstieg.

Die stärkste sechs Monatsphase im Jahresverlauf geht im April zu Ende. Den größten Anstieg verzeichnet der japanische Nikkei Index mit einem Plus von 50% und bestätigt damit meine auf der Hotline häufig genannte Kaufempfehlung. Positionen sind jetzt mit einem Stopp abzusichern., zumal der Index bereits deutlich über meinem ursprünglichen Jahresziel liegt. Der Dow Jones brachte bisher seit November 11% ein. Wer erst Mitte November kaufte und sich bereits am 11. April durch einen Stopp verabschiedete, erzielte sogar mit einem Plus von knapp 16% mehr als das Doppelte, was während der sechs Monate von November bis April im Durchschnitt seit 1950 erreicht wurde. Bescheiden ist dagegen das Plus beim DAX von lediglich 3% seit November, was deutlich unter dem Durchschnitt liegt. Die richtige Index- oder Aktien-Auswahl sind zum Anlageerfolg entscheidend.

Der Goldpreis liegt zu Wochenbeginn rund $100 über dem Tiefstand vor einer Woche und ist damit außerhalb meines Kaufniveaus von $1.225 - $1.375 (siehe Blog vom 16. April - Edelmetalle unter Druck). Ein nochmaliger Test der Tiefstände der vergangenen Woche wäre normal, ein Unterschreiten halte ich jedoch für weniger realistisch - maximal 35% Wahrscheinlichkeit.

Newmont Mining ist der einzige Goldwert im S&P 500 Index. Nachdem die Aktie 55% unter seinem Rekordhoch vom November 2011 liegt (damals empfahl ich auf den Hotline Gewinnmitnahme), gehört sie zwischen $30 und $35 (grüne Schattierung) zu meinen Kaufempfehlungen mit einem Kursziel von mindestens $45 bis hin zur $60-Marke. Vor sechs Jahren lag der Aktienkurs bei $45, als der Goldpreis unter $700 stand!

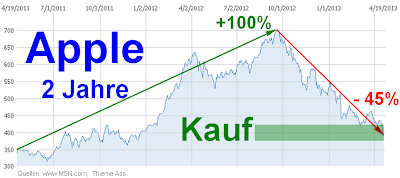

Die Apple Aktie liegt jetzt 45% unter seinem Rekordhoch vom September vergangenen Jahres. Mein Kaufbandbreite habe ich reduziert auf $425 bis hinunter zu $375 (grüne Schattierung). Mein Kursziel bleibt jedoch $600 bis $650 in den kommenden 12 Monaten, auch wenn es jetzt sehr ambitiös erscheint. Details dazu diskutiere ich auf meiner Hotline. Vor zwei Jahren notierte die Aktie um $350 und verdoppelte sich innerhalb von nur 17 Monaten (grüner Pfeil).

Weitere Empfehlungen und Einschätzungen auf der Hotline. Mein nächster Blog erscheint in einer Woche.

© 2013 Heiko Thieme