Sehr verehrte Leserinnen und Leser,

Ende vergangener Woche fand die alljährliche Notenbankerkonferenz in Jackson Hole statt. Diese erlangte auch unter weniger börsenaffinen Beobachtern eine gewisse Berühmtheit, als 2010 der damalige Fed-Chef Ben Bernanke die erste große Runde des Quantitative Easing ankündigte.

Wieder mal Jackson Hole!

Diese Ankündigung war damals eine faustdicke Überraschung. Seitdem wird die für Außenstehende eher dröge Veranstaltung auch von der Finanzwelt mit einiger Spannung erwartet. Das gilt insbesondere dann, wenn sich ein prominentes Notenbankmitglied dort offiziell äußert und zudem Themen anliegen, die auch für die Börsen von Bedeutung sind.

In diesem Jahr war dies wieder einmal der Fall. Fed-Chefin Janet Yellen hielt am Freitag die Eröffnungsrede der Konferenz. Und nach den zuletzt durchaus erfreulichen Konjunkturdaten aus den USA - insbesondere vom Arbeitsmarkt - waren die Investoren gespannt, ob und was die Fed-Chefin zu möglichen weiteren Zinserhöhungen in den USA und deren Zeitpunkt sagen würde.

Yellens Äußerungen wurden inzwischen von den Medien ausgiebig seziert. Letztlich ergaben sie aber nichts Neues: Yellen hält "angesichts der soliden Entwicklung des Arbeitsmarkts" und der Konjunktur weitere Zinserhöhungen für angemessen. Das tut sie jedoch schon seit Längerem - allerdings ohne danach zu handeln. Sie sieht die Leitzinsen in den USA zudem "für längere Zeit" auf niedrigem Niveau. Aber auch das betont die Fed schon seit Jahren. Gleiches gilt für die von der Fed perspektivisch angestrebte Reduzierung der durch die Anleihenkäufe aufgeblähten Bilanz der Fed.

Diplomatische Meisterleistung, aber kein Wegweiser

Darüber hinaus erwähnte Yellen sämtliche möglichen und denkbaren Instrumente, mit der eine Notenbank die Geldpolitik in einem Niedrigzinsumfeld beeinflussen kann (darum geht es eigentlich auf der Konferenz). Neben einem "(erweiterten) Kreis der Wertpapiere, die angekauft werden können" (also außer Staatsanleihen z.B. auch Unternehmensanleihen oder sogar Aktienfonds, wie es die EZB bzw. die Bank of Japan schon tun), bezeichnete sie die (früher praktizierte, aber wieder verworfene) sogenannte "Forward Guidance" (also mehr oder weniger konkret angekündigte Zeiträume für bestimmte Zinsniveaus) oder die Erhöhung des Inflationsziels (was der Fed mehr Spielraum für längerfristig niedrigere Zinsen geben würde) als infrage kommende Mittel.

Allerdings relativierte sie diese Aussage wieder, in dem sie betonte, dass all dies "nicht aktiv in Erwägung gezogen" werde, sondern "ein wichtiges Thema für die Forschung" sei. Es gab also nichts wirklich Fassbares in Yellens Rede.

Man hatte den Eindruck, als sollten ihre Äußerungen eher allem und jedem gerecht werden, anstatt die konkrete Richtung für bevorstehende Entscheidungen vorzugeben. Zuletzt war die Fed-Chefin nämlich auch intern stärker in die Kritik geraten. Einige Fed-Mitglieder setzten sie zudem mit abweichenden eigenen öffentlichen Statements unter Druck. Diesem Druck wich sie durch ihre sehr diplomatische Rede geschickt aus.

Nun sind wir auch nicht schlauer

Am Ende sind wir also genauso schlau wie vorher: Eine Zinserhöhung im September ist theoretisch weiterhin möglich. Sie könnte aber auch erst im Dezember erfolgen. Oder auch noch später. Clevere Beobachter verwiesen daher darauf, dass am Freitag die nächsten Daten vom US-Arbeitsmarkt gemeldet werden. Dann sähe man klarer. Oder auch doch nicht. Wer weiß.

An den Märkten war die Reaktion ebenso gespalten. Vor der Rede stiegen die Kurse der US-Futures zunächst dynamisch an, dann brachen sie deutlich ein. Zum Handelsschluss erholten sie sich aber wieder etwas:

Gleichzeitig stieg an den Terminmärkten die Wahrscheinlichkeit für eine Zinserhöhung im September von 21 auf 33 Prozent. Damit rechnen aber immer noch die meisten Anleger mit unveränderten Zinsen bis Dezember. Doch auch für die Märkte gilt: Klarer werden wir erst in den nächsten Tagen sehen. Jedenfalls möglicherweise.

Halten Sie sich an die Charts!

Was macht man als Anleger mit derart unbefriedigenden Vorgaben? Wir können es nicht oft genug betonen: Man hält sich an die Charts!

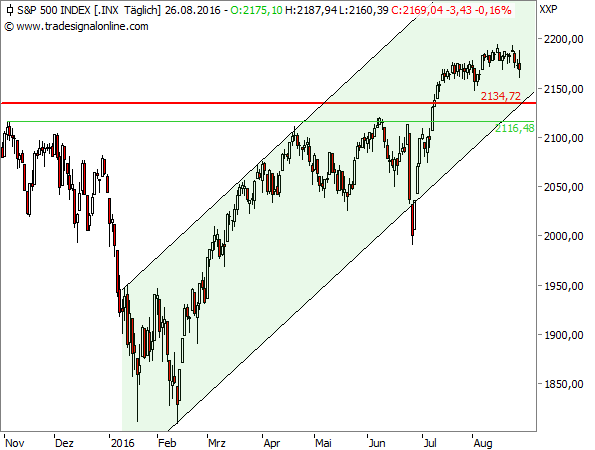

An den US-Märkten ist derzeit das alte Allzeithoch im S&P 500 bei 2.134,72 Punkten (dicke rote Linie) der Dreh- und Angelpunkt. Wenn die Kurse unter dieses Niveau fallen, dann droht ein übergeordnetes Fehlsignal. Die Wahrscheinlichkeit dafür steigt, wenn dieser Rückfall dynamisch und nachhaltig erfolgt.

Eine Chance, um Schlimmeres zu verhindern, haben die Bullen jedoch noch, wenn sie die Kurse im Bereich bis etwa 2.116,50 Punkte (grüne Linie) aufhalten können. Dann ist zwar vermutlich der aktuelle Aufwärtstrend gebrochen, aber ein solcher Trendbruch ist nicht zwingend auch ein Trendwechsel. Das gilt insbesondere dann, wenn die Kurse nach einer (möglichst kurzen) Konsolidierung wieder steigen. Aber auch eine Seitwärtsbewegung um das alte Allzeithoch hätte noch bullishen Charakter. Trotzdem wäre dann natürlich das kurzfristige Bild im S&P 500 spürbar eingetrübt.

Die nächsten neuralgischen Punkte in S&P 500 und DAX

Achtung! Lassen Sie sich nicht einreden, dass die beiden jüngsten, bogenförmigen Kursbewegungen oberhalb der roten Linien der Beginn einer Schulter-Kopf-Schulter-Formation (SKS) sind. Sie sind es definitiv nicht! Abgesehen davon, dass eigentlich kein wichtiges Kriterium für eine SKS erfüllt ist - allein die geringe zeitliche Ausdehnung dieser Formation würde ihr nicht annähernd die gleiche Bedeutung verleihen, wie sie die mögliche SKS im DAX hat (siehe Börse-Intern vom Freitag).

Kurzfristig sind aber auch für den DAX eher andere Marken relevant (siehe hierzu Börse-Intern vom 23.08.2016). Das ist zunächst der Bereich von 10.474/10.460 Punkten. Dieser wurde heute erneut erfolgreich getestet. Die nächste Unterstützung befindet sich dann bei 10.338 Punkten. Mehr zur weiteren Entwicklung im DAX erfahren Sie in den kommenden Tagen von Sven Weisenhaus - hier, in Ihrer Börse-Intern.

Mit besten Grüßen

Ihr Torsten Ewert