Sehr verehrte Leserinnen und Leser,

Sven Weisenhaus hatte in den vergangenen Wochen mehrfach vor einer Herbstschwäche gewarnt. Mit den Rückschlägen der US-Märkte am Freitag, denen heute die europäischen Indizes folgen, könnte diese Herbstschwäche begonnen haben. Was das bedeutet und wie Sie nun reagieren müssen.

Der Rückschlag vom Freitag aus Sicht der Charts

Zunächst ein Blick auf die Charts:

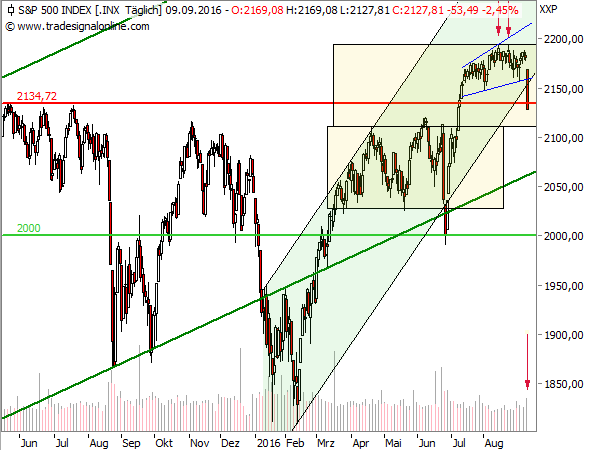

Der S&P 500 fiel mit einer langen bearishen Kerze nicht nur aus der bisherigen Konsolidierungsformation (blaue Linien) und aus dem grünen Aufwärtstrend heraus, sondern auch klar unter das alte Allzeithoch von 2015 (dicke rote Linie) zurück. Außerdem wurde diese Kerze durch eine große Kurslücke eingeleitet und von hohem Volumen begleitet (siehe unterer Chartteil). Mehr bearishe Signale an einem einzelnen Tag sind kaum noch möglich.

Eine ähnliche Konstellation finden wir auch im NASDAQ 100. Hier erfolgte der Rückfall unter das Mehrjahreshoch von 2015 (dicke hellgrüne Linie). Zuvor war der Kurs am Allzeithoch von 2000 (dicke rote Linie) dreimal gescheitert.

Zusätzlich kommt beim NASDAQ 100 verschärfend hinzu, dass der Index mit dem Rückfall vom Freitag ein Island Reversal vollendete. Das ist ein Kursbereich, der durch zwei deutliche Kurslücken vom restlichen Kursverlauf getrennt ist und ähnlich wie eine Insel scheinbar darüber schwebt (rote Ellipse). Ein Island Reversal ist eine klassische Umkehrformation und damit ein weiteres bearishes Signal.

Die nächsten Kursziele im NASDAQ 100

Und damit sind wir bei den Folgen dieses Rückfalls. Mit diesem sind (nahezu) alle Rally-Träume der Bullen vorerst ausgeträumt. (Über die bullishen Perspektiven später mehr.) Jetzt haben die Bären zunächst Oberwasser. Aber wie weit können sie die Kurse nach unten treiben?

Erster Anhaltspunkt dafür ist das bereits erwähnte Island Reversal im Nasdaq 100. Dieses hat nach der klassischen Charttechnik ein eindeutiges Kursziel, und zwar den Beginn der Minor-Bewegung, die zu dem Island Reversal führte. Aufgrund der engen Schwankungsbreite des NASDAQ 100 in den Wochen zuvor ist dies streng genommen bereits das kleine Zwischentief von Anfang August (blaue Linie). Dieses Ziel wurde aber schon am Freitag erreicht.

Das nächste wichtige Kursziel im NASDAQ 100 - abgesehen von den klassischen Unterstützungen durch die Zwischenhochs von April und Juni bei ca. 4.570 bzw. ca. 4.535 Punkten - ist die Unterkante des flacheren Aufwärtstrends seit Februar (schwarze Linien). Auf dieser Linie liegt der Schnittpunkt mit der Oberkante der alten Konsolidierungsformation des NASDAQ 100 (rote Linie) sowie dem Beginn der nächsten Minor-Bewegung vor dem Island Reversal bzw. dem Zwischentief vor dem Brexit-Einbruch (blaue Zone). Dieses Target könnte innerhalb der kommenden 11 Handelstage angelaufen werden, also bis 27.09.2016. Aus aktueller Sicht ist dies das kurzfristige maximale Abwärtspotenzial des NASDAQ 100.

Die nächsten Kursziele im S&P 500

Auch im S&P 500 sind die nächsten Kursziele nach unten recht eindeutig. Seine jüngsten Hochs markierte der S&P 500 genau an der Oberkante des oberen gelben Rechtecks (siehe oberer Chart). Dort lag das Kursziel nach dem Ausbruch aus der vorangegangenen Seitwärtsbewegung, in welcher der S&P 500 von März bis Juni verharrte (unteres gelbes Rechteck). Die Oberkante dieses unteren Rechtecks ist nun das minimale Kursziel der Bären.

Danach stehen die Unterkante des übergeordneten Aufwärtstrends (dicke grüne Linien im obersten Chart) bei aktuell ca. 2.070 bis 2.080 Punkten und die Unterkante des unteren gelben Rechtecks bei 2.028 Punkten auf dem Programm. Aber spätestens an der runden 2.000-Punkte-Marke sollte auch im S&P 500 das kurzfristige Rückschlagspotenzial erschöpft sein.

Wenn es so kommt, dann haben sich natürlich die Charts auch übergeordnet merklich eingetrübt. Aber: Selbst nach den skizzierten Rückgängen befinden sich die US-Indizes immer noch in mittelfristigen Aufwärtsbewegungen - und langfristig sowieso. Von einem großen Trendwechsel kann also noch keine Rede sein!

Eine interessante Stimmungsanalyse

Aber wie lässt sich nun die Lage aus stimmungstechnischer Sicht einordnen? Wir sahen am Freitag einen Rückschlag, den die Medien auf Zinserhöhungsängste der Börsianer zurückführen. Das halte ich aus folgendem Grund für unwahrscheinlich: Noch Ende August haben die Anleger entsprechende Andeutungen von Fed-Chefin Yellen persönlich nahezu unbeeindruckt weggesteckt (siehe Börse-Intern vom 29.08.2016). Seitdem zeigten sich die Konjunkturdaten eher durchwachsen bzw. verwirrend (siehe Börse-Intern vom 05.09.2016). Das sollte die Wahrscheinlichkeit für eine Zinserhöhung eher mindern. Und genau das signalisieren auch die Fed Funds Futures, nach denen die Wahrscheinlichkeit für eine Zinserhöhung auf dem gleichen niedrigen Niveau liegt (24 %) wie vor den Yellen-Äußerungen.

Dennoch erkennen wir tatsächlich eine Unsicherheit in den Charts. Diese wird an den blauen Begrenzungslinien der jüngsten Konsolidierung im S&P 500 sichtbar. Diese verlaufen so, dass sie einen nach rechts öffnenden Keil bilden. Ob diese Unsicherheit durch Zinsängste bedingt ist oder irgendetwas anderes, bleibt natürlich offen. Häufig ist es aber so, dass eine derart lange Konsolidierung, die zudem noch unter extrem geringer Volatilität verläuft (siehe Börse-Intern vom 30.08.2016), die Nerven der Anleger bis zum Äußersten strapaziert. Dann reicht der unbedeutendste Auslöser, um die angestaute Spannung zur Explosion zu bringen.

Es könnte genau das sein, was wir am Freitag gesehen haben. Wenn das die Ursache ist - also eine plötzliche Ent-Spannung - dann kann der Spuk sehr schnell vorüber sein. Das kennen wir auch aus dem normalen Leben: Etwas, das wir gespannt und sogar mit einer gewissen Furcht erwarten, verliert seinen Schrecken, wenn es endlich eingetreten ist. Die Erleichterung über die beseitigte Unsicherheit ist größer als die Sorge über die Folgen, die häufig doch nicht so gravierend sind wie vorher befürchtet.

Übergeordnet bleibt es bullish - selbst neue Hochs sind möglich!

Was immer nun kurzfristig geschieht - die Wahrscheinlichkeit ist sehr hoch, dass die US-Indizes weiterhin in ihren bisherigen übergeordneten Aufwärtsbewegungen bleiben (siehe oben). Das werden auch die Anleger feststellen, wenn sie wieder mit ungetrübtem Blick auf die Charts schauen. Und Aktien sind nach wie vor die günstigste Anlageklasse. Nach einem möglichen Rückschlag sind sie allerdings noch günstiger. Die entsprechenden Chancen dürften sich manche Anleger nicht entgehen lassen.

Und damit kommen wir zu dem möglichen bullishen Überraschungsszenario. Wenn also langfristig orientierte Investoren in die aktuelle Schwäche hinein wieder kaufen, dann könnte der Rückfall bald gestoppt sein. Dann müssten die Bären ihre Shortpositionen nach und nach verkaufen. Den Bären droht also eine Short-Squeeze! Diese könnte z.B. spätestens nach der Fed-Sitzung am kommenden Mittwoch ausgelöst werden, wenn die Fed die Zinsen doch nicht erhöhen sollte.

Eine solche Short-Squeeze könnte die Kurse rasch wieder über die jüngst gebrochenen Unterstützungen treiben. Im Idealfall schießen die Kurse der US-Indizes sogar auf neue Allzeithochs nach oben! Dann sind die Bären nicht nur in eine veritable Falle gelaufen, sondern auch für die nächste Zeit erledigt. In diesem Fall wäre die nachhaltige Fortsetzung der Rally sehr wahrscheinlich.

Wie Sie jetzt am besten reagieren

Wie gesagt, das ist das bullishe Überraschungsszenario - auch wenn die US-Indizes heute zunächst zu einer ersten Gegenbewegung ansetzten. Die wahrscheinlichste Variante ist, dass nach einem mehr oder weniger starken Rückschlag zunächst einmal Ruhe einkehrt und die Kurse sich vorerst weiterhin unterhalb der jüngsten Hochs halten.

Wie geht man nun als Anleger mit derartigen Unsicherheiten um? Jochen Steffens hatte es in den vergangenen Jahren mehrmals in ähnlichen Fällen beschrieben: Indem man in die beginnende Schwäche hinein nach und nach - entsprechend der charttechnischen Signale - Positionen abbaut oder absichert. Das erste massive Schwächesignal haben wir am Freitag gesehen. Die weiteren relevanten Marken in den maßgeblichen US-Indizes hatte ich Ihnen oben genannt. Wenn die Kurse dann wieder nach oben drehen, baut man wieder Positionen auf. Auch hierfür sind die genannten Kursniveaus bis auf Weiteres gute Anhaltspunkte.

Soweit zur Strategie in einer beginnenden Schwächephase. Wenn Sie darüber hinaus eine sinnvolle taktische Vorgehensweise kennenlernen wollen (beispielsweise eine Antwort auf die Frage: Welche Aktien verkaufe ich denn nun konkret?), dann schauen Sie mal in die aktuellen Ausgaben der Stockstreet Investment Strategie. Darin habe ich unseren Lesern genau erläutert, wie sie - je nach Investitionsgrad - am besten vorgehen.

In jedem Fall wünsche ich Ihnen für die kommenden, möglicherweise turbulenten Wochen viel Erfolg!

Mit besten Grüßen

Ihr Torsten Ewert