Gestern kamen am Abend Spekulationen über ein allmähliches Zudrehen des Geldhahnes der EZB auf. Bloomberg berichtete, dass die EZB noch vor dem geplanten Ende ihres Anleihekaufprogramms im März 2017 das Kaufvolumen in monatlichen Schritten um jeweils zehn Milliarden Euro verringern will.

Darauf reagierten die Märkte prompt: Die Renditen zogen an, der Bund-Future und die Aktienkurse gaben heute früh zum Handelsauftakt kräftig nach. Während sich die Aktienkurse schnell erholten, blieben die Reaktionen an den Anleihemärkten nachhaltiger. Und auch die beiden von der Liquidität getriebenen Edelmetalle Gold und Silber konnten sich von ihren Verlusten bislang nicht erholen, sondern bauten sie sogar noch weiter aus.

Zwar dementierte die Notenbank den Bloomberg-Bericht, doch die jüngsten Entwicklungen geben der EZB durchaus Spielraum für einen (sehr langsamen) Einstieg in das Ende der expansiven Geldpolitik. Denn ähnlich wie in den USA, stehen auch hierzulande die Zeichen auf zukünftiges Wachstum.

Zeichen stehen in der Eurozone auf anhaltendes Wachstum

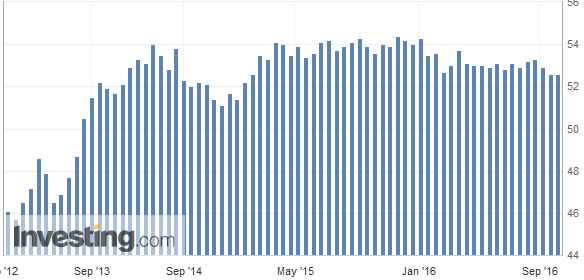

Das belegen nicht nur die Daten aus Deutschland (siehe "Deutsche Wirtschaft macht dem DAX den Weg frei"), sondern unter anderem auch der Gesamt-Einkaufsmanagerindex für die Eurozone, der heute von Markit veröffentlicht wurde. Mit einem zum Vormonat unveränderten Wert von 52,6 Punkten liegt dieser weiterhin komfortabel in dem Bereich, ab dem Wachstum signalisiert wird - und dies nun schon seit mehr als drei Jahren.

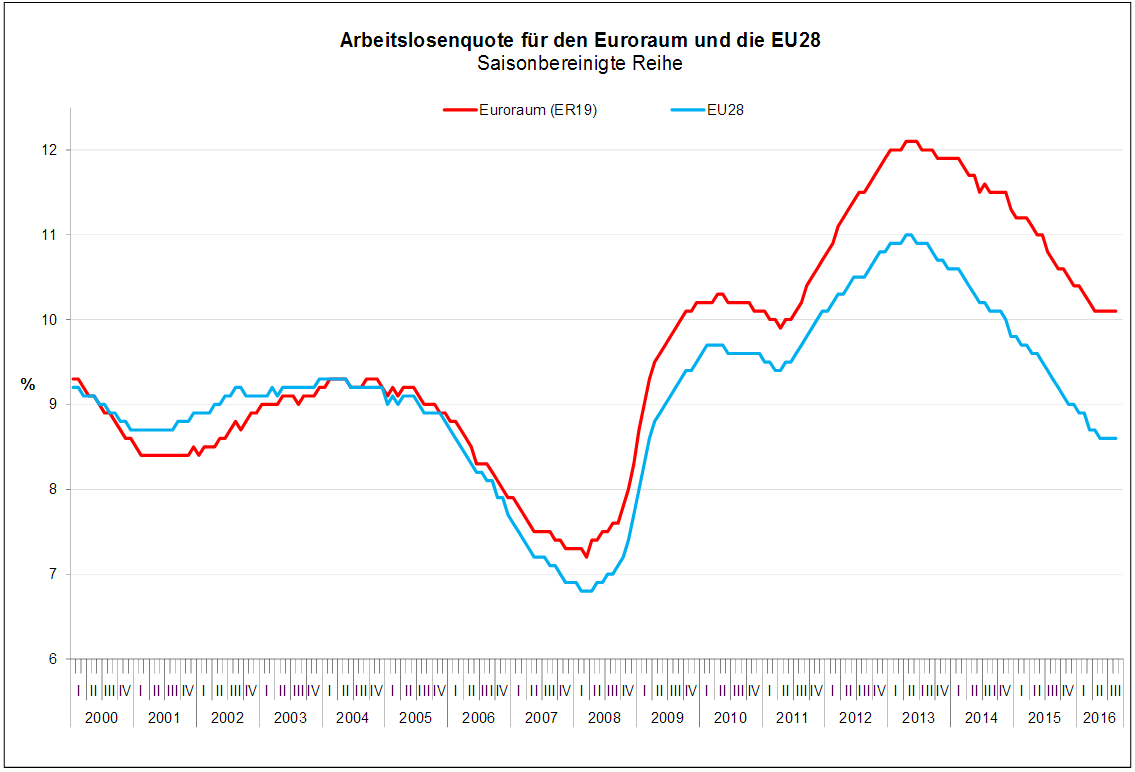

Was die Entwicklung des Arbeitsmarktes angeht, so verharrte die Arbeitslosenquote in der Eurozone im August bereits den vierten Monat in Folge bei 10,1 Prozent und damit auf dem niedrigsten Stand seit Juli 2011. In der EU lag die Arbeitslosenquote im August mit unveränderten 8,6 Prozent sogar weiter auf dem niedrigsten Stand seit März 2009.

Um die Wirtschaft muss sich EZB-Chef Mario Draghi also aktuell keine Sorgen machen. Bleibt das Problem der Inflation, deren Jahresrate zuletzt noch weit unter der Zielmarke der Notenbank von zwei Prozent lag.

Inflation profitiert von der Ölpreiserholung

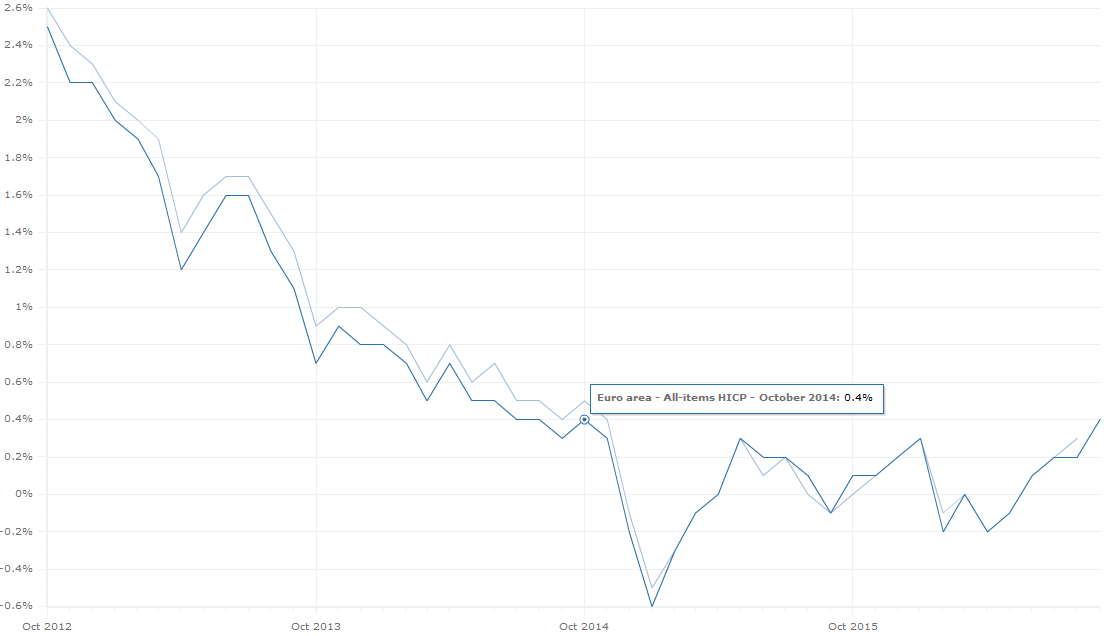

Doch auch hier gibt es Fortschritte. Wie am vergangenen Freitag bekannt wurde, zog die jährliche Inflation des Euroraums im September auf 0,4 Prozent an, nach 0,2 Prozent im August. Die Preise sind damit so stark gestiegen wie zuletzt im Oktober 2014.

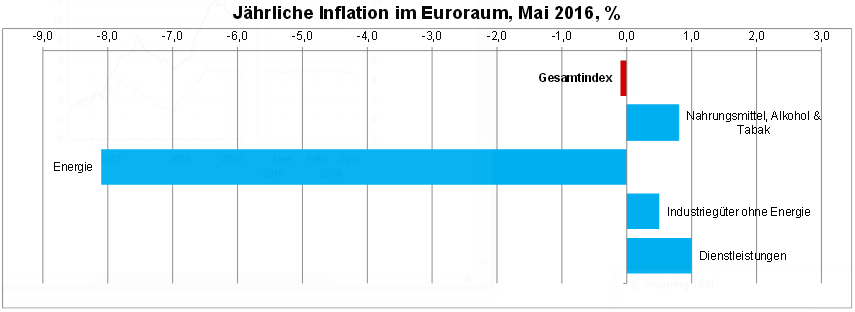

Und diese Tendenz dürfte anhalten, wozu insbesondere die seit Jahresbeginn laufende Erholung der Ölpreise beiträgt. Denn der Basiseffekt der zuvor im Vergleich zum Vorjahr niedrigeren Ölpreise läuft aus. Schon am 1. Juni war hier in der Börse-Intern zu lesen, dass die Erholung der Ölpreise die Inflationsrate bald deutlicher ansteigen lassen wird. Zu dieser Zeit lag die Jahresrate der Energiepreise noch bei -8,1 Prozent, wie die Grafik von damals zeigt:

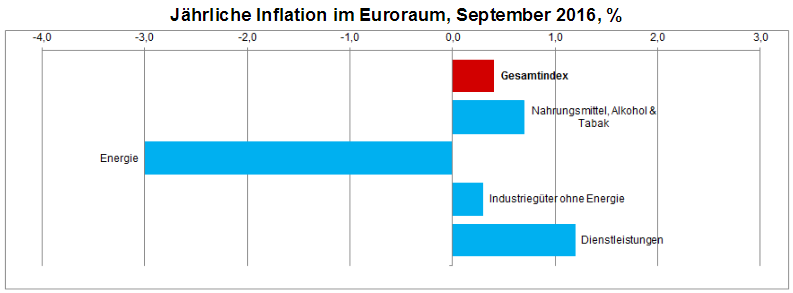

Inzwischen beträgt die Jahresrate der Energiepreise durch die gestiegenen Ölpreise nur noch -3,0 Prozent:

Dadurch wanderte der Gesamtindex (roter Balken) vom negativen in den positiven Bereich. Und dieser Effekt dürfte in den kommenden Monaten dazu beitragen, dass die Inflation in der Eurozone weiter anzieht.

Die EZB muss daher im Grunde keinen Finger mehr rühren. Dies hatten Sie auch schon in der Börse-Intern vom 20. Juli erfahren: "Denn die Notenbanken kommen ihren Inflationszielen nun automatisch näher. Entsprechend werden neue expansive Maßnahmen unwahrscheinlicher. Die Aktienmärkte verlieren also einen Unterstützer - nämlich die Spekulation auf höhere Liquidität", hieß es in der Analyse.

Zukünftige Entwicklungen frühzeitig identifiziert

Und so zeigt sich, dass die Börse-Intern mit den Analysen im Juni und Juli wieder einmal sehr frühzeitig auf eine Entwicklung hingewiesen hat, die zuvor noch kaum ein Marktteilnehmer auf dem Schirm hatte: den Effekt der Ölpreiserholung auf die Inflation sowie das Abflauen der treibenden Kräfte für die Aktienmärkte durch das Ausbleiben weiterer expansiver Maßnahmen der Geldpolitik.

Es wird Ihnen nicht entgangen sein, dass die skeptischen Töne und mahnenden Worte vor diesem Hintergrund seit Sommerbeginn zugenommen haben. Blickt man jedoch auf das Seitwärtsgeschiebe, das wir seitdem in vielen Märkten beobachten können, dann hat dies auch seine Berechtigung. Und wir werden auch weiterhin versuchen, für Sie hier in der Börse-Intern kommende Trends vor allen anderen zu identifizieren.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus