Nach dem wochenlangen Seitwärtsgeschiebe könnte endlich wieder der Schwung an die Börsen zurückkehren. Denn der Aluminiumkonzern Alcoa hat heute kurz vor dem Start des US-Handels an der Wall Street traditionell die Berichtssaison zum gerade zu Ende gegangenen dritten Quartal eingeläutet. Und die Zahlen, die in den kommenden Wochen veröffentlicht werden, haben das Potential, die Kurse kräftig zu bewegen.

Dies gilt nicht nur für die Aktien des Unternehmens, das sich jeweils in die Bücher schauen lässt, sondern die einzelnen Zahlen liefern zusammengenommen auch Informationen über die fundamentale Bewertung der Aktienindizes.

Wie mein Kollege Torsten Ewert gestern bereits berichtete, erwarten die Analysten für die Unternehmen im S&P 500 einen Rückgang der kumulierten Nettogewinne im dritten Quartal in Höhe von 2,9 Prozent. Bei den operativen Gewinnen sollte es besser aussehen - hier könnten die Unternehmen ein sattes Plus von gut 15 Prozent eingefahren haben.

Analystenschätzungen gehen weit auseinander

Doch dabei stellt sich die Frage, wer eigentlich "die Analysten" sind. Denn natürlich gibt es nicht nur einen oder einige wenige Analysten, die ihre Gewinnprognosen abliefern, sondern wir haben es mit einer ganzen Schar zu tun. Und die diversen Experten sind sich keinesfalls einig in ihren Erwartungen. Vielmehr gibt es große Abweichungen.

So prophezeit Bloomberg zum Beispiel, dass die 500 größten US-Konzerne im dritten Quartal durchschnittlich neun Prozent mehr verdient haben als im Vorjahreszeitraum. Dagegen sind die Experten der Investmentbank Goldman Sachs deutlich pessimistischer. Sie rechnen insgesamt mit einem leichten Ergebnisrückgang.

Welche Gewinnerwartung ist eingepreist?

Damit stellen sich nun die nächsten Fragen: Welche Gewinnerwartung ist in den Kursen eingepreist? Sind es die hohen Erwartungen von Bloomberg? Dies könnte dann der Grund sein, warum wir noch keine Herbstkorrektur gesehen haben. Was wäre aber in diesem Fall die Konsequenz, wenn letztlich die pessimistischeren Experten von Goldman Sachs richtig liegen? Dann müssten die Märkte ihre zu hohen Gewinnerwartungen über fallende Kurse auspreisen und es könnte doch noch zu einer Herbstkorrektur kommen.

Und was ist im umgekehrten Fall - wenn die Märkte nur deshalb zuletzt nicht vom Fleck gekommen sind, weil man den Unternehmen kein Wachstum zugetraut hat? Dann könnte die Berichtssaison zum Kursturbo werden, sobald sich abzeichnet, dass der Optimismus von Bloomberg berechtigt war.

Europäische Aktien notieren mit deutlichem Discount zu US-Aktien

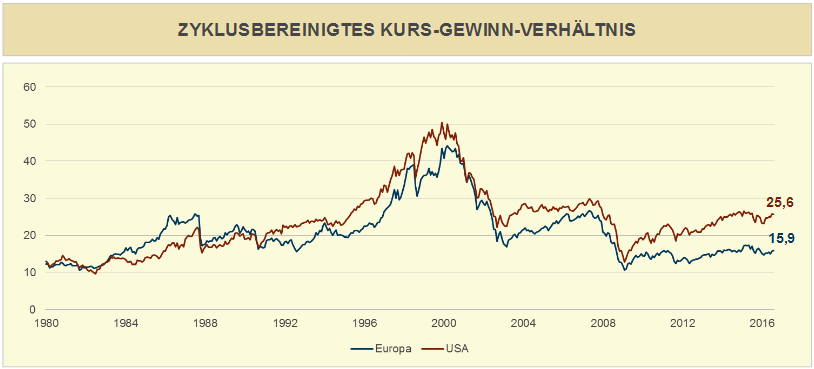

Betrachtet man eine aktuelle Analyse von der Kölner Privatbank Sal. Oppenheim, dann dürften die US-Märkte schon einige Unternehmensgewinne eingepreist haben. Denn die Experten von Sal. Oppenheim sehen bei US-Aktien ein relativ hohes Kurs-Gewinn-Verhältnis (KGV) von 25,6. Demgegenüber notieren europäische Aktien mit einem deutlichen Discount - hier liegt das KGV lediglich bei 15,9.

Quelle: Sal.Oppenheim Thomson Reuters (Markets) Deutschland GmbH (Datastream); MSCI Indizes; KGV berechnet auf Basis nominaler MSCI-Indexgewinne der letzten 10 Jahre; Stand: 31.09.2016

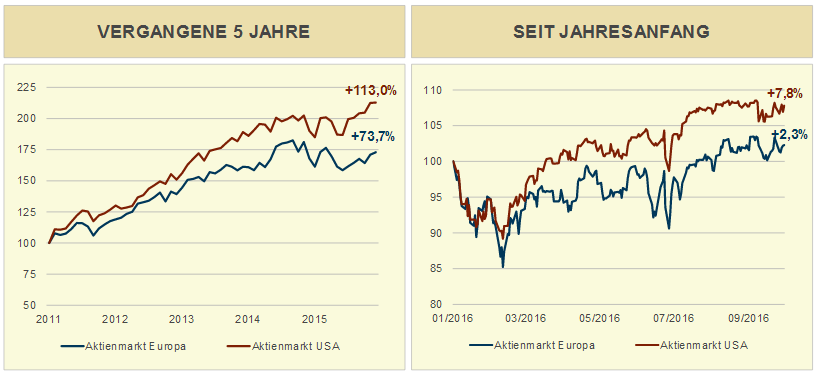

Der Grund für die Bewertungsdifferenz liegt einerseits in der unterschiedlichen Entwicklung der Aktienkurse. So haben US-Aktien die Aktienmärkte in Europa sowohl auf Jahressicht als auch auf Sicht von 5 Jahren deutlich abgehängt.

(Quelle: Sal. Oppenheim) Alle Aussagen beziehen sich auf die Unternehmen im MSCI Europe bzw. MSCI USA

Andererseits haben sich die Unternehmensgewinne unterschiedlich entwickelt. Während in Europa der Gewinn (je Aktie) in den vergangenen 5 Jahren um 43 Prozent gefallen ist, verzeichneten die Unternehmen in den USA im gleichen Zeitraum steigende Gewinne (je Aktie) von 6 Prozent.

Fazit

Dass US-Aktien in der Vergangenheit besser performt haben, ist bei Betrachtung der unterschiedlichen Gewinnentwicklungen durchaus nachvollziehbar. Dadurch hat sich allerdings ein ordentlicher Bewertungsaufschlag angehäuft. Und ob dieser auch zukünftig gerechtfertigt ist, muss sich nun im Rahmen der Berichtssaison anhand der aktuellen Unternehmenszahlen und der gegebenenfalls mitgelieferten Unternehmensprognosen zeigen.

Nur ein Anstieg der Unternehmensgewinne in den USA kann die hohe fundamentale Bewertung der US-Aktien rechtfertigen und aufrechterhalten. Derweil befindet sich Europas Wirtschaft in der Aufholjagd. Die Krise scheint nahezu überwunden. Sollte sich dies hierzulande ebenfalls in steigenden Unternehmensergebnissen zeigen, dann könnten Europas Aktienkurse zur Aufholjagd ansetzen.

Vor diesem Hintergrund verweise ich auf den hier schon wiederholt geäußerten Rat: Kaufen Sie nicht die Allzeithochs in den US-Indizes, sondern den charttechnischen Bruch des Abwärtstrendkanals im DAX (siehe zum Beispiel Börse-Intern vom 16. August).

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus