Sehr verehrte Leserinnen und Leser,

stellen Sie sich vor, Sie hätten eine Firma, die Sie zu einem ordentlichen Preis an einen Investor verkaufen können. Weil der aber aus unterschiedlichen Gründen überfordert ist und schließlich wieder abzieht, erhalten Sie Ihre Firma am Ende wieder zurück - ein bisschen gerupft zwar, aber immerhin. Und ein paar Jahre später gelingt Ihnen das nächste große Ding: Sie verkaufen Ihren "Laden" noch einmal - und wieder zu einem ordentlichen Preis.

Zweimal die gleiche Firma verkaufen?

Sie denken, das geht nicht? Doch, soeben geschehen und zwar sogar in der ersten (Unternehmens-) Liga: Am Wochenende gab der Telefonriese AT&T bekannt, den Medienkonzern Time Warner übernehmen zu wollen. Es mag bei diesem Deal eine Reihe von Gewinnern geben. Aber gehören auch Sie und andere Aktionäre dieser Unternehmen dazu? Dieser Frage gehe ich im Folgenden nach.

Time Warner war, wie angedeutet, schon einmal, und zwar Anfang 2000, ein Objekt der Begierde. Damals wurde der Mediengigant mit der viel kleineren AOL fusioniert, auch wenn die Firma damals der größte Internetprovider der USA war. AOL verschwand aber in den folgenden Jahren in der Bedeutungslosigkeit und wurde 2009 wieder aus Time Warner ausgegliedert.

Wir erleben also derzeit ein Déjà-vu, und das sogar im doppelten Sinn: Nicht nur, dass das Übernahmeobjekt dasselbe ist, auch die Begründungen für den Zusammenschluss gleichen sich wie ein Ei dem anderen: Im Jahr 2000 war eine erste Sättigung in der Verbreitung des Internets absehbar. Provider wie AOL stießen daher an ihre Wachstumsgrenzen und suchten neue Geschäftsfelder. Das Zauberwort damals lautete "Inhalte", die sie über ihre Kanäle (damals meist noch die klassischen Internetportale) an die Nutzer transferieren wollten, um sie anzulocken.

Inhalte, Inhalte, Inhalte!

AT&T ist zwar ein klassischer Telekom-Konzern, aber damit letztlich auch nur ein Internetprovider, der seinen Kunden einen Zugang (Festnetz oder mobil) zum Internet bietet. Aber das bieten andere auch, und so ist der Konkurrenzkampf groß. Er wird meist über den Preis geführt. Das führte zuletzt dazu, dass es auch in den USA mehr und mehr sogenannte "Voll-Flat"-Angebote gibt, also Verträge, bei denen die Nutzer nur einen festen monatlichen Betrag zahlen, egal wie viel sie surfen oder downloaden.

Da aber die übers Internet übertragenen Datenvolumina stetig wachsen, müssen die Internetprovider auch ständig die Technik dafür aufrüsten - sonst fallen sie irgendwann gegenüber den technisch führenden Anbietern zurück. Bei Voll-Flat-Verträgen erhalten sie dafür aber keine angemessene Kompensation, weil ja die gezahlten Raten gleichbleiben. Preiserhöhungen macht aber der Wettbewerb nahezu unmöglich.

Als Ausweg erscheint damit abermals die Macht der "Inhalte": Wer seinen Kunden zusammen mit dem reinen Internetzugang exklusive Inhalte bieten kann, hat einen Vorteil - so zumindest das Kalkül der Firmen. Vorbilder sind hierbei der Internet-Streaming-Pionier Netflix und Amazon mit seinem Prime-Angebot. Aus diesem Grund hat bereits 2011 der Kabelfernsehanbieter Comcast das Mediengeschäft von NBC übernommen. Auch AT&T-Konkurrent Verizon schwimmt bereits auf dieser Welle: Im vergangenen Jahr verleibte sich Verizon AOL ein (richtig, den ehemaligen Time Warner-Fusionspartner von 2000) und bastelt derzeit an der Übernahme von Yahoo.

Time Warner - ein richtig dicker Fisch im Medien-Business

Nun also AT&T. Und im Gegensatz zum Konkurrenten Verizon, der es mit gefallenen Helden versucht (AOL, Yahoo), hat AT&T einen richtig dicken Fisch an der Angel. Time Warner hat nicht nur die bekannten Warner Bros. Filmstudios und dementsprechend cineastische Inhalte (z.B. die Harry-Potter-Filmreihe) im Archiv, sondern auch namhafte Medien im Portfolio: den Nachrichtensender CNN, diverse Sportsender aus dem Turner Network, das bekannte TIME Magazine sowie die Wirtschaftszeitschrift Fortune, aber vor allem den Fernsehkanal HBO (Home Box Office).

HBO ist der Goldstandard im sogenannten Content Business, also dem Geschäft mit den vielgepriesenen Inhalten. HBO war der erste Sender, der wegging von den klassischen Filmausstrahlungen (die die Kunden über Video und DVD längst einfacher und billiger sehen konnten) und den ewigen Sportsendungen. HBO begann eigene Programme zu produzieren, vor allem Serien (weil diese die Kunden ständig bei der Stange hielten). Dabei entstanden regelrechte Blockbuster wie Sex and the City oder Game of Thrones, die ihrerseits wieder zum Vorbild für andere wurden.

Für diese Goldnuggets ist AT&T bereit, mehr als 85 Milliarden Dollar zu zahlen. Das entspricht einem Aufschlag von knapp 37 % auf den Aktienkurs von Time Warner vom Mittwoch (19. Oktober), bevor erste Gerüchte über die geplante Fusion kursierten. Inklusive der Schulden von Time Warner will sich AT&T das Geschäft sogar knapp 109 Milliarden Dollar kosten lassen.

Theoretisch eine sinnvolle Fusion, aber praktisch auch?

Und auf auf dem Papier macht die Fusion für AT&T auch durchaus Sinn. Time Warner verfügt über hochwertige Inhalte und starke Marken. AT&T würde damit auch dann Geld verdienen, wenn die Kunden - egal ob eigene oder fremde - mehr (Inhalte) downloaden. Das könnte die Chance sein, den Teufelskreis von stagnierenden Umsätzen, aber höheren Kosten zu durchbrechen.

Die entscheidenden Fragen sind jedoch nun: Kann AT&T die sich bietenden Möglichkeiten am Ende auch in der täglichen Praxis nutzen? Was haben die Aktionäre von der Fusion? Doch die zunächst wichtigste Frage lautet: Lassen die Behörden diese Fusion überhaupt zu?

Beginnen wir mit der letzten Frage: Bereits kurz nach Bekanntwerden der Fusionspläne äußerten sich sogleich die beiden US-Präsidentschaftskandidaten, Hillary Clinton und Donald Trump. Während Clinton nur auf einer genauen Prüfung der Fusion durch die Behörden bestand und als Kontrollinstanz auch den US-Senat ins Spiel brachte, verkündete Trump bereits, dass er nach seiner eventuellen Wahl die Fusion auf jeden Fall verbieten werde. Mittlerweile verkündete auch der US-Senat seine Absicht, sich mit der Fusion zu befassen.

Wie die Fusion "verwässert" werden könnte

Obwohl sich AT&T zuversichtlich gibt, dass die Kartellbehörden keine Einwände erheben (die Unternehmen sind zumindest formal in unterschiedlichen Märkten aktiv und damit keine direkten Konkurrenten), ist damit zu rechnen, dass die Fusion bestenfalls mit Auflagen genehmigt wird. Und bestimmte Koppelgeschäfte von Internet- bzw. Fernsehempfang mit exklusiven Medieninhalten haben die US-Aufsichtsbehörden bereits in der Vergangenheit untersagt.

AT&T muss also damit rechnen, nur einen Teil des theoretischen Potenzials von Time Warner nutzen zu können. Das vermindert die Aussichten auf einen Rundum-Befreiungsschlag für AT&T. Wenn aber die Fusion zu akzeptablen Bedingungen zustande kommt, dann ist unter dem Dach von AT&T die Chance recht groß, dass sie erfolgreich wird. Anders als AOL im Jahr 2000 hat AT&T jahrzehntelange Erfahrungen mit Übernahmen aller Art. Die Integration unterschiedlicher Unternehmen in das eigene Portfolio hat der Konzern schon mehrfach erfolgreich gemeistert.

Da es wenig Überschneidungen zwischen beiden Firmen gibt, könnten die Time Warner-Bereiche - wie auch jetzt schon - ihre Eigenständigkeit weitgehend bewahren. Damit wäre zumindest die Gefahr des typischen Kulturschocks (siehe die berühmt-berüchtigte Daimler-Chrysler-Fusion) gebannt. Und: Einen ersten - bislang erfolgreichen - Testlauf können die AT&T-Manager immerhin auch schon vorweisen. Im vergangenen Jahr übernahm AT&T den Satelliten-TV-Sender DirecTV für 48,5 Milliarden Dollar. Die Integration ist zwar noch nicht 100%ig abgeschlossen und die wirtschaftlichen Ergebnisse sind erst ansatzweise sichtbar, aber größere Probleme gab es dabei bisher offenbar nicht. Das macht zumindest Hoffnung, dass dies auch mit Time Warner gelingen könnte - auch wenn es nochmals eine etwas andere Größenordnung ist.

Und was haben die Aktionäre davon?

Bleibt die Frage nach dem Sinn der Fusion für die Aktionäre. Hier kann man tief ins Zahlenwerk abtauchen. Wir wollen uns aber hier auf zwei wesentliche Aspekte konzentrieren.

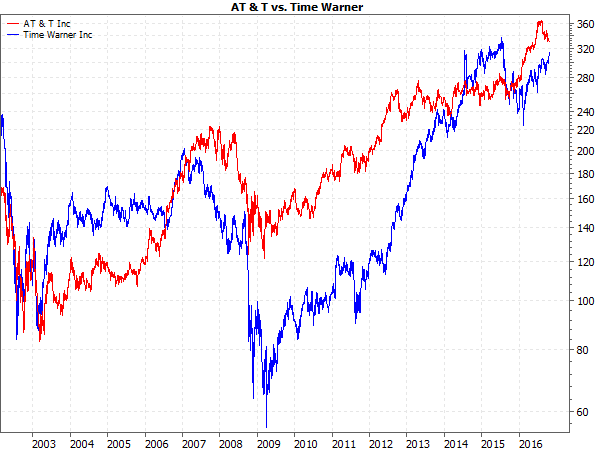

Zunächst ein langfristiger Chartvergleich:

(Quelle: MarketMaker)

Seit den Tiefs nach der Technologieblase im Jahr 2002 haben AT&T und Time Warner eine vergleichbare Performance für ihre Aktionäre erzielt (Kursgewinne und Dividenden). Das stabilere Geschäft und die höhere Dividende führten bei AT&T zu einem gleichmäßigeren Kursverlauf. AT&T ist daher nach wie vor das typische "Witwen- und Waisenpapier" und wird von Anlegern bevorzugt, die hohe Ausschüttungen möchten und ruhig schlafen wollen.

Keiner dürfte damit so richtig glücklich sein

Time Warner-Aktionäre mussten zwar in der Finanzkrise einen kräftigen Rückschlag hinnehmen - aber wer erst danach einstieg, konnte sich an einem dynamischen Wachstum von Unternehmen und Aktie erfreuen. Analysten erwarteten bisher eine Fortsetzung dieses Wachstumstrends auch für die kommenden Jahre.

Beim Zusammenschluss beider Unternehmen dürften also weder die AT&T- noch die Time Warner-Aktionäre so recht glücklich werden. Die einen erhalten eine höhere Volatilität und damit mehr Risiko, den anderen wird das weitere Wachstum durch das lahme Telefongeschäft verhagelt.

Darüber hinaus ist insbesondere aus Sicht von Time Warner nicht so recht klar, welche Vorteile der Medienkonzern von der Fusion erwartet. Die Zugpferde Warner Bros. Filmstudios und HBO könnte der Konzern auch allein weiter erfolgreich vermarkten. Sorgenkinder sind dagegen eher die zwar namhaften, aber krisenanfälligen Printmedien (Time, Fortune und andere). Will sich Time Warner dieser elegant entledigen - in der Hoffnung, dass die erfolgreichen Inhalte über AT&T eine noch größere Verbreitung erfahren? Das wäre zumindest eine sinnvolle Erklärung - und damit auch die einzige Fantasie, die den Time-Warner-Aktionären bleibt.

Ein ernüchterndes Fusionsszenario

Das Zahlenwerk der Fusion ist dagegen eher ernüchternd. Ich will hier nur einen Punkt davon herausgreifen: die Schulden.

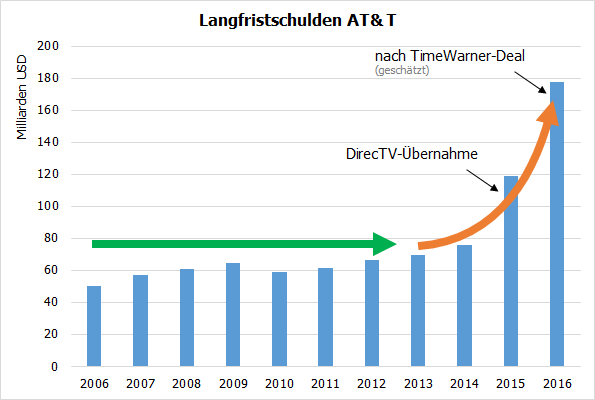

Jahrelang hatte AT&T einen moderaten und relativ konstanten Schuldenstand (siehe folgende Grafik). Seit 2013 stiegen sie aber spürbar an - 2015 nach der DirecTV-Übernahme sogar deutlich.

(Quellen: Thomson Reuters, Unternehmensangaben, eigene Berechnungen/Schätzungen)

Mit dem Time Warner Deal würde diese Tendenz fortgesetzt. AT&T plant, die Hälfte des Kaufpreises durch Cash bzw. neue Schulden zu finanzieren. Das dürfte die langfristigen Schulden in den Bereich von knapp 180 Milliarden Dollar katapultieren. Das ist für einen soliden Konzern mit konstantem hohem Cash-Flow wie AT&T noch nicht besorgniserregend.

Der Knackpunkt Zinsbelastung

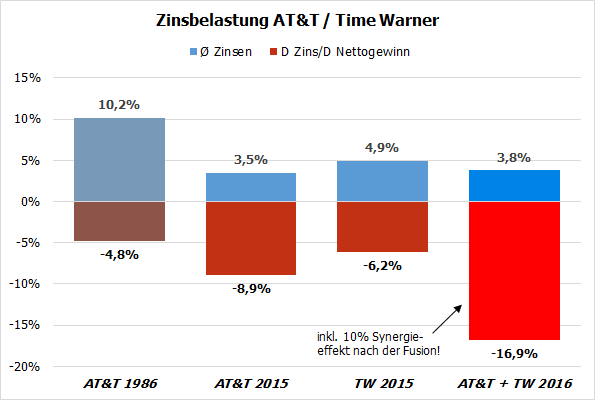

Problematisch könnte aber potenziell die Zinsbelastung werden. Dazu die folgende Übersicht:

(Quellen: Thomson Reuters, Unternehmensangaben, eigene Berechnungen/Schätzungen)

Derzeit zahlt AT&T auf seine langfristigen Verbindlichkeiten rund 3,5 % Zinsen. Time Warner muss mehr berappen (knapp 5 %; siehe mittlere blaue Säulen), hat aber in der Summe weniger Schulden als AT&T. Das führt zu folgendem Effekt: Wenn die Zinsbelastung für die beiden Unternehmen jeweils um einen Prozentpunkt steigt, dann sinkt dadurch der Nettogewinn für AT&T um 8,9 %, für Time Warner aber nur um 6,2 % (siehe mittlere rote Säulen). Zum Vergleich: 1986, als AT&T für seine Schulden noch satte 10,2 % zahlen musste, lag diese Zinssensitivität des Gewinns nur bei -4,8 % (siehe linke Säulen). Allerdings hatte AT&T damals natürlich einen erheblich niedrigeren Schuldenstand!

Wenn aber nun die Fusion wie geplant zustande kommt, dann muss AT&T (wegen seines vergleichsweise geringen Cash-Bestands) massiv neue Schulden machen. Die Zinsbelastung dafür dürfte (je nach Laufzeit und gemessen an den jüngsten Anleiheemissionen des Konzerns) bei rund 4 % p.a. liegen. Damit würde AT&T seine gesamte Zinsbelastung zwar nur moderat auf 3,8 % erhöhen (siehe rechte blaue Säule). Aber wenn danach die Zinsen für AT&T insgesamt um nur einen Prozentpunkt steigen, dann würde wegen des höheren Zinsanteils an den Gesamtkosten der Nettogewinn fast doppelt so stark zurückgehen wie aktuell (siehe rechte rote Säule). Und bei diesem Szenario habe ich bereits berücksichtigt, dass der Nettogewinn durch "Synergieeffekte" um insgesamt 10 % steigt! Ob es dazu jedoch tatsächlich kommt, ist nach Erfahrungen mit anderen Großfusionen aber eher zweifelhaft. Aber sinkende Gewinne gehen in jedem Fall auch mit fallenden Kursen einher. Also keine guten Aussichten für die Aktionäre!

Höhere Zinsen als starke Kursbremse

Steigende Zinsen sind jedoch eine sehr reale Option. Das gilt nicht aufgrund der tendenziell höheren Leitzinsen. Im vergangenen Jahr wurde AT&T nach diversen kleineren Übernahmen (aber noch vor der DirecTV-Übernahme) von Ratingagenturen abgestuft. Nach der DirecTV-Übernahme ließen die Ratingagenturen die Bonität zwar unverändert. Aber ob das auch nach dem Time Warner-Deal so bleibt, darf bezweifelt werden. Immerhin droht eine Verwässerung der positiven Effekte durch die Behörden (siehe oben). Am Preis für die Übernahme wird sich dadurch aber vermutlich kaum etwas ändern.

Der geplante Befreiungsschlag für AT&T durch die Time Warner-Übernahme könnte also ein Schlag ins Wasser werden - für die Aktionäre sehr wahrscheinlich sowieso. (Darauf deuten auch schon die ersten Kursreaktionen hin: Der AT&T-Kurs ist allein aufgrund der Gerüchte über eine bevorstehende Übernahme um 4,8 % gefallen. Heute zum Handelsstart ging es nach der offiziellen Verkündung des Deals zunähcst um weitere 3,2 % abwärts.

Hoffen wir also, dass dieses Déjà-vu einer Fusion unter Beteiligung von Time Warner nicht noch die dritte Dimension erhält: Bekanntlich wurde kurz nach Bekanntgabe der 2000er Fusion von AOL und Time Warner das Hoch des damaligen Bullenmarkts gebildet, dem eine ausgewachsene Baisse folgte. Noch hat die Übernahme-Manie nicht den damaligen Grad erreicht. Aber das Problem der Zinsrisiken für die Gewinne dürften bereits auch andere Großkonzerne in ihren Büchern haben.

Mit besten Grüßen

Ihr Torsten Ewert