Inhaltsverzeichnis

- So könnten die Schulden zum Auslöser der Korrektur werden

- Griechenland-Rettung - eine unendliche Geschichte

- Italien: Staat und Banken unter Druck

So könnten die Schulden zum Auslöser der Korrektur werden

Gestern habe ich die Frage aufgeworfen, was eine größere Korrektur an den Aktienmärkten auslösen könnte. Kurze Antwort: die Verschuldung der Staaten und Unternehmen weltweit. Allerdings hat diese - vor allem in einem Niedrigzinsumfeld, wie wir es bisher erlebten - auch durchaus positive Effekte. Das generelle Problem bleibt aber bestehen.

Gefahren drohen vor allem dann, wenn sich das Problem verschärft. Zu den möglichen Gründen dafür - die unter Umständen schon bald akut werden könnten - komme ich heute.

Das betrifft insbesondere die Staatsschulden. Die Verschuldung der Staaten nimmt nicht nur stetig zu, sondern sie erreichte zum Teil auch schon kritische Bereiche. Die Euro-Staatsschuldenkrise war bereits ein Resultat dessen. Und sie ist längst nicht aus der Welt. Denn trotz der mit dieser Krise verbundenen klaren Warnungen sind die Staatsschulden nicht gesunken, sondern in den meisten Fällen sogar weiter gestiegen. Zwei Beispiele dazu habe ich weiter unten beigefügt.

Steigende Schulden als Kurstreiber für Aktien

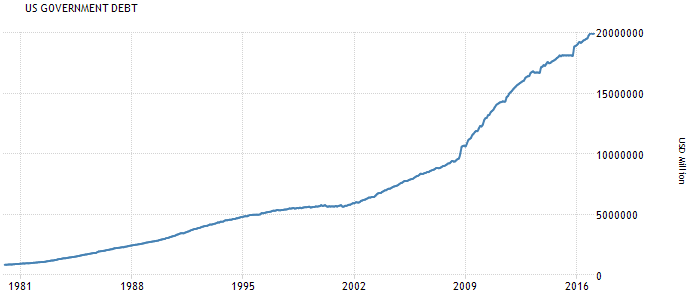

Eine steigende Verschuldung an sich war aber bislang nicht das Problem der Aktienmärkte, sondern eher ein Treiber der Kurse. So haben sich zum Beispiel der Dow Jones und die US-Verschuldung in den vergangenen fast vier Jahrzehnten praktisch parallel entwickelt: Anfang 1980 waren die USA mit rund 883 Milliarden Dollar verschuldet und der Dow stand bei 865 Punkten. Heute beträgt die Staatsverschuldung 20.000 Milliarden Dollar - und der Dow Jones steht bei 20.000 Zählern.

(Grafikquelle: tradingeconomics.com)

Von 1980 bis 2016 stiegen die Schulden der USA also um insgesamt rund 2.165 Prozent - der Dow Jones kletterte im gleichen Zeitraum um 2.212 Prozent!

Im Umkehrschluss könnte es somit in der aktuellen Situation zum Problem für Aktien werden, wenn die Verschuldung der Staaten nicht mehr steigt. In diesem Zusammenhang sollte man sich also weiterhin sehr genau ansehen, wie die Verhandlungen um die Schuldenobergrenze der USA verlaufen (siehe auch "Dieses Ereignis könnte bis Juli einen Crash auslösen").

Steigende Zinsen werden bei steigender Verschuldung zum Problem

Und damit komme ich nun zum eigentlichen Problem, dass die Schulden zum Auslöser der erwarteten Korrektur werden lassen könnte: steigende Zinsen. Denn mit ihnen werden nicht nur Anleihen neben Aktien attraktiver. Auch die Unternehmen müssen höhere Zinsen für Kredite zahlen und werden entsprechend insgesamt vorsichtiger investieren. Und schlussendlich werden die Staatshaushalte stärker belastet, womit auch hier weniger Geld für Investitionen verfügbar wäre.

Die Trendwende in der Geldpolitik könnte also zu einem Problem werden. Diese Trendwende zeichnet sich nicht nur in den USA durch die Leitzinsanhebungen der Fed ab, sondern auch im Euroraum durch die Reduzierung der Anleihenkäufe bei der EZB. (Unter anderem am 22. November 2016 wies ich bereits darauf hin, dass steigende Zinsen bei steigender Verschuldung zum Problem werden.)

Drei weitere Zinsanhebungen der Fed in diesem Jahr möglich

Passend dazu mehren sich gerade in den USA nach den jüngsten Konjunkturdaten die Stimmen seitens der Notenbank-Vertreter, wonach den seit Dezember 2015 vollzogenen drei Zinserhöhungen in diesem Jahr noch bis zu drei weitere folgen könnten.

Höhere Zinsen in den USA ziehen Investoren an, die dann weniger Geld im Euroland investieren. Und das würde dann dazu führen, dass die Refinanzierung der Schulden diverser EU-Staaten schwieriger wird. Um die Investoren wieder anzulocken, müssten auch sie dementsprechend höhere Zinsen anbieten, was die verschuldeten Staatshaushalte weiter massiv belasten könnte.

Bis zu höheren Zinskosten dürften noch einige Monate oder Jahre vergehen

Doch scheinbar stört diese Aussicht derzeit noch kaum jemanden am Finanzmarkt. Und das liegt daran, dass hier eine übereilte Panik auch nicht geboten ist. Denn wie gestern zu den Unternehmensanleihen bereits beschrieben, sind auch die meisten Staatsanleihen in Europa Festzinsanleihen. Und daher wirken sich höhere Marktzinsen fast nur über die jeweiligen Neuemissionen auf die Zinslast aus, während sich die Zinskosten des Anleihebestands zunächst einmal fast gar nicht ändern.

Hinzu kommt, dass jetzt auslaufende mittel- und langfristige Anleihen noch in einer Phase höherer Zinsen begeben wurden. Selbst wenn die aktuellen Renditen noch ein Stück weiter stiegen, bliebe der neue Kupon niedriger als der Kupon der Altanleihen, die ersetzt werden. Bis ein Renditeanstieg die Zinskosten eines Staates merklich erhöht, vergehen daher noch einige Monate, wenn nicht gar Jahre.

Was passiert jedoch, wenn die Schulden nicht weiter steigen

Überall wird vor steigenden Schulden gewarnt, meist im Zusammenhang mit der Warnung vor einer neuen Finanzkrise. Aber aus Sicht der Börsen könnte man das Problem auch ganz anders sehen. Denn man muss sich als Börsianer fragen, was geschieht, wenn die Schulden nicht mehr weiter steigen. Ein Problem, das nur wenige Kommentatoren auf dem Schirm haben.

Fazit

Die steigende Verschuldung schwebt schon seit Jahrzehnten wie ein Damoklesschwert über den Aktienmärkten. Doch eigentlich ist sie aus Sicht der Börsen kein Problem. Stattdessen könnte das Gegenteil davon eine größere Korrektur auslösen, weil ohne günstige Kredite der Haupttreiber der aktuellen Rally, die Liquidität, nicht mehr (so stark) fließt.

Doch wie gestern und heute ausführlich beschrieben, werden die steigenden Zinsen frühestens in einigen Monaten zum Problem. Bis dahin haben wir trotz steigender Verschuldung durch die niedrigen Zinsen zunächst noch positive Effekte.

Dazu gibt es nur zwei Ausnahmen: Einerseits die oben bereits beschriebene Schuldenobergrenze in den USA, die schon bis Juli das Potential hat, einen Crash auszulösen (siehe dazu die Hinweise auf das Jahr 2011 in der Börse-Intern vom 14. März). Wir müssen uns also sehr genau ansehen, ob Trump hier die Republikaner hinter sich bringen kann. Andererseits können zu hohe Schulden zum Problem werden, wenn sich Unternehmen oder Staaten damit überheben, sie die Anleihen bzw. Kredite also aus besonderen und vielleicht unvorhersehbaren Gründen nicht bedienen oder am Ende der Laufzeit nicht zurückzahlen können. Das könnte einen Dominoeffekt auslösen. Aber auch dieser ist eher bei weiter steigenden Zinsen zu erwarten.

Ein Ende des Abwärtstrends ist also wegen der Verschuldung auf absehbare Zeit nicht zu erwarten. Eine Korrektur, wie es die Elliott-Wellen anzeigen, sehe ich daher ausschließlich aufgrund der fundamentalen Überbewertung an den US-Märkten und der charttechnisch überkauften Marktlage oder einem zurzeit noch nicht absehbaren, externen Ereignis.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus