Künstliche Intelligenz erobert immer mehr Bereiche des Alltags. Auch in der Börsenwelt wächst die Bedeutung von Super-Computern. Neue Technologien versprechen, Käufe und Verkäufe schneller, effizienter und kostengünstiger zu machen. Dazu passt, dass Jörg Rosowski eine Suchmaschine entwickelt hat, mit der Börsianer Milliarden möglicher Anlagekombinationen vergleichen können. wallstreet:online hat mit dem Gründer von Algooo gesprochen.

wallstreet:online: Herr Rosowski, mit Ihrem Produkt Algooo haben Sie für Kapitalanleger eine neue Technologie entwickelt und bieten eine Wertpapiersuchmaschine zur Asset-Allokation nebst Vergleichsportal für die Ermittlung von versteckten Kosten an. Bisher kannte man nur Robo-Advisor. Wie funktioniert Ihre Technologie?

Jörg Rosowski: In der Tat ist Algooo kein weiterer Robo-Advisor. Bei herkömmlichen Robos reden wir doch über einen digitalen Abschluss einer Vermögensverwaltung mit einer geringen

Produktauswahl an ETF-Produkten und überwiegend Standardportfolios und somit mehr über die Transformation von Old School in die digitale Welt.

Algooo verschafft dem interessierten Kapitalanleger die erste transparente, individuelle, neutrale und unabhängige Lösung für (Investmenfonds)anlagen mit Hilfe eines Algorithmus, der Milliarden an

potentiellen Anlagekombinationen in Sekunden vergleicht und zusammenstellt. Das durch den Kunden gesuchte und durch Algooo ermittelte Portfolio wird sodann auf seine Robustheit über diverse

Krisenzeiten überprüft. Wir unterstellen dabei, dass Sie das Portfolio jeweils zu einem äußerst schlechten Zeitpunkt kurz vor einem Börseneinbruch gekauft hätten und welches Risiko Sie eingegangen

wären. Darüber hinaus gibt es einen Erholungscheck während der Zeit nach dem Ende der jeweiligen Krise.

Das Anlageuniversum besteht nicht nur aus wenigen ETF-Angeboten (wie bei Robo-Advisor-Modellen), sondern aus einer Vielzahl von in Deutschland zugelassenen Investmentfondsprodukten. Algooo kennt kein Standardportfolio, sondern liefert 100 Prozent individuelle Ergebnisse für den Kapitalanleger. 100.000 Kunden könnten alle ein jeweils unterschiedliches Portfolio generieren. Algooo bietet dem Kapitalanleger gleichzeitig den technologischen und geldwerten Vorsprung.

wallstreet:online: Der Gedanke klingt ja recht einleuchtend: Feste Ziele definieren, den Algorithmus seine Arbeit machen lassen, und mit wenig Aufwand Vermögen aufbauen. Investiert die Maschine wirklich besser als der Mensch?

Jörg Rosowski: Diese Frage haben drei Finanzwissenschaftler der Indiana University in einer neuen Studie untersucht ("Man versus Machine: A Comparison of Robo-Analyst and Traditional Research Analyst Investment Recommendations"). Laut dieser Studie ist die Maschine in einigen Punkten den Menschen voraus: Beispielsweise haben Technologien - im Gegensatz zum Menschen - keine Wahrnehmungsverzerrungen. Menschen sind außerdem nicht in der Lage, die untersuchten Datenmengen zu verarbeiten. Mittel- bis langfristig ergibt sich so ein deutlicher Mehrwert der künstlichen Intelligenz im Vergleich zur Benchmark und zu den menschlichen Analysten. Nimmt man den DAX-Performance Index einmal als Beispiel, so stellt man fest, dass dieser im Juli 2007 bei etwa 8.000 Punkten lag und nach dem Crash circa Mitte März 2020 bei rund 8.440 Punkten. Ein Kapitalanleger mit einem Investment in den DAX hat in rund 13 Jahren also kaum Performance erzielt.

Der Schachcomputer schlägt den Menschen beim Schachspiel. Wir meinen: Intelligente Geldanlage ist durchaus vergleichbar. Algooo setzt daher auf reine Rechenleistung und sinnvolle Algorithmen, ganz ohne Emotionen und psychologische Einflussfaktoren.

wallstreet:online: Können Sie den Punkt zu dem geldwerten Vorteil und den versteckten Kosten näher erläutern?

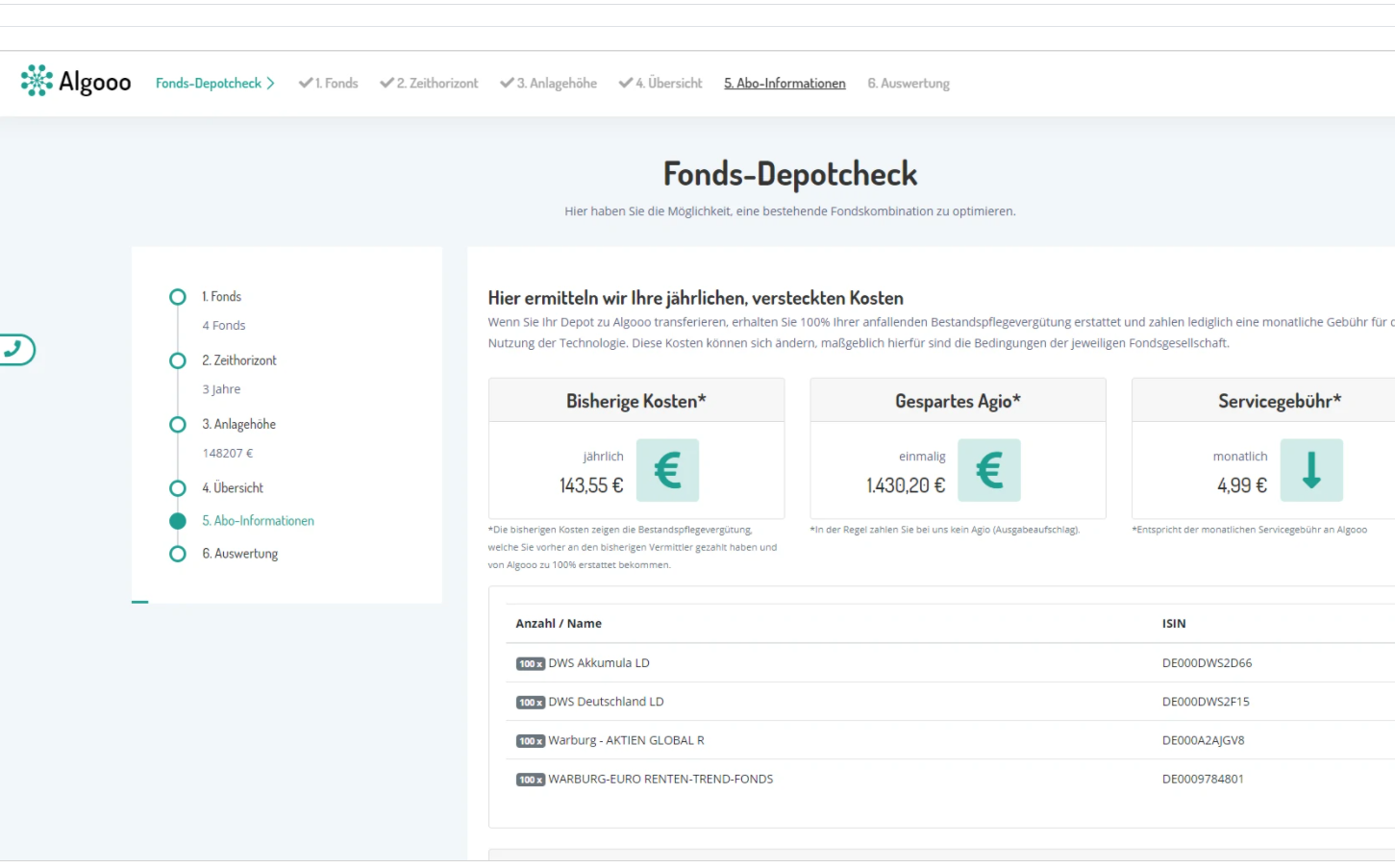

Jörg Rosowski: Mit unserem Tool Vergleichsportalwerden bestimmte Kosten transparent gemacht, angezeigt und dem Kapitalanleger zu 100 Prozent erstattet. Algooo zahlt also sogar laufend an seine Kunden aus. Wenn Sie so wollen, bekommen Sie in Zeiten von Negativzinsen eine Art Verzinsung auf Ihre Investmentfondsbestände. Dabei können schnell 0,5 bis 1 Prozent pro Jahr zusammenkommen. Schon allein deshalb kann sich ein Depotübertrag an Algooo lohnen.

wallstreet:online: Jeder Anleger hat verschiedene Präferenzen, was Anlagehorizont, Risikobereitschaft und Anlagezweck betrifft. Wie kann eine einzelne Software da individuelle Anleger-Geschmäcker passgenau bedienen?

Jörg Rosowski: Suchmaschinen wie Google durchsuchen das Internet nach den Eingaben des Nutzers. Die Algooo-Technologie macht etwas Ähnliches im Bereich von Investmentfonds, wobei das Fondsuniversum für den deutschen Markt auf die in Deutschland zugelassenen und für Privatanleger erwerbbaren Produkte beschränkt wird. Der Algooo-Algorithmus berechnet dann aus Milliarden von potentiellen Kombinationsmöglichkeiten die Zusammensetzung eines Portfolios. Üblicherweise wird heutzutage in diesem Zusammenhang von Big Data gesprochen. Auf diese Weise kommt die hohe Individualität zustande.

wallstreet:online: Sie selbst haben einmal gesagt, Sie möchten die Geldanlage demokratisieren. Das Angebot und die Auswahl an Anlageprodukten ist wohl noch nie so groß gewesen wie heute. Ist das noch nicht demokratisch genug?

Jörg Rosowski: Sollte Demokratisierung limitiert sein? Sicherlich nicht. Die Freiheit der individuellen Entscheidung kann man doch auf die Geldanlage übertragen. Die Auswahl an Produkten oder deren Menge hat rein gar nichts mit deren Qualität oder Passgenauigkeit für den einzelnen Anleger zu tun. Das ist wie die Menschenmenge bei einem Konzert, die Halle ist voll und Sie suchen eine ganz bestimmte Person. Sofern Sie nicht genau wissen, wo diese Person steht, dann wird das Auffinden schwierig bis unmöglich. Übertragen auf die Geldanlage sorgt Algooo dafür, dass Sie die Produktkombination ohne Umwege finden, die Sie suchen. Algooo bringt Ordnung in die ungeordnete Produktvielfalt und sortiert die Fonds in für Kunden brauchbare und sinnvolle Informationen. Wie sieht der Markt für Kapitalanlagen heute überwiegend aus? Individualität wird in der Regel nur suggeriert. Der Kapitalanleger kann heute zwar eigenständig aus einer Vielzahl von Internetangeboten Wertpapierprodukte suchen, hat dabei aber das Problem, dass die Produkte keine einfach verständliche und sinnvolle Aussage oder Analyse zur Wirkung von Risiko und Performance sowie Wechselwirkung der Wertpapiere untereinander beinhalten. Die Angebote Dritter sind bezüglich der Kundenwünsche in der Regel unsortiert, kaum aussagefähig und nur bedingt brauchbar, da lediglich das Wertpapier an sich angeboten wird. Die Kosten sind häufig nur ungenügend dargestellt oder schwer sichtbar. Der Produktverkauf steht häufig im Vordergrund. Zwar kann ein Kunde eine Vermögensverwaltung wählen, welche bei Robos aber aus wenigen Standardanlagemodellen besteht und er ist abhängig von dem Erfolg des Vermögensmanagers und üblicherweise besteht das Produktangebot aus einer sehr geringen Anzahl an ETF-Produkten, in der Regel zwischen 20 und 50 ETFs. Warum sollte ein Anleger sich damit zufrieden geben, wenn er aus zehntausenden Fonds(Produkten) und unzähligen Kombinationsmöglichkeiten über Algooo wählen kann?

wallstreet:online: Algooo bietet unter anderem auch einen Depot-Check an. Woran hakt es denn in den Depots von Privatanlegern am Häufigsten?

Jörg Rosowski: Produkte werden häufig nach Hitlisten gekauft: die gefragtesten Produkte, beste 5-Jahresperformance, medial häufig beworben, aktuelle Themen wie Nachhaltigkeit et

cetera. Das ist dann möglicherweise eher emotional getrieben. Jeder Anleger wird sich bei der Zusammensetzung seines Depots seine Gedanken gemacht haben. In der Regel wird er sich vermutlich mit

seiner Bank, sonstigen Beratern oder vielleicht auch Freunde ausgetauscht haben. Dieser Informationsaustausch ist ja zunächst gut und wichtig, bringt aber nicht zwangsläufig die richtige

Anlageentscheidung mit sich, da diese Informationen isoliert betrachtet werden. Der Depotcheck soll darlegen, welche Alternativen es hätte geben können, wären andere Kriterien und

Betrachtungsweisen zugrunde gelegt worden, wie beispielsweise die Wechselwirkung der Produkte untereinander unter Berücksichtigung von Risiko und Performance. Algooo liefert hier so manch

interessante Überraschung für den Anleger.

wallstreet:online: Lässt sich der Mehrwert Ihrer Suchmaschine für die Depots der Kunden auch beziffern? Wie viel zusätzliche Rendite lassen sich mit einer Optimierung rausholen?

Jörg Rosowski: Bei Algooo geht es nicht um ein Wettrennen um Rendite. Im Kern sollte ein Anleger mit einem nach seinen individuellen Anforderungen zusammengestelltes Portfolio Krisen möglichst gut überstehen und gleichzeitig eine gute Performance erwirtschaften. Genau das passiert ja beispielsweise beim DAX-Performanceindex nicht. Am 18.03.2020 waren Sie im DAX in etwa dort, wo Sie bereits vor 20 Jahren gestanden haben und das bei einem zwischenzeitigen Verlust von etwa 70% in den Jahren 2000 bis 2003. Das hält kein Anleger nervlich durch. Die Algooo-Depotchecks zeigen klar, dass Anleger vielfach bei identischem Risiko ganz deutlich mehr Performance erzielt hätten. Jeder Anleger sollte sich selbst von der Leistungsfähigkeit der Algooo-Technologie überzeugen. Ich schlage daher vor, Anleger sollten die Technologie einfach testen und sich anmelden, es ist kostenlos.

wallstreet:online: Ihr Angebot verspricht, die Kosten für Anleger drastisch zu reduzieren. Sie übernehmen sogar die Depot- und Transaktionsgebühren, falls Sie dem Kunden keine Verbesserungsvorschläge für sein Depot anbieten können. Womit verdient Algooo Geld?

Jörg Rosowski: Unsere Vergütung ist radikal aus der Sicht unserer Kunden gedacht. Diese zahlen keine Ausgabeaufschläge, Sie erhalten 100 Prozent Ihrer anfallenden Bestandspflegevergütung erstattet, Sie zahlen lediglich eine monatliche Servicegebühr für die Nutzung unserer Technologie. Diese errechnet sich aus der Erstattung an unsere Kunden und beträgt mindestens 4,99 Euro monatlich. Diese Gebühr dürfte aber in vielen Fällen bereits durch die Ersparnis refinanziert sein. Ansonsten rechnen wir rein erfolgsbezogen. Nur bei positiver Wertentwicklung der Kundendepots erhalten wir neben der monatlichen Servicegebühr 10% der jährlichen Wertsteigerung des Fondsdepots. Verdient unser Kunde Geld, so verdienen auch wir. Damit sind die Interessen unserer Kunden mit unserem Interesse absolut identisch. Zum Vergleich: Der klassische Vermögensverwalter oder Banken berechnen in der Regel die Kosten auf den Gegenwert Ihres Depots, unabhängig von der Performance Ihrer Geldanlage. Genau das unterscheidet Algooo von Dritten, natürlich neben der Technologie.

wallstreet:online: Sie scannen weltweit ETFs, Fonds und Aktien. Wie sieht die Zukunft für Algooo aus? Sind weitere Produkte in der Pipeline? Und planen Sie auch über Deutschland hinaus aktiv zu werden?

Jörg Rosowski: Über die Investmentfonds hinaus könnte der nächste Schritt in Richtung ETF-Produkte inklusive Nachhaltigkeitsthemen erfolgen und für äußerst erfahrene Anleger ein Portal zur Einzeltitelauswahl wie Aktien. Technologisch ist das alles bereits fertig. Die Überlegungen hierzu sind aber noch nicht abgeschlossen, da es Gespräche mit interessierten Kooperationspartnern gibt, dessen Ausgang wir zunächst abwarten möchten. Es gibt ebenfalls länderübergreifende Gespräche. Aber das Stadium ist einfach zu früh, um hier substanziell berichten zu können. Eine PSD2-Schnittstelle ist bereits implementiert, so könnten wir in Echtzeit Daten unserer Kunden sofort von deren Hausbank abholen und nutzbringend für unsere Kunden einsetzen. Technologisch testen wir aktuell die Sprachsteuerung bei der Geldanlage, welche in unseren internen Systemen bereits eingesetzt wird. Ich denke, unsere Kunden erhalten heute als auch in Zukunft wertvolle Mehrwerte.

Die Fragen stellte Julian Schick, wallstreet-online Zentralredaktion

Die hier angebotenen Beiträge dienen ausschließlich der Information und stellen keine Kauf- bzw. Verkaufsempfehlungen dar. Sie sind weder explizit noch implizit als Zusicherung einer bestimmten Kursentwicklung der genannten Finanzinstrumente oder als Handlungsaufforderung zu verstehen. Der Erwerb von Wertpapieren birgt Risiken, die zum Totalverlust des eingesetzten Kapitals führen können. Die Informationen ersetzen keine, auf die individuellen Bedürfnisse ausgerichtete, fachkundige Anlageberatung. Eine Haftung oder Garantie für die Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der zur Verfügung gestellten Informationen sowie für Vermögensschäden wird weder ausdrücklich noch stillschweigend übernommen. ABC New Media hat auf die veröffentlichten Inhalte keinerlei Einfluss und vor Veröffentlichung der Beiträge keine Kenntnis über Inhalt und Gegenstand dieser. Die Veröffentlichung der namentlich gekennzeichneten Beiträge erfolgt eigenverantwortlich durch Autoren wie z.B. Gastkommentatoren, Nachrichtenagenturen, Unternehmen. Infolgedessen können die Inhalte der Beiträge auch nicht von Anlageinteressen von ABC New Media und / oder seinen Mitarbeitern oder Organen bestimmt sein. Die Gastkommentatoren, Nachrichtenagenturen, Unternehmen gehören nicht der Redaktion von ABC New Media an. Ihre Meinungen spiegeln nicht notwendigerweise die Meinungen und Auffassungen von ABC New Media und deren Mitarbeiter wider. (Ausführlicher Disclaimer)