Das Jahr 2023 erwies sich für Anleger als attraktiv, da sich in fast allen Assetklassen Gewinne erzielen ließen. Trotz dieser allgemein positiven Tendenz variierte die Performance der verschiedenen Indizes natürlich erheblich. Während einige Anleger mit ihrem besonderen Gespür und strategischen Entscheidungen überdurchschnittliche Erträge erzielten, erlebten andere eine eher moderate Rendite. Im folgenden Artikel werfen wir einen Blick auf die leistungsstärksten Indizes im Jahr 2023 und geben gleichzeitig einen Ausblick auf die möglichen Entwicklungen und Chancen, die das neue Jahr bereithalten könnte.

Aktien mit AltIndex analysieren

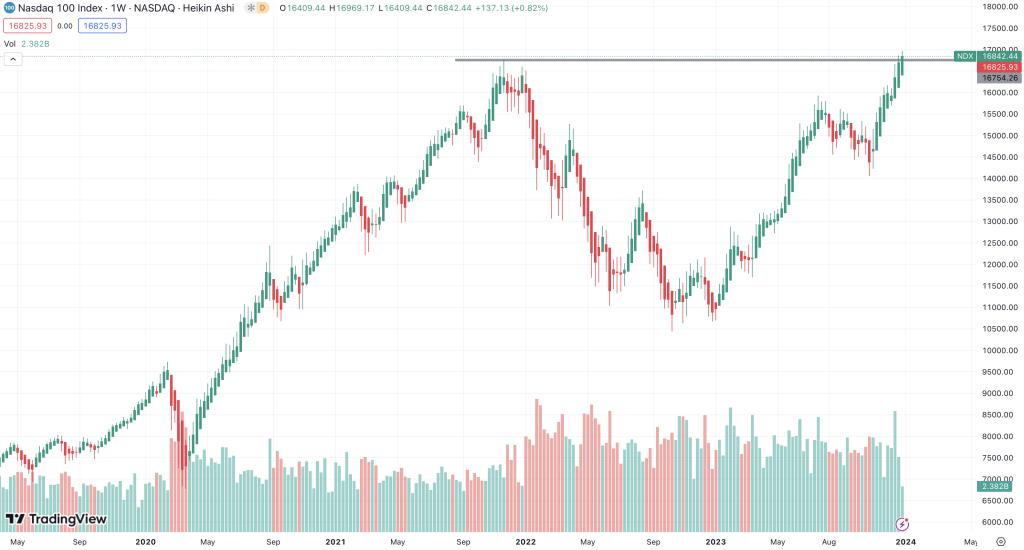

Nasdaq 100: 54 %

Im Jahr 2023 kristallisierte sich der Nasdaq 100 erneut als bevorzugte Wahl am Aktienmarkt heraus. Besonders bemerkenswert war die Rolle der Magnificent 7, einer Gruppe führender Technologieunternehmen, die eine zentrale Rolle in der Dynamik des Index spielten. Denn erneut waren Nvidia, Meta, Amazon und Co. die primär Verantwortlichen für die Outperformance des Tech-Index, der erst kürzlich ein neues ATH erreichte. Die Stärke von Big Tech zementierte die Position des Nasdaq 100 als ein leistungsstarker Index für Anleger, die auf der Suche nach zukunftsorientierten Investments waren. Auch für 2024 dürfte der Nasdaq 100 Basis-Investment bleiben.

MSCI World: 22 %

Viele Anleger bevorzugen den MSCI World Index aufgrund der breiten Diversifikation und Repräsentation der globalen Aktienmärkte. Der Index umfasst Unternehmen aus zahlreichen Industrieländern und bietet so eine ausgewogene Mischung aus verschiedenen Sektoren und geographischen Regionen, wenn man der starken US-Dominanz und der Übergewichtung von Big-Tech gewappnet ist. Im Jahr 2023 hat sich der MSCI World mit einer Rendite von 22 % erneut als eine gute Wahl für Anleger erwiesen. Diese starke Performance unterstreicht die Effektivität einer global diversifizierten Anlagestrategie und offenbart, warum der MSCI World bei Anlegern, die ein ausgewogenes Verhältnis von Risiko und Rendite suchen, so beliebt ist.

DAX: 19 %

Auch der deutsche Leitindex DAX 40 hat im Jahr 2023 Spaß gemacht und erzielte rund 19 % Rendite. Damit war das vergangene Jahr ein Erfolg und das zweitbeste Jahr seit 2013. Dennoch zeigt sich erneut das gewohnte Bild. Der DAX bleibt ein schwerfälliger Index und erneut hinter dem breit gestreuten MSCI World zurück. Auch 2023 hätte sich somit ein Investment in den DAX nicht aufgedrängt, wenn ein breiter diversifizierter Index die bessere Performance bringt. Zugleich lässt sich diese Underperformance 2023 auch nicht mit den fehlenden Small- und Mid-Caps erklären. Denn das Nebenwerte-Segment entwickelte sich schwächer. Der SDAX stieg um 16 %, der MDAX nur um 7 %. Für 2024 könnten dennoch die Nebenwerte das bessere CRV bieten.

MSCI Emerging Markets: 7 %

Der MSCI Emerging Markets Index verzeichnete 2023 einen Anstieg von lediglich rund 7 %, was insbesondere auch auf die wirtschaftliche Schwäche in China zurückzuführen ist. Zusätzlich hatten viele Schwellenländer mit den Herausforderungen hoher Inflation und steigender Zinsen zu kämpfen, was ihre Wirtschaftsentwicklung weiter bremste. Anleger agieren zunächst eher risikoavers und entschieden sich für die Industrieländer. Dennoch könnte sich mittelfristig eine Chance für Anleger ergeben. Mit der möglichen Stabilisierung der wirtschaftlichen Bedingungen und der Anpassung an die neuen monetären Gegebenheiten könnten Schwellenländer attraktive Anlageziele werden, besonders für Investoren, die nach unterbewerteten Märkten mit Aufholpotenzial suchen.

Staatsanleihen: 6 %

Durch die Zinserhöhungen im Jahr 2023 wurden Staatsanleihen wieder zu einer attraktiven Anlageoption, die beachtliche Renditen von rund 6 % generierten. Diese Entwicklung machte Staatsanleihen für Investoren zunehmend zu einer ernstzunehmenden Alternative zu einigen Dividendentiteln. Trotz dieser Aufwertung von Staatsanleihen als Anlageklasse zeigte die durchschnittliche Performance der Aktienindizes, dass Anleger weiterhin mit Aktien insgesamt die bessere Wahl getroffen hatten. Die höheren Renditen in Aktienmärkten unterstreichen, dass diese trotz der gestiegenen Attraktivität von Staatsanleihen weiterhin die bevorzugte Anlageform für langfristig orientierte Investoren darstellen. Dies dürfte sich auch 2024 nicht ändern. Staatsanleihen, sofern sie im Depot berücksichtigt werden sollen, werden vornehmlich deutlich untergewichtet.

Aktien mit AltIndex analysieren

Hang Seng: -15 %

Das Jahr 2023 war geprägt von einer Reihe wirtschaftlicher Herausforderungen in China, einschließlich einer schwächelnden Konjunktur, einer anhaltenden Immobilienkrise und der zunehmenden regulatorischen Unsicherheit. Diese Faktoren führten zu einer erheblichen Schwäche beim Hang Seng Index, der einen der schwächsten Indizes weltweit darstellte. Mit einem Rückgang um etwa 15 % im Vergleich zum Jahresbeginn spiegelte der Hang Seng die angespannte Wirtschaftslage und die zunehmenden Bedenken der Investoren hinsichtlich der Zukunft des chinesischen Marktes wider. Dennoch könnte es 2024 den Turnaround geben. Verschiedene Konjunkturpakete sind geplant. Weiterhin bleibt ein Investment in chinesische Aktien oder in den Hang Seng Index risikobehaftet.

Der Bitcoin schlägt sie alle

In einem spannenden Jahr für Finanzmärkte stach der Bitcoin 2023 hervor, indem dieser alle traditionellen Aktienindizes übertraf. Mit einer starken Rendite von über 150 % setzte sich Bitcoin als eine der leistungsstärksten Anlagen des Jahres durch. Dieser enorme Anstieg unterstreicht die wachsende Akzeptanz von Kryptowährungen als lukrative Anlageklasse. Die Performance von Bitcoin in einem Jahr, das von makroökonomischen Unsicherheiten und Herausforderungen geprägt war, zeigt das Potenzial von Kryptowährungen.

Doch die 2023er-Performance könnte erst der Anfang sein. Denn 2024 stehen mit dem potenziellen Bitcoin-ETF, dem Halving und dem geldpolitischen Pivot diverse Kurstreiber für BTC bevor.

Aktien Ausblick: Wie geht's 2024 weiter?

Der Ausblick für die Aktienmärkte im Jahr 2024 bleibt trotz der Entwicklungen im Jahr 2023 ungewiss. Entscheidende Faktoren werden Inflation, Wirtschaftswachstum und die Geldpolitik sein. Während die Inflation einen rückläufigen Trend zeigt, bleibt die Herausforderung, sie auf das Ziel von 2 % zu senken. Ein erneutes Anziehen der Inflation könnte zu empfindlichen Marktkorrekturen führen.

Die Märkte haben bereits einen Pivot in der Geldpolitik eingepreist, wobei sie von vier Zinssenkungen im Jahr 2024 ausgehen. Dies stand lange Zeit im Gegensatz zu den drei Zinssenkungen, die von der Fed erwartet werden. Diese kleine Diskrepanz sollte verkraftbar sein, größere Abweichungen zwischen den Erwartungen der Fed und des Marktes könnten zu starken Kursbewegungen führen.

Das Wirtschaftswachstum ist ebenfalls ein wichtiger Faktor. Ob in den USA eine sanfte Landung gelingt oder eine Rezession eintritt, wird wesentlich für die globalen Aktienmärkte sein. Anleger sollten jedoch bedenken, dass die Börse die Zukunft handelt und selbst eine Rezession nicht zwangsläufig zu einem Aktiencrash führen muss. Vielmehr könnten sich in einem solchen Umfeld auch Chancen ergeben, insbesondere für langfristig orientierte Investoren.

Im Jahr 2024 stehen Anlegern fortschrittliche, KI-gestützte Tools wie AltIndex zur Verfügung, die eine entscheidende Rolle bei der Aktienanalyse spielen können. Diese innovativen Instrumente ermöglichen es, schnell Veränderungen im Marktstimmung zu erkennen und die Wirtschaftsentwicklung besser zu antizipieren. Durch die Nutzung solcher Tools können Investoren wertvolle Einsichten gewinnen, die über traditionelle Analysemethoden hinausgehen. Dies ermöglicht es ihnen, sich proaktiv und erfolgreich am Markt zu positionieren.

Aktien mit AltIndex analysieren

Hinweis: Investieren ist spekulativ. Bei der Anlage ist Ihr Kapital in Gefahr. Diese Website ist nicht für die Verwendung in Rechtsordnungen vorgesehen, in denen der beschriebene Handel oder die beschriebenen Investitionen verboten sind, und sollte nur von Personen und auf gesetzlich zulässige Weise verwendet werden. Ihre Investition ist in Ihrem Land oder Wohnsitzstaat möglicherweise nicht für den Anlegerschutz geeignet. Führen Sie daher Ihre eigene Due Diligence durch. Diese Website steht Ihnen kostenlos zur Verfügung, wir erhalten jedoch möglicherweise Provisionen von den Unternehmen, die wir auf dieser Website anbieten.