Anzeige / Werbung

Die Fossilen Brennstoffe galten dank ESG speziell in Deutschland als No-Go. Das ändert sich wieder. Kohle ist zu bedeutend, aber die Propaganda der letzten Jahre hat im Sektor für unglaubliche Unterbewertungen gesorgt.

Wenn Sie einen erfolgreichen Investor an der Börse fragen, mit welchen Aktien sich am besten Geld verdienen lässt, wird er Ihnen die folgenden drei Antworten geben:

- Unternehmen aus absoluten Wachstumsbranchen, bei denen die meisten Werte aufgrund des Gesamtsektors mitgezogen werden.

- Aktien aus solchen Industriezweigen, die unberechtigterweise durch die öffentliche Meinung viel zu stark abverkauft wurden und dadurch unter ihren wahren Wert gefallen sind.

- Und Firmen, die ein eindeutiges Alleinstellungsmerkmal besitzen, oder zumindest in Ihrer Industrie einzigartig sind.

Genau dieser Investor würde Ihnen auch sagen, dass Benjamin Hill solch eine Aktie ist, bei der alle diese drei Faktoren zusammenkommen. Warum das so ist, erklären wir Ihnen in unserem heutigen Bericht.

Das Comeback der Kohle - Totgesagte leben länger

Wer erinnert sich noch daran, wie die westliche Welt vor einigen Jahren großspurig den Kohleausstieg ankündigte. Schon damals war der Push zu mehr "Klimaneutralität" stark ideologisch getrieben, wenig durchdacht und jeder der sich einigermaßen im Energiesektor auskennt wusste, dass hier eher der Wunsch der Vater des Gedankens war.

Zehn Jahre später bestimmen Reportagen über neue Kohlekraftwerke in China und Indien und die Tatsache, dass auch Deutschland seine Stromproduktion aus Kohle stark erhöht hat, die Schlagzeilen.

Solche Nachrichten kommen ironischerweise gerade Deutschland, wo doch die unter der Hand grün angeführte Regierung ihren Wählern genau das Gegenteil versprochen hatte. Doch der missglückte Atomausstieg sorgte dafür, dass einige der alten Kohlekraftwerke wieder hochgefahren werden mussten. Im November 2023 wurde hierzulande rund 28% des Stroms aus Kohle produziert! Auf mittlere Sicht dürfte sich hieran auch kaum etwas ändern. Immerhin sorgte der Abbau der Industrie in den letzten Monaten aber dafür, dass zumindest der Gesamtverbrauch an Energie gesunken ist.

Was oft dabei noch verschwiegen wird ist, dass die Regierung Unternehmen wie RWE milliardenschwere Subventionen gezahlt hat(1), um diese zur Stilllegung ihrer Braunkohlekraftwerke zu bewegen. Wenn das Geld bald nicht mehr fließt, dürfte allerdings auch in Deutschland die Stromproduktion aus Kohle wieder hochgefahren werden.

Kohleausstieg in Deutschland bis 2038? Eher nicht! Und international?

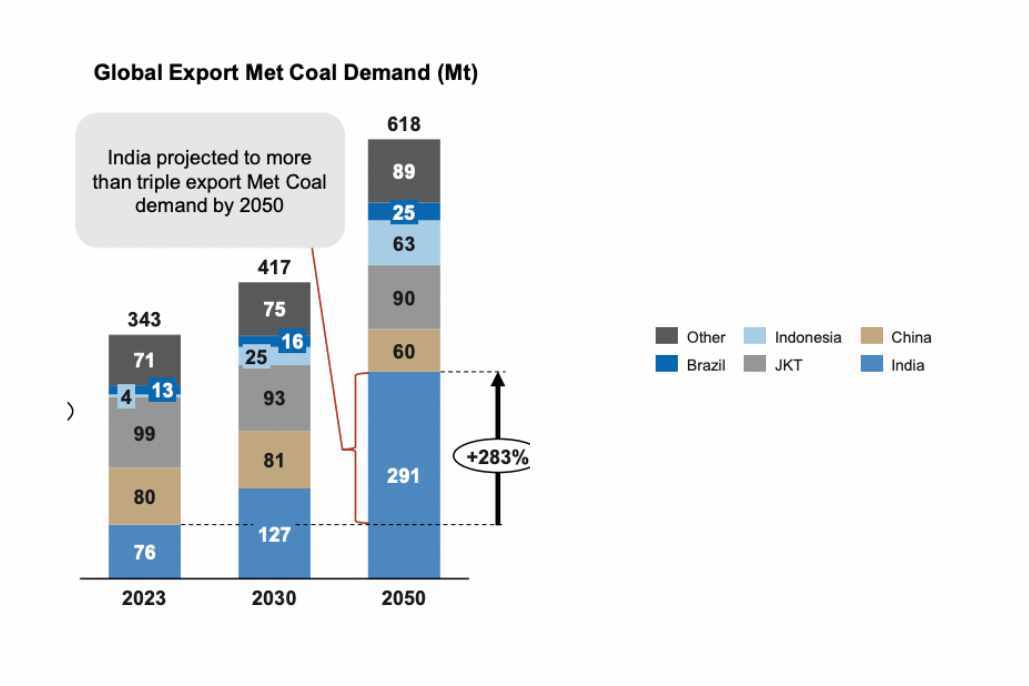

Bei der aktuellen Energiepolitik ist der geplante Ausstieg für 2038 schon jetzt nicht mehr haltbar. Letztlich wäre das unter Umweltgesichtspunkten sowieso egal, denn die Nachfrage nach mehr Energie, und damit auch nach mehr Kohle nimmt gerade weltweit immer weiter Fahrt auf. 2023 erreichte die Stromproduktion aus Kohle einen neuen Höchstwert, was vor allem an den asiatischen Ländern lag.(2)

In China schätzt man, dass im vergangenen Jahr etwa 220 Millionen Tonnen mehr an Kohle verbraucht wurden als im Vorjahr, was einem Zuwachs von rund 5% entspricht. Das dürfte auch damit zusammenhängen, dass China immer neue Kohlekraftwerke aus dem Boden stampft. Ebenfalls 2023 wurde eine Rekordzahl an neuen Anlagen genehmigt, die in den kommenden Jahren ans Netz gehen werden.(3)

Und auch Indien lässt sich vom deutschen Kohleausstieg keineswegs beeindrucken. Während man dort vor einigen Jahren noch von "Net Zero bis zum Jahr 2070" sprach, war auf der Industriemesse "Coaltrans India" zum Thema Kohle im vergangenen Jahr davon nicht mehr viel zu hören. Im Gegenteil: Bei der Veranstaltung gingen die Branchenexperten viel eher darauf ein, wie stark die Nachfrage nach Kohle in Indien in den kommenden Jahren ansteigen wird.

Nämlich von heute 1 Milliarde Tonnen auf bis zu 1,4 Milliarden im Jahr 2030!(4)

Anil Kumar Jha, der Vorstandsvorsitzende der Jindal Power Ltd., einem der wichtigsten Kohleunternehmen des Landes, kommentierte dies mit dem prägenden Satz:

"King Coal is coming back and coming with a Big Bang"

"König Kohle ist wieder da, und zwar mit einem Knall"

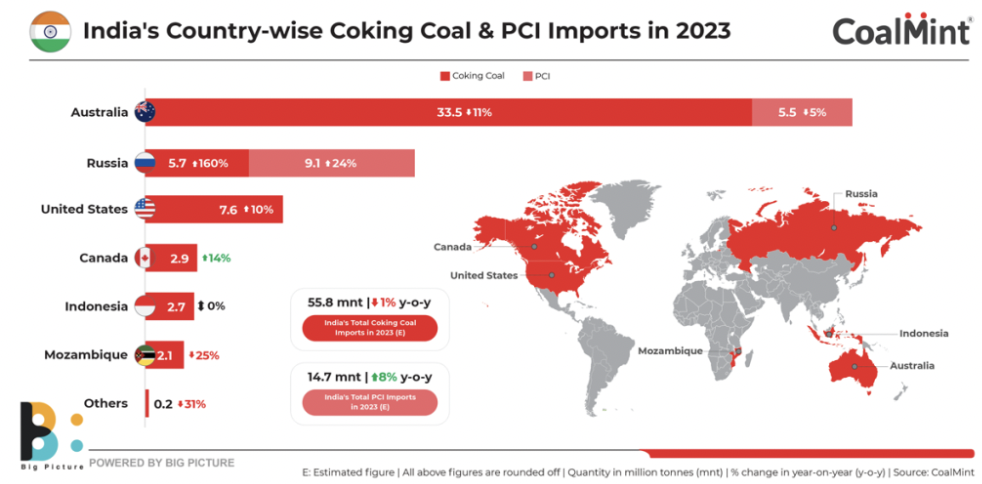

Die große Frage, die sich bei diesem Knall allerdings sowohl in Indien als auch in China alle stellen: Woher soll die Kohle auf lange Sicht herkommen. Ein Großteil der aktuellen Produzentenländer hat die Förderung neuer Produktionsstätten vollständig vernachlässigt, oder ist wie im Fall von Russland von einem weitreichenden Embargo betroffen.

Für Indien dürften es mit Blick auf die Top 4 Zulieferer daher klar sein, dass das Land dringend auf neue Quellen setzen muss, will es den erwarteten Bedarf auch nur ansatzweise abdecken.

Eine der Strategien, die das Land für sich entdeckt hat ist, zunächst einmal der Aufbau großer Braunkohle-Vorräte, um zumindest für die nächsten Jahre genügend Ressourcen auf Lager zu haben.(5) Ob dies eine langfristige Lösung sein kann, darf eher bezweifelt werden.

Strom ist nur die eine Seite der Medaille - Die Stahlproduktion funktioniert gar nicht ohne Kohle

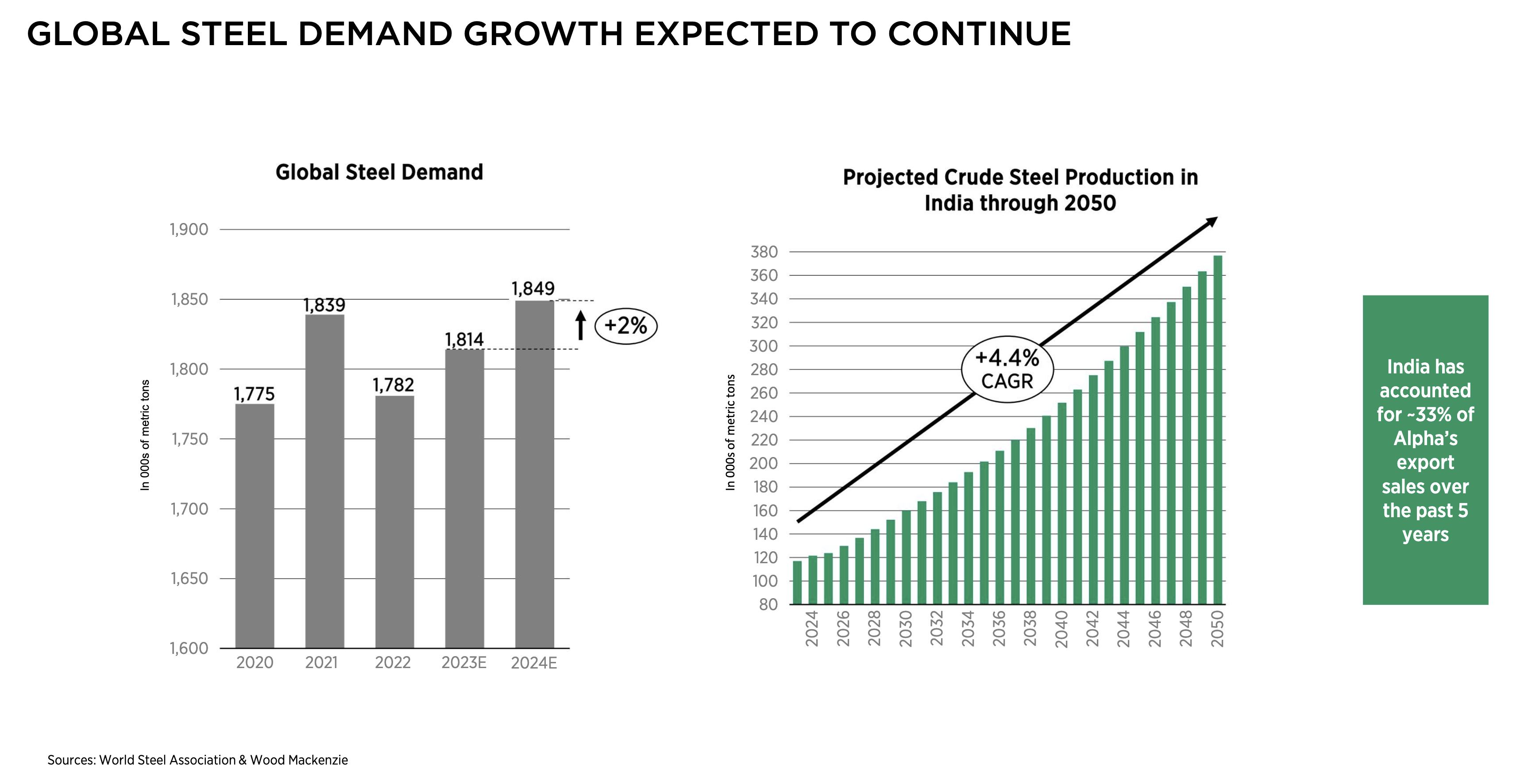

Bei unserer Analyse sollten wir den Fokus allerdings keinesfalls nur auf Kohlekraftwerke legen. Gerade bei den beiden großen Asien-Playern Indien und China steht ebenso die Stahlproduktion ganz oben bei der Nutzung von Stein- und Braunkohle.

Weltweit ist auch heute noch rund 70% der Stahlproduktion auf Kohle angewiesen. Bei der Stromproduktion sind dies lediglich 37%!

Zwar möchten die beiden Länder in den nächsten 25 Jahren ihre Stahlproduktion von den kohlebetriebenen Hochöfen (BOF - Basic Oxygen Furnace) auf die umweltfreundlichere Variante mit elektrisch betriebenen Hochöfen (EAF - Electric Arc Furnace) umstellen. Doch allein die Tatsache, dass die Nachfrage nach Stahl immer weiter ansteigt, wird unter dem Strich dafür sorgen, dass im Jahr 2050 doch deutlich mehr Kohle zur Stahlgewinnung benötigt wird als heute.

Die momentane Fördermenge reicht nicht mehr aus

Um den ganzen Bedarf in den nächsten Jahren also decken zu können, werden dringend neue Förderstätten benötigt. Doch so einfach ist das nicht! Selbst die Entwicklungsländer haben viel zu lange geschlafen und sich bei Genehmigungen für neue Projekte lange Zeit quer gestellt. Das rächt sich jetzt!

Die Entwicklung von neuen Projekten und Vorkommen nimmt Zeit in Anspruch - Zeit, die Länder wie Indien und China nicht haben.

Die Konsequenz sind bereits jetzt zu spüren: Die Preise für Braun- und Steinkohle stiegen im vergangenen Jahr deutlich, und mit ihnen die Aktienkurse der Produzenten.

Apropos Produzenten: Investoren, die speziell auf Kohleförderer setzen wollen, haben es heutzutage schwer. Durch ESG und Umweltvorgaben ist die Anzahl der reinen Kohleplays auf ein Mindestmaß geschrumpft.

Investments in Kohle sind oftmals nur noch über Aktien von Mischkonzerne möglich, bei denen Kohle letztlich aber nur eine Nebenrolle spielt. Deren Kurse haben allerdings naturgemäß nicht sonderlich vom Anstieg des Kohlepreises profitiert.

Glencore spürte den Druck - und wurde im großen Stil aktiv

Einer der größten Minenkonzerne der Welt hat im vergangenen Jahr den besagten Trend selbst erkannt und mit einer gewaltigen Übernahme ein echtes Ausrufezeichen gesetzt.

Glencore übernahm die Kohlesparte von Teck Resources für rund 6,9 Milliarden Dollar und legt diese jetzt mit seinen eigenen Kohleaktivitäten zusammen. Anschließend möchte CEO Gary Nagle das neu gebildete Kohle-Ressort vom Gesamtkonzern abtrennen und als reinen Kohlekonzern an die Börse bringen.

[twitter]1732412524442591733[/twitter]

Und Glencore ist bei weitem nicht das einzige börsengelistete Unternehmen, bei dem das Comeback der Kohle deutlich wird.

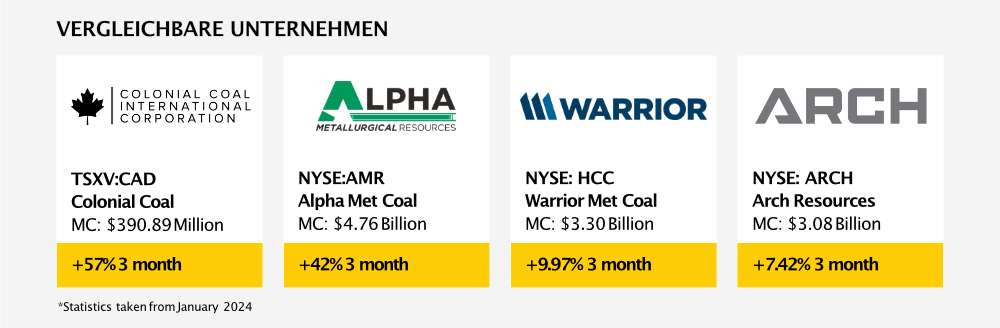

Durch die Bank konnten alle reinen Kohle-Plays in den letzten Monaten deutlich im Aktienkurs zulegen. Ihre Aktien notieren heute auf Mehrjahreshochs.

Ins Auge sticht bspw. Alpha Metallurgical Resources. Das amerikanische Unternehmen handelt aktuell auf einem Allzeithoch von sagenhaften 400 Dollar pro Aktie, und einer damit einhergehenden Bewertung von rund 5,3 Milliarden Dollar.

Ein guter Newsflow, starke Finanzdaten, vor allem aber die Renaissance und die steigende Nachfrage nach Kohle haben dem Konzern eine hervorragende Performance beschert, was vor allem die Aktionäre erfreut.

Ein anderer interessanter Player ist aktuell Colonial Coal. Die Kanadier haben ebenfalls in den letzten Wochen an der Börse für Furore gesorgt. Ihre Anteile handeln an der Börse momentan auf dem höchsten Stand seit November 2021.

Die Marktkapitalisierung des mittelgroßen Kohleunternehmens liegt bei knapp 300 Mio. Dollar, Tendenz steigend.

Immer wieder machten in den letzten Wochen Gerüchte die Runde, wonach Colonial Coal unmittelbar vor einer Übernahme durch einen größeren Konkurrenten stehen soll. Während ein Teil dieser Spekulationmittlerweile eingepreist sein dürfte, bleibt die Aktie dennoch mittelfristig interessant, denn reine Kohle-Aktien sind an der Börse rar.

Bleibt bald nur noch EIN günstiges, reines Kohleunternehmen übrig?

Bleibt die Frage, wie man die Rückkehr der Kohle an der Börse am besten spielen kann. Weder gibt es ETFs oder Indizes, die den Marktpreis in irgendeiner Weise abbilden, noch viele Unternehmen, über die ein Einzelinvestment in den Rohstoff möglich ist.

Doch gerade in Anbetracht der zuvor beschriebenen wirtschaftlichen Zwänge ist ein Investment in diesem Bereich eigentlich Pflicht.

Deshalb fällt in der Branche immer wieder der Name Benjamin Hill Mining. Das kleine kanadische Unternehmen handelt momentan zu einer Marktbewertung von 27 Mio. USD. Damit liegt man momentan nur knapp unter dem Allzeithoch vom November 2020, als die Aktie in der Spitze 0,67 kanadische Dollar erreichen konnte.

Bis dahin sind also noch mindestens 29% drin, die die Aktie im Zug der Aufwertung von Kohle in diesem Jahr mindestens erreichen sollte.

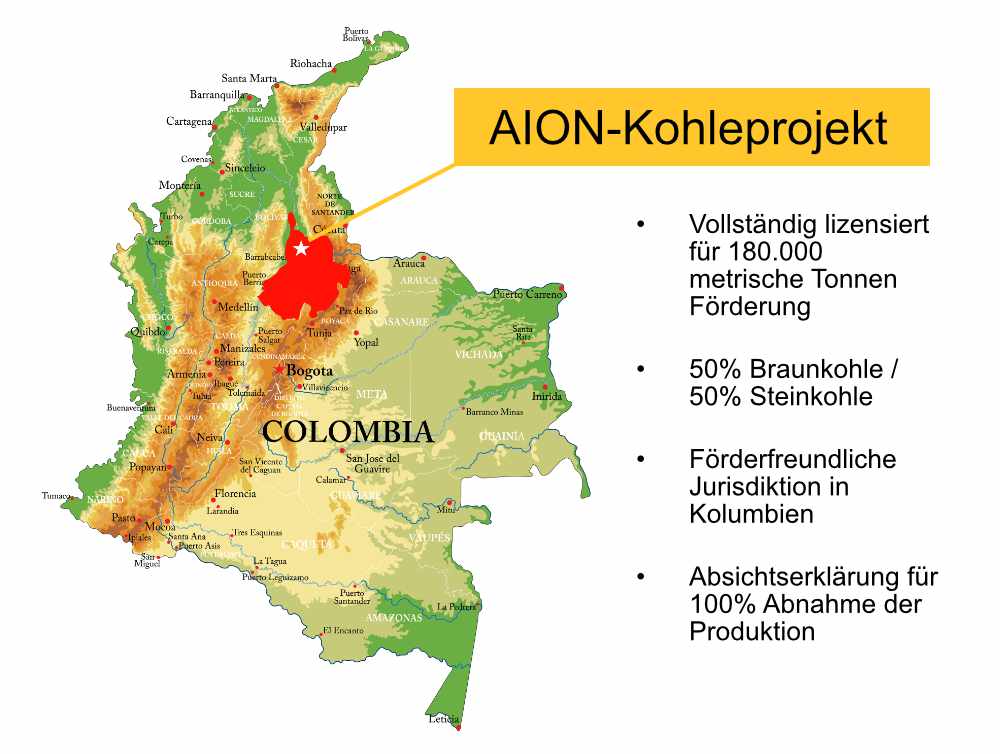

Nicht nur der Aktienkurs überzeugt, auch das La Estrella Projekt, das sich im Norden Kolumbiens, ca. 220 Kilometer vom nächsten Hafen, zu finden ist.

Der Kaufvertrag für die Liegenschaft sieht vor, dass Benjamin Hill in den kommenden Monaten 100% des Projekts übernimmt.

Bisher wurden bei La Estrella 8 Kohlevorkommen entdeckt, die in etwa zu gleichen Teilen Braun- und Steinkohle enthalten. Allerdings wurden bei den bisherigen Tests nur ca. 5% des Grundstücks untersucht. Das Potenzial für weitere Vorkommen gilt als enorm! Unswürde es nicht überraschen, wenn wir in den kommenden Wochen von einer kräftigen Ausweitung der Ressource erfahren.

Apropos Ressource: Bei den bisherigen Untersuchungen wurden folgende Kohlegehalte (Mio. Tonnen) festgestellt:

Measured Resources: 1.846,470

Indicated Resources: 4.339.147

Inferred Resources: 16.471.037

Alle Notwendigen Lizenzen liegen vor und steigern den Projektwert

Mit Blick auf die notwendigen Umwelt- und Förderlizenzen sind die Vorbereitungen ebenfalls abgeschlossen. Alle erforderlichen Genehmigungen liegen vor; die kolumbianischen Behörden geben "Grünes Licht".

Die Infrastruktur rund um das Projekt ist hervorragend. Die notwendigen Straßen und Infrastruktur existiert bereits, da sich im Umkreis weitere Kohleabbaugebiete befinden.

Alle diese Faktoren tragen dazu bei, dass das Kohlevorkommen, und damit auch die Aktie von Benjamin Hill, für Investoren sehr attraktiv sind. Im Grunde könnte es demnächst mit der Förderung losgehen. Von Unternehmensseite selbst rechnet man mit einem Zeitfenster von ca. 18 Monaten bis zum Startschuss der ersten Förderung.

Noch spannender wird das Projekt allerdings, wenn man sich auch die Finanzkennzahlen einmal genauer anschaut. Der NPV (Net Present Value) wird momentan auf rund 17 Mio. Dollar geschätzt und hat eine IRR (Internal Rate of Return) von 250% !!!

Warum nur 17 Mio. Dollar? Weil bei der zugrunde gelegten Datenbasis lediglich ein Förderhorizont von 10 Jahren angenommen wird. Blickt man aber auf die oben bereits heute feststehenden Ressourcenzahlen dürfte La Estrella auch in 100 Jahren noch Kohle produzieren. Der NPV liegt also in Wahrheit deutlich höher und damit auch mehrfach über der aktuellen Marktbewertung.

Dies zeigt allein die Tatsache, dass bereits nach 15 Monaten Förderung der Break-Even erreicht sein soll! Im dritten Förderjahr rechnet man mit 25-30 Mio. kanadischen Dollar Umsatz, und ab dem fünften Jahr soll die Umsatzgrenze von 50 Mio. + erreicht sein.

Die Förderkapazität liegt dabei bei rund 15.000 Tonnen im Monat, kann aber bei Bedarf noch deutlich nach oben geschraubt werden.

Extra Gold-Joker im kanadischen Yukon

Als ob die angesprochenen Argumente nicht bereits ausreichend für die Aktie von Benjamin Hill Mining sprächen, hat das Unternehmen zusätzlich noch ein aussichtsreiches Goldprojekt in der Hinterhand!

Gerade bei den aktuellen Bewegungen am Goldmarkt, könnte das sogenannte Alotta-Projekt der Aktie den (noch) fehlenden Push auf ein neues Allzeithoch geben.

Vom Alotta-Projekt bis zum berühmten Casino-Projekt im Yukon (Kanada) sind es nur ca. 40 Kilometer. Casino gilt als eines der größten bisher noch nicht in Produktion gebrachten Goldprojekte der Welt. Es verfügt aber über die notwendige Infrastrukturen, auf die Benjamin Hill während seiner Explorationsarbeiten zugreifen kann.

UND: Alotta besteht aus insgesamt 74 Einzelclaims, die in der geologischen Zusammensetzung des Casino-Projekts auffällig ähneln.

Das Spannende für Investoren: Zwei der Claims wurden bereits untersucht. Die Ergebnisse jener Explorationsbohrungen sollten nun zeitnah veröffentlicht werden, wobei bisherige Aufnahmen der Bohrkerne ein positives Ergebnis erwarten lassen. Selbst mit dem bloßen Auge waren goldtypische Einlagerungen erkennbar.

Das heisst: Sollte tatsächlich eine ähnliche Geologie wie bei Casino vorliegen, dürfte die Aktie den 29%-Sprung auf der neue Allzeithoch bereits in den nächsten Wochen vollziehen.

Unser Fazit: Die Kurse lügen nicht

Unsere finale Einschätzung zum Unternehmen lautet ganz klar "Kaufen". Wie bereits in der Einleitung dieses Berichts erwähnt: Ein erfolgreicher Investor würde auf drei wesentliche Punkte schauen. Und alle drei werden von Benjamin Hill eindeutig erfüllt:

- Unternehmen aus absoluten Wachstumsbranchen, bei denen die meisten Werte aufgrund des Gesamtsektors mitgezogen werden.

Die Zahlen zum Kohlesektor lassen keine andere Interpretation zu! Trotz einer Kampagne des Westens zum Ausstieg aus den Fossilen Energieträgern sorgt in erster Linie die asiatische Wirtschaft dafür, dass die Nachfrage nach Kohle wieder klar steigt.

Selbst in Deutschland wird inzwischen deutlich, dass ein planmäßiger Kohle-Ausstieg nur Utopie ist. Nur ein Kohle-Comeback kann hierzulande die Energiepreise kurzfristig wieder auf ein Normalmaß stutzen und damit auch die deutsche Industrie vor weiteren Pleiten retten.

Die Tatsache, dass in Deutschland heute noch mehr als in anderen Ländern die Stromproduktion durch Kohlekraftwerke erfolgt, zeigt ganz klar: Das Projekt Kohleausstieg 2030 ist gescheitert! Im Gegenteil, der Kohlesektor ist wieder zu einem Wachtumsmarkt geworden

- Aktien aus solchen Industriezweigen, die unberechtigterweise durch die öffentliche Meinung viel zu stark abverkauft wurden und dadurch unter ihren wahren Wert gefallen sind.

Das zweite Argument für einen Kauf der Aktie von Benjamin Hill Mining wird ebenfalls erfüllt. Durch die ESG- und CO2-Kampagnen der letzten Jahre, wurden durch die Bank alle Unternehmen im Kohlesektor in einen Abwärtsstrudel gezwungen - zu Unrecht.

Zahlreiche US-Fonds mussten sich sogar zwangsweise von Kohleaktien trennen, um die zum Teil absurden ESG-Forderungen erfüllen zu können.

Zumindest in den USA befindet sich ESG mittlerweile auf dem Rückzug. Auch in Deutschland weichen immer mehr Investmentunternehmen die Anforderungen auf und setzen wieder auf Fossile Brennstoffe.

Die viel zu tief gesunkenen Bewertungen dürften sich daher im laufenden Jahr weiter erholen und die Aktie damit deutlich aufwerten. Benjamin Hill fällt für uns definitiv in diese Kategorie.

- Und Firmen, die ein eindeutiges Alleinstellungsmerkmal besitzen, oder zumindest in Ihrer Industrie einzigartig sind.

Benjamin Hill hat auf den ersten Blick kein echtes Alleinstellungsmerkmal. Schaut man aber genauer hin, gibt es für Investoren, die über die Börse bei Kohle einsteigen möchten keine wirkliche Alternative.

So lange Glencore seine neue Kohlesparte nach dem Merger mit Teck Resources nicht an die Börse bringt, sehen wir lediglich Alpha Metallurgical und Colonial Coal als echte "Konkurrenten".

Mit der zu erwartenden Übernahme von Colonial Coal fällt eines dieser beiden Unternehmen demnächst wohl als potenzielles Investment weg. Und Alpha Met verfügt über eine deutlich höhere Bewertung im Milliarden, ist also so nicht wirklich mit Benjamin Hill vergleichbar.

Wer also am Kohle-Comeback nochmals richtig mitverdienen möchte, findet in Benjamin Hill die wohl letzte wirkliche Alternative. Die Kurse lügen nicht! Die kleine Kohle-Aktie hat in den letzten Monaten einen soliden Aufwärtstrend etabliert, dessen Ende nicht absehbar ist.

Diesen Trend gilt es nun weiter zu reiten: Und mit einer Mini-Bewertung von 27 Mio. USD ist die Aktie von Benjamin Hill eines der größten Schnäppchen des noch jungen Börsenjahres.

Wer zu den aktuellen Kursen einsteigen kann, sollte sich zumindest eine mittelgroße Position aufbauen, um beim Comeback der Kohle und dem absehbaren Aufstieg von Benjamin Hill Mining nicht außen vor zu bleiben.

- https://www.spiegel.de/wirtschaft/kohleausstieg-eu-kommission-genehmigt-milliardenzahlung-an-rwe-a-4711da54-bc90-45c1-9274-3375050ace57

- https://www.zeit.de/wirtschaft/2023-12/internationalen-energieagentur-kohleverbauch-hoechststand

- https://www.npr.org/2023/03/02/1160441919/china-is-building-six-times-more-new-coal-plants-than-other-countries-report-fin

- https://www.reuters.com/markets/commodities/india-cheers-return-king-coal-industry-sees-buoyant-future-russell-2023-03-01/

- https://www.juniorstocks.com/the-heat-is-on-india-s-drive-to-stockpile-thermal-coal

Dieser Beitrag erschien im Original bei Aktien.news. Bitte abonnieren Sie auch unseren kostenlosen Newsletter unter www.aktien.news/newsletter

Aktien.news ist ein Service der:

Dot.news Financial Media Ltd.

Flat 285 - 61 Praed Street

London W2 1NS

Großbritannien

Disclaimer

Wichtige Informationen und Pflichtmitteilungen gemäß §86 Wertpapierhandelsgesetz (WpHG) sowie gemäß Finanzanlageverordnung (FinAnV).

Wichtige Hinweise zur Erstellung dieser Veröffentlichung:

Diese Veröffentlichung enthält sowohl Tatsachen und Fakten zu den besprochenen Unternehmen, als auch rein subjektive Werturteile, Interpretationen, Schätzungen, Hochrechnungen, Vorhersagen und Preisziele. Diese versuchen wir, möglichst transparent voneinander abzugrenzen, um irreführende Angaben zu vermeiden. Alle unsere Studien stellen grundsätzlich keine Empfehlung zum Kauf oder Verkauf von Wertpapieren oder anderen Finanzprodukten da. Konsultiere vor etwaigen Anlageentscheidungen bitte unbedingt in Deutschland oder anderen Ländern gesetzlich zugelassene Berater bei Banken und Finanzdienstleistern. Die wesentlichen Grundlagen und Maßstäbe unserer Werturteile und Bewertungen, der besprochenen Aktien, basieren auf folgender Vorgehensweise: - Beurteilung und Bewertung von Unternehmen nach herkömmlichen Bewertungsmethoden (grundlegender Bewertungsansatz) - Einschätzung des Potentials der zukünftigen Unternehmensentwicklung (Wachstumsansatz) und Hochrechnung auf das entsprechende Bewertungspotential (Kurs-Potential-Analyse) sowie einer möglichen Unternehmens-Aktien-Bewertung aufgrund potentieller Gewinnerwartungen (KGV-Hochrechnung) - Einschätzung des von uns erwarteten Best-Case-Szenarios im absoluten Erfolgsfall des Unternehmens (Blue-Sky-Potential-Ansatz) - Effekt der von uns erwarteten, gesteigerten Bekanntheit der empfohlenen Aktie auf den Aktienkurs durch einen starken Anstieg der Nachfrage am Markt (insbesondere maßgeblich bei marktengen oder neu bzw. erstmals empfohlenen Aktien) aufgrund der von uns oder Dritten veröffentlichten Publikationen (meistens Kaufempfehlungen), (Multiplikator- / Momentum-Effekt, Hype), dadurch überproportional steigende Rendite/Aktienkurs bei entsprechend steigendem Risiko - Technische Analyse des Aktienkurses gemäß gängiger Analyse-Methoden, meist zur Voraussage von Kurs-Signalen (Kauf- oder Verkaufssignal, Ausbruch der Aktie, Festlegung von Kurszielen, Unterstützungs- oder Widerstandsbereichen, erwarteten Mindestbewegungen oder Mindest-Gegenbewegungen, Voraussage von Signalpunkten (wenn-dann), etc.), größtenteils auf der erwarteten Massenpsychologie aufbauend. (technischer Ansatz).

Herkömmliche Bewertungsansätze sind bei jungen oder noch umsatzlosen Unternehmen oft schlecht sinnvoll anwendbar. Daher stützen wir uns bei der Bewertung von solchen Unternehmen tendenziell auf die von uns errechnete Potential-Analyse, sowie die Einschätzung der Nachfrage nach solchen Aktien am Kapitalmarkt. Letztendlich entscheidet der Markt über den Aktienkurs eines Unternehmens. Entsteht durch umfangreiche Empfehlungen einer Aktie, eine exzessive Nachfrage nach dieser, ist es möglich, dass der Aktienkurs bei einem hohen Handelsvolumen überdurchschnittlich steigt. Dies führt zwar zu extremen Gewinnmöglichkeit, erhöht jedoch entsprechend das Risiko einer Blasenbildung mit entsprechendem Kursrückgang. Durch die gesteigerte Volatilität der Aktie in solchen Situationen ergeben sich überdurchschnittliche Gewinn- und Verlust-Möglichkeiten bis hin zum Totalverlust, sowohl in beide Handelsrichtungen, als auch bei wiederkehrenden Gegenbewegungen. Auch solche Marktentwicklungen sind ein wichtiger Teil unserer Handelsempfehlungen und Bewertungsansätze. Diese Publikation befasst sich ausschließlich mit überdurchschnittlich volatilen Werten mit hohem Gewinn- und auch Verlustpotential.

Hinweis zu Informationsquellen:

Die Zuverlässigkeit von Informationsquellen wird von uns vor deren Verwendung ausführlich geprüft und von uns entsprechend ihrer Glaubwürdigkeit und Bedeutung subjektiv bewertet. Dabei entscheiden wir nach eigenen Maßstäben, welche Quellen wir für relevant, zu konservativ oder zu optimistisch halten. Letztendlich legen wir unsere Empfehlungen aufgrund unserer persönlichen Einschätzungen fest. Bei der Informationsbeschaffung greifen wir auf zahlreiche öffentlich zugängliche Quellen zurück wie z.B. Pressemitteilungen, Ad-Hoc-Mitteilungen, Unternehmensmeldungen, Firmenpräsentationen, Publikationen und Artikeln zum besprochenen Unternehmen, gängige Finanzmedien im In- und Ausland sowie auf Unternehmens- oder Branchen-Analysen Dritter. In unseren Publikationen werden ausschließlich öffentlich verfügbare Informationen und Quellen, sowie vom Unternehmen selbst verbreitete Informationen verwendet.

Hinweis zur Haftung:

Die Dot.news Finanzmedien Ltd. und die jeweiligen Redakteure übernehmen keinerlei Haftung für die Richtigkeit, Fehler, Genauigkeit, Vollständigkeit und Angemessenheit der dargestellten Sachverhalte, Versäumnisse oder falsche Angaben. Dies gilt ebenso für alle von unseren Gesprächspartnern in Gesprächen und Interviews geäußerten Darstellungen, Zahlen, Planungen und Beurteilungen sowie alle weiteren Aussagen bezüglich Wert- und Schuldpapieren jeglicher Art. Jegliche Investmenterfolge, die auf dieser Webseite als Beispiel herangezogen werden, sind fiktiv und dürfen unter keinen Umständen als erwartete Ergebnisse angesehen werden. Die Haftung für Vermögensschäden, die aus der Heranziehung der Ausführungen bzw. der Aktienbesprechungen für die eigene Anlageentscheidung möglicherweise resultieren könnte, wird kategorisch ausgeschlossen. Des weiteren kommt auch keine vertragliche Beziehung zwischen der Dot.news Finanzmedien Ltd. und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers. Bei den Besprechungen von Unternehmen auf unserer Webseite handelt es sich nicht um Finanzanalysen nach deutschem Kapitalmarktrecht, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlagestrategieempfehlungen bzw. Anlageempfehlungen. Mit Blick auf ein Urteil vom 12. Mai 1998 hat das Landgericht Hamburg entschieden, dass Webseiten durch die Anbringung eines Links die Inhalte der gelinkten Seite ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesen Inhalten distanziert. Die Dot.news Finanzmedien Ltd. distanziert sich daher ausdrücklich und vollumfänglich von allen Inhalten aller gelinkten Seiten auf unserer Webseite und macht sich diese Inhalte nicht zu Eigen.

Hinweis zu bestehenden Interessenkonflikten:

Der Ersteller dieser Publikation sowie mit ihm verbundene Personen halten Aktien an der empfohlenen Gesellschaft. Außerdem erfolgen für die Erstellung dieser Empfehlung finanzielle Zuwendungen an den Herausgeber und die Redakteure. Der Herausgeber und mit ihm verbundene Personen stellen ausdrücklich klar, dass sie beabsichtigen, im Rahmen und zu jedem Zeitpunkt der Empfehlung, Verkaufsaufträge in der entsprechenden Aktie auszuführen.

Hinweis zum Datenschutz:

Die Dot.news Finanzmedien Ltd. gibt Deine Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung bitten wir Dich, unsere Datenschutzerklärung gründlich zu lesen.

Hinweis zur geographischen Eingrenzung des Angebots:

Die Nutzung dieses Informationsangebots ist ausschließlich natürlichen Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben. Allen anderen natürlichen oder juristischen Personen oder Personengruppen ist die Nutzung, wie auch der Zugang zu dieser Webseite nicht gestattet. Diese Einschränkung gilt für alle im Ausland lebenden natürlichen und juristischen Personen oder Personengruppen, insbesondere Staatsbürgern der USA, Kanadas, Australiens oder Großbritanniens. Die Informationen auf dieser Webseite dürfen weder direkt noch indirekt in die USA, Großbritannien, Australien oder Kanada oder an Personen und Personengruppen, die ihren Wohnsitz in Kanada, USA, Australien oder in Großbritannien haben, übermittelt werden, noch in deren Territorium gebracht oder dort verteilt werden.

Hinweis zur Handhabe der internen Organisationspflichten:

Aufgrund der geringen Unternehmensgröße des Herausgebers, ist eine interne Kontrolle der Compliance-Prozesse der an dieser Publikation mitwirkenden Mitarbeiter und sonstigen Beteiligten überschaubar.

Hinweis zum Urheberrecht:

Die auf dieser Webseite und auf angeschlossenen Medien (z.B. E-Mail, Twitter, Facebook) veröffentlichten Inhalte unterliegen dem deutschen Urheber- und Leistungsschutzrecht. Jede vom deutschen Urheber- und Leistungsschutzrecht nicht zugelassene Verwertung bedarf der vorherigen schriftlichen Zustimmung des Anbieters oder jeweiligen Rechteinhabers. Dies gilt insbesondere für die Vervielfältigung, Bearbeitung, Übersetzung, Einspeicherung, Verarbeitung bzw. Wiedergabe von Inhalten in Datenbanken oder anderen elektronischen Medien und Systemen. Inhalte und Rechte Dritter sind dabei als solche gekennzeichnet. Die unerlaubte Vervielfältigung oder Weitergabe einzelner Inhalte oder kompletter Seiten ist nicht gestattet und strafbar. Lediglich die Herstellung von Kopien und Downloads für den persönlichen, privaten und nicht kommerziellen Gebrauch ist erlaubt. Links zur Website des Anbieters sind jederzeit willkommen und bedürfen keiner Zustimmung durch den Anbieter der Website. Fotos und Bilder auf der Webseite dürfen nicht geteilt werden, insofern der Veröffentlicher nicht selbst die Erstrechte bei Fotolia erworben hat. Die Darstellung dieser Website in fremden Frames ist nur mit schriftlicher Erlaubnis zulässig. Solltest Du etwaige Verstöße bemerken, bitten wir Dich uns darauf hinzuweisen. Beachten bitte: Der Inhalt unserer Artikel, Mails oder anderweitiger Veröffentlichungen im Börsenbrief oder sozialen Netzwerken wie Twitter oder Facebook ist ausschließlich für den oder die bezeichneten Adressaten bestimmt. Wenn Du nicht der Adressat dieser Artikel, Mails oder anderweitiger Veröffentlichungen im Börsenbrief oder sozialen Netzwerken wie Twitter oder Facebook oder dessen gesetzlicher Vertreter sein solltest, beachten bitte, dass jede Form der Veröffentlichung, Vervielfältigung oder Weitergabe des Inhalts dieser Artikel, Mails oder anderweitiger Veröffentlichungen im Börsenbrief oder sozialen Netzwerken wie Twitter oder Facebook unzulässig ist. Verfälschungen des ursprünglichen Inhalts dieser Nachricht bei der Datenübertragung können grundsätzlich nicht ausgeschlossen werden.

Die Dot.news Finanzmedien Ltd. hat ihre Tätigkeit gemäß §86 WpHG bei der BaFin angezeigt.

Enthaltene Werte: CA1956151098,US0207641061,CA08208P1071

Die hier angebotenen Beiträge dienen ausschließlich der Information und stellen keine Kauf- bzw. Verkaufsempfehlungen dar. Sie sind weder explizit noch implizit als Zusicherung einer bestimmten Kursentwicklung der genannten Finanzinstrumente oder als Handlungsaufforderung zu verstehen. Der Erwerb von Wertpapieren birgt Risiken, die zum Totalverlust des eingesetzten Kapitals führen können. Die Informationen ersetzen keine, auf die individuellen Bedürfnisse ausgerichtete, fachkundige Anlageberatung. Eine Haftung oder Garantie für die Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der zur Verfügung gestellten Informationen sowie für Vermögensschäden wird weder ausdrücklich noch stillschweigend übernommen. ABC New Media hat auf die veröffentlichten Inhalte keinerlei Einfluss und vor Veröffentlichung der Beiträge keine Kenntnis über Inhalt und Gegenstand dieser. Die Veröffentlichung der namentlich gekennzeichneten Beiträge erfolgt eigenverantwortlich durch Autoren wie z.B. Gastkommentatoren, Nachrichtenagenturen, Unternehmen. Infolgedessen können die Inhalte der Beiträge auch nicht von Anlageinteressen von ABC New Media und / oder seinen Mitarbeitern oder Organen bestimmt sein. Die Gastkommentatoren, Nachrichtenagenturen, Unternehmen gehören nicht der Redaktion von ABC New Media an. Ihre Meinungen spiegeln nicht notwendigerweise die Meinungen und Auffassungen von ABC New Media und deren Mitarbeiter wider. (Ausführlicher Disclaimer)