Anzeige / Werbung

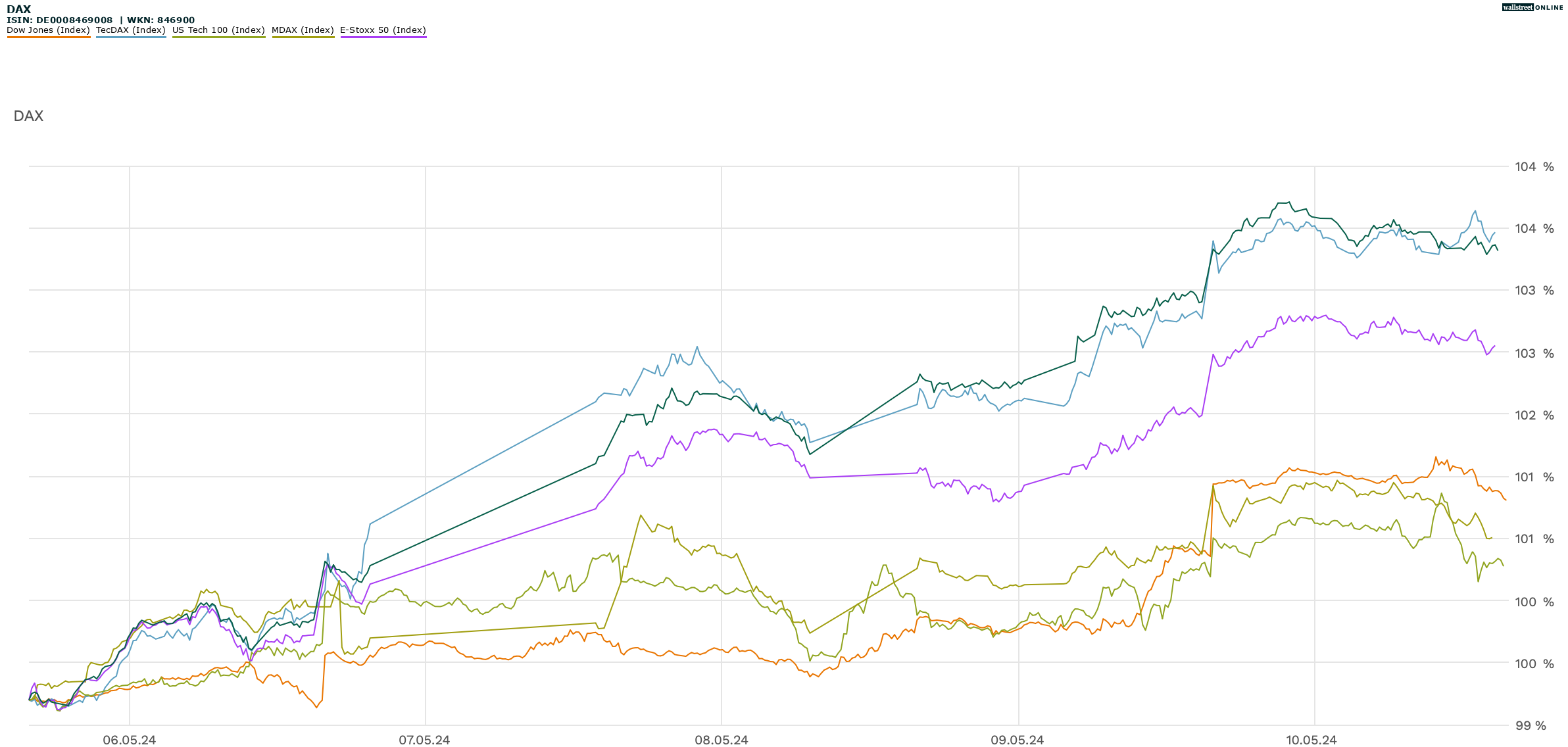

Die Aktienindizes haben sich am Ende der Woche wieder auf ihre Rekordniveaus zurückgekämpft, angetrieben von der Hoffnung auf geldpolitische Lockerungen in den kommenden Wochen.

Sehr geehrte Leserinnen und Leser,

in den USA deuten die neuesten schlechten Statistiken zum Arbeitsmarkt und zur Wirtschaftstätigkeitdarauf hin, dass die Fed im September Spielraum haben wird, um ihre Zinsen zu senken. Auch in Europa werden Zinssenkungen ab Juni erwartet. Und endlich gibt es auch positive Anzeichen für eine Erholung in China. Gründe genug scheinbar, um die Aktienkurse und Indices weiter steigen zu lassen. So legte der DAX fast 4,3 %, der Dow Jones fast 2,2 % und die Nasdaq 100 gut 1,5 % zu.

Quelle: WallstreetOnline.de

Ungewöhnlicherweise war es vergangene Woche die Bank of England, die den Weg für eine entspanntere Geldpolitik ebnete. Obwohl sie die Zinssätze unverändert ließ, war der Ton weniger streng als zuvor. Dies wurde von Europa als positives Signal für eine mögliche Zinssenkung durch die EZB im Juni aufgegriffen. Es scheint, als würden die Zentralbanken in Europa und Großbritannien schneller handeln als die Fed, die immer noch mit anhaltender Inflation zu kämpfen hat.

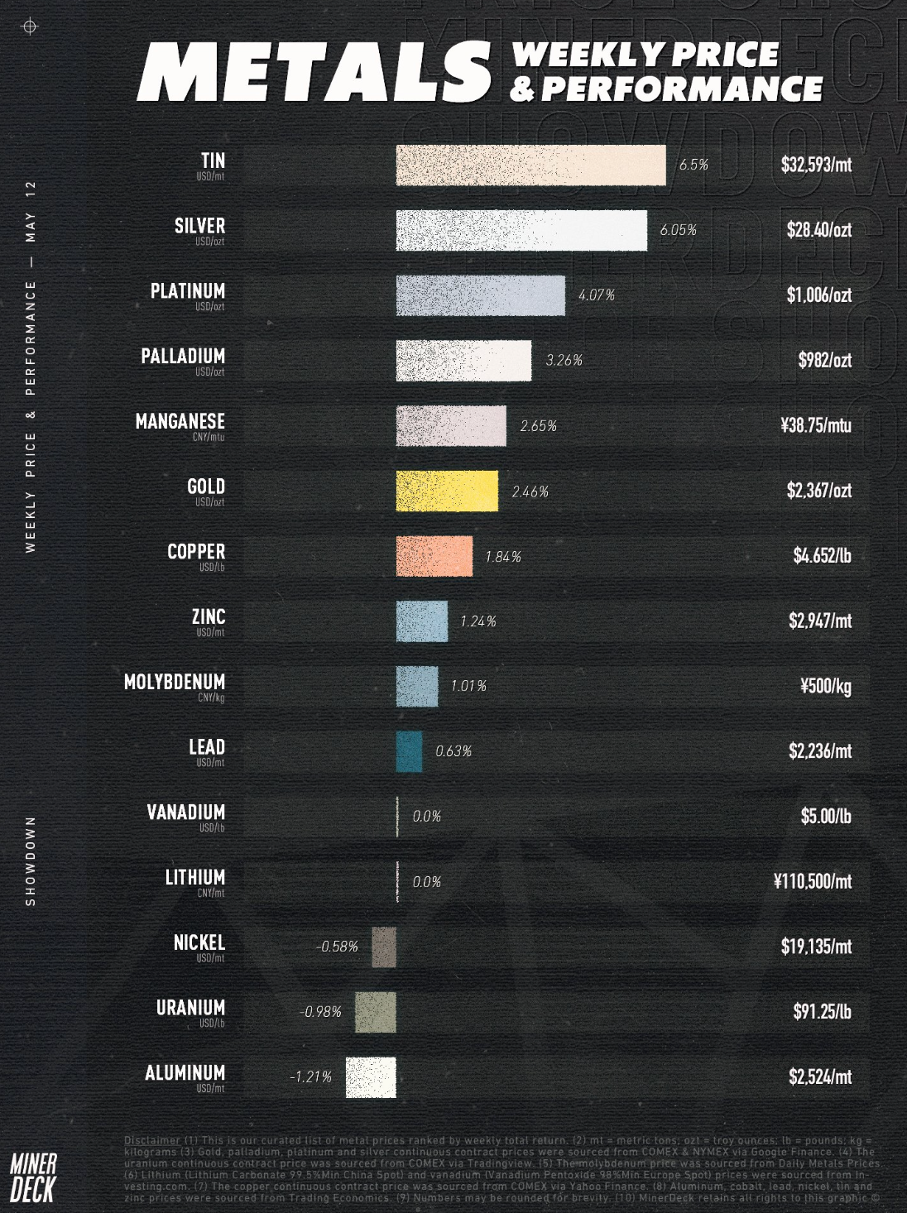

Trotzdem ist der Markt weniger pessimistisch bezüglich des Spielraums der Fed als noch im April. Eine Reihe schlechter Indikatoren aus den USA hat die Erwartungen an eine Zinssenkung im September wiederbelebt - früher als erwartet. Dies hat dazu geführt, dass der Dollar gegenüber dem Euro auf 1,078 gefallen ist und Gold um weitere mehr als 2,5 % gestärkt hat. Silber konnte sogar mehr als 6 % an Wert zulegen.

Aber nicht nur Gold und Silber, sondern auch die anderen Metalle zeigten ein interessantes Bild: Der Preis für Kupfer steigt in London, angetrieben von starken Handelsdaten aus China im April. Das Spot-Kupfer wird nun zu rund 9.900,- US-Dollar pro Tonne an der Londoner Metallbörse gehandelt. Und im Edelmetallsektor setzt der Goldpreis seinen Aufwärtstrend fort und erreicht 2.360,- US-Dollar pro Unze.

Quelle: Minerdeck auf X

Die kommende Woche verspricht einen bemerkenswerten Anstieg der wirtschaftlichen Aktivität nach den ruhigen Tagen. Am Dienstag wird der US-Produzentenpreisindex für April veröffentlicht, gefolgt von einer erwarteten Rede von Jerome Powell, dem Vorsitzenden der Fed. Am Mittwoch folgt der Verbraucherpreisindex für April. Diese Daten könnten die Erwartungen an die US-Zinsen neu justieren. In Europa hingegen erwarten die Ökonomen keine negativen Überraschungen bei der Inflation und dem BIP für das erste Quartal 2024. Die sanfte Melodie einer Zinssenkung durch die EZB Anfang Juni bleibt unverändert.

Und auch von Unternehmensseite her wird es spannend: Chinesische Tech-Giganten wie Tencent, Alibaba und JD.com werden mit amerikanischen Einzelhandelsriesen wie Home Depot und Walmart sowie internationalen Größen wie Allianz, Sony, Siemens und Richemont für Aufsehen sorgen.

Nach wie vor gelten Rohstoffe und Rohstoffaktien als unterbewertet, da sie von der Rallye an den Rohstoffmärkten noch nicht profitieren konnten. Lesen Sie in unserem folgenden Wochenrückblick, warum man diese Assetklasse gerade jetzt im Fokus behalten sollte.

+++ ACHTUNG +++

Der Wendepunkt für die Uranindustrie! Jetzt geht es richtig los!

Gold gilt seit jeher als bewährte Absicherung gegen Inflation und politische sowie wirtschaftliche Unsicherheiten. Seine begrenzte Verfügbarkeit...

Lesen Sie mehr

Discovery Silver / MAG Silver

Silber bestens gerüstet für 2024

Das renommierte Silver Institute sieht für Silber gute Aussichten für die Nachfrage insgesamt.

Lesen Sie mehr

Canada Nickel Company / US Critical Metals

Schöne neue Zeit - mit weniger CO2-Emissionen

Fossile Brennstoffe sollen weniger werden und Energiesicherheit ist gefragt.

Lesen Sie mehr

Gold geht weiter steil!

Allzeithoch in greifbarer Nähe! Investments mit doppelter Gewinn-Chance sind jetzt gefragt!

Erst kürzlich haben die Analysten von Goldman Sachs ihre Goldpreis-Prognose bis Ende 2024 von 2.300,- USD auf 2.700,- USD/Unze steil nach oben korrigiert! Laut BNP Paribas Fortis geht aber noch deutlich mehr!

Lesen Sie mehr

GoldMining / Aurania Resources

Kupfer bewegt Strom - und gefällt Anlegern

Energie, Elektrizität muss bewegt werden, dafür braucht es Kupfer.

Lesen Sie mehr

Uranium Energy / Cosa Resources

Einfuhrverbot für russisches Uran kann preistreibend wirken

In den USA hat der Senat ein Einfuhrverbot für russisches Uran verabschiedet.

Lesen Sie mehr

Aktienmärkte vor Korrektur?

Entdecken Sie die unschlagbare Sicherheit und Wertbeständigkeit von Gold! Deshalb lohnt sich der Einstieg!

Gold gilt seit jeher als bewährte Absicherung gegen Inflation und politische sowie wirtschaftliche Unsicherheiten. Seine begrenzte Verfügbarkeit...

Lesen Sie mehr

Osisko Development / Skeena Resources

Gold - ein wirkungsvoller Diversifikator

Auch wenn es mal stürmisch für den Goldpreis wird, Gold wird den Sturm überstehen.

Lesen Sie mehr

Paukenschlag in den USA!

Revolution im Uranmarkt: Unternehmen freuen sich über den Verbot von russischen Uranimporten!

Was für ein Paukenschlag in den Vereinigten Staaten - die Zukunft des Uranmarktes verändert sich jetzt gewaltig! Mit einem einstimmigen Votum des US-Senats wurde ein weitreichender Gesetzentwurf verabschiedet!

Lesen Sie mehr

Viele Grüße und ein glückliches Händchen beim Handeln,

Ihr

Jörg Schulte

Quellen: marketscreener, onvista.de, eigener Research, Bildquellen: die jeweiligen Unternehmen, tradingeconomics.com, Minerdeck auf X, WallstreetOnline.de, stock.adobe.com, Intro Bild: stock.adobe.com,

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research GmbH oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den "Webseiten", dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte "third parties") bezahlt. Zu den "third parties" zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research GmbH oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten "third parties" mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier - https://www.js-research.de/disclaimer-agb/

Enthaltene Werte: CA55903Q1046,US9168961038,CA6752221037,CA06683K1066,BMG069741020,CA38149E1016,CA92625W5072,CA13515Q1037,CA2546771072,CA83056P7157,CA22113C1014,CA90366H1010,CA68828E8099

Die hier angebotenen Beiträge dienen ausschließlich der Information und stellen keine Kauf- bzw. Verkaufsempfehlungen dar. Sie sind weder explizit noch implizit als Zusicherung einer bestimmten Kursentwicklung der genannten Finanzinstrumente oder als Handlungsaufforderung zu verstehen. Der Erwerb von Wertpapieren birgt Risiken, die zum Totalverlust des eingesetzten Kapitals führen können. Die Informationen ersetzen keine, auf die individuellen Bedürfnisse ausgerichtete, fachkundige Anlageberatung. Eine Haftung oder Garantie für die Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der zur Verfügung gestellten Informationen sowie für Vermögensschäden wird weder ausdrücklich noch stillschweigend übernommen. ABC New Media hat auf die veröffentlichten Inhalte keinerlei Einfluss und vor Veröffentlichung der Beiträge keine Kenntnis über Inhalt und Gegenstand dieser. Die Veröffentlichung der namentlich gekennzeichneten Beiträge erfolgt eigenverantwortlich durch Autoren wie z.B. Gastkommentatoren, Nachrichtenagenturen, Unternehmen. Infolgedessen können die Inhalte der Beiträge auch nicht von Anlageinteressen von ABC New Media und / oder seinen Mitarbeitern oder Organen bestimmt sein. Die Gastkommentatoren, Nachrichtenagenturen, Unternehmen gehören nicht der Redaktion von ABC New Media an. Ihre Meinungen spiegeln nicht notwendigerweise die Meinungen und Auffassungen von ABC New Media und deren Mitarbeiter wider. (Ausführlicher Disclaimer)