Die STS Group hat nach Darstellung von SMC-Research im ersten Quartal trotz eines rückläufigen LKW-Marktes in Europa und den USA den Umsatz deutlich und das EBITDA sehr kräftig gesteigert. SMC-Analyst Holger Steffen sieht auf dieser Basis die Jahresziele als gut erreichbar an und hält die sehr günstig bewertete Aktie weiter für stark unterbewertet.

Laut SMC-Research sei STS ein Start nach Maß in das laufende Geschäftsjahr gelungen. Obwohl der LKW-Markt in Europa und den USA um jeweils rund 4 Prozent geschrumpft sei, habe das Unternehmen die Erlöse um 9,4 Prozent auf 80,9 Mio. Euro steigern können. Dabei haben alle drei Segmente zugelegt, wobei insbesondere höhere Werkzeugumsätze einen substanziellen Wachstumsbeitrag geleistet haben, so die Analysten.

Dank der gestiegenen Auslastung, der weiter gereichten Kostensteigerungen und der verbesserten Kostenstrukturen habe der Umsatzanstieg zu einer deutlich überproportionalen Verbesserung des EBITDA geführt, das von 3,0 auf 5,5 Mio. Euro fast verdoppelt worden sei, womit sich die operative Marge binnen Jahresfrist von 4,1 auf 6,8 Prozent erhöht habe.

Der Ausblick auf den weiteren Jahresverlauf falle optimistisch aus, zumal der Startschuss für die Serienproduktion in dem neuen US-Werk Ende des ersten Halbjahres erfolgen solle, so dass hier für das zweite Halbjahr bereits signifikante Erlöse zu erwarten seien. Zum Ende des Jahres könnten zudem positive Impulse von einem neu gewonnenen Großauftrag für das Werk in Mexiko ausgehen. Für das Gesamtjahr habe das Management daher die Prognose bekräftigt, die ein Umsatzwachstum im höheren einstelligen Prozentbereich und eine EBITDA-Marge im hohen einstelligen Prozentbereich vorsehe.

Mit den starken Zahlen habe STS die Erwartungen der Analysten voll erfüllt. Sie haben ihre Schätzungen der Erlöse leicht angehoben und erwarten nun - bei einer unveränderten Schätzung der operativen Marge - im laufenden Jahr ein Umsatzwachstum um 13,7 Prozent auf 316 Mio. Euro (inkl. Werkzeugerlösen) und einen EBITDA-Anstieg um 27 Prozent auf 26 Mio. Euro. Auch darüber hinaus sehen sie gute Chancen für weitere Umsatz- und Ertragszuwächse, insbesondere durch die absehbare Ausweitung der US-Produktion.

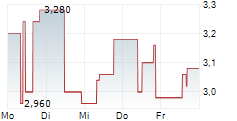

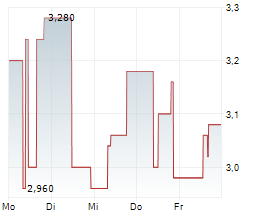

Diese positiven Perspektiven seien im Kurs angesichts eines Kurs-Umsatzverhältnisses von lediglich 0,13 und einer Relation des Enterprise Value zum EBITDA von 2,8 (beide Kennzahlen geschätzt für 2024) nicht ansatzweise reflektiert. Die Analysten sehen eine massive Unterbewertung, die in ihrem leicht erhöhten Kursziel von 20,80 Euro zum Ausdruck komme, und bekräftigen ihre Einstufung mit "Buy".

(Quelle: Aktien-Global-Researchguide, 06.06.2024 um 10:30 Uhr)

Bitte beachten Sie unseren Disclaimer zur Identität des Weitergebenden und zu möglichen Interessenskonflikten: http://www.aktien-global.de/impressum/

Hinweise nach Vorgaben der Delegierten Verordnung (EU) 2016/958

Die dieser Zusammenfassung zugrundeliegende Finanzanalyse wurde am 06.06.2024 um 7:40 Uhr fertiggestellt und am 06.06.2024 um 10:15 Uhr veröffentlicht.

Sie kann unter der folgenden Adresse eingesehen werden: https://www.smc-research.com/wp-content/uploads/2024/06/2024-06-06-SMC-Comment-STS_frei.pdf

Die mit dem Ausgangsdokument verbundene Offenlegung der Interessenkonflikte findet sich im Anhang / Disclaimer des Dokuments.