Original-Research: CEL-SCI Corporation - from First Berlin Equity Research GmbH

Classification of First Berlin Equity Research GmbH to CEL-SCI Corporation

Company Name: CEL-SCI Corporation

ISIN: US1508376076

Reason for the research: Update

Recommendation: Buy

from: 11.06.2024

Target price: USD 6.20

Target price on sight of: 12 months

Last rating change:

Analyst: Christian Orquera

First Berlin Equity Research has published a research update on CEL-SCI Corporation (ISIN: US1508376076). Analyst Christian Orquera reiterated his BUY rating and decreased the price target from USD 8.40 to USD 6.20.

Abstract:

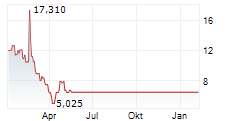

CEL-SCI announced a positive outcome of the type B meeting with the US FDA for Multikine, its lead drug candidate for advanced primary (newly diagnosed) head and neck squamous cell carcinoma (HNSCC). The FDA accepted CEL-SCI's new criteria for the selection of the target population among HNSCC patients (No lymph node involvement - N0 -, and low PD-L1 tumour expression) and the proposed study design for a confirmatory study in 212 patients. The company now needs to incorporate comments from the FDA to finalise and submit the final registration protocol (management guidance: this summer). Enrolment of patients for the confirmatory study could begin shortly thereafter if the necessary funding is secured. We believe CEL-SCI has achieved an important milestone with the FDA, considering that the agency is usually very strict with new therapies targeting patients with newly-diagnosed cancer (vs terminal cancer patients). Despite recent positive pipeline news flow, the share price has declined by >50% over the last five months. This drop will lead to higher dilution in upcoming financing rounds. We have therefore adjusted our share price assumptions regarding future financing accordingly. Given the positive feedback from the FDA, we expect that the company will focus all of its clinical resources on finalising the protocol for submission to the FDA and starting the confirmatory study as soon as possible. We have now shifted our assumptions for the potential market launch timeline in the smaller markets of Canada and the UK to 2026 (previously: 2025). Based on an updated sum-of-the-parts valuation model, we have lowered our price target to USD6.20 (previously: USD8.40). But in view of the >380% upside to our price target, we stick to our Buy recommendation.

First Berlin Equity Research hat ein Research Update zu CEL-SCI Corporation (ISIN: US1508376076) veröffentlicht. Analyst Christian Orquera bestätigt seine BUY-Empfehlung und senkt das Kursziel von USD 8,40 auf USD 6,20.

Zusammenfassung:

CEL-SCI gab ein positives Ergebnis des Typ-B-Treffens mit der US-Zulassungsbehörde FDA für Multikine bekannt, den führenden Arzneimittelkandidaten für fortgeschrittene primäre (neu diagnostizierte) Plattenepithelkarzinome des Kopfes und Halses (HNSCC). Die FDA akzeptierte die neuen Kriterien von CEL-SCI für die Auswahl der Zielpopulation unter den HNSCC-Patienten (kein Lymphknotenbefall - N0 - und geringe PD-L1-Tumorexpression) sowie das vorgeschlagene Studiendesign für eine Bestätigungsstudie an 212 Patienten. Das Unternehmen muss nun einige Kommentare der FDA einarbeiten, um das endgültige Zulassungsprotokoll fertigzustellen und einzureichen (Management Guidance: diesen Sommer). Die Rekrutierung von Patienten für die Bestätigungsstudie könnte kurz danach beginnen, wenn die erforderliche Finanzierung gesichert ist. Wir sind der Meinung, dass CEL-SCI einen wichtigen Meilenstein bei der FDA erreicht hat, wenn man bedenkt, dass die Behörde in der Regel sehr streng mit neuen Therapien für Patienten mit neu diagnostiziertem Krebs (im Gegensatz zu Krebspatienten im Endstadium) ist. Trotz der jüngsten positiven Nachrichten aus der Pipeline ist der Aktienkurs in den letzten fünf Monaten um mehr als 50% gefallen. Dieser Rückgang wird in den kommenden Finanzierungsrunden zu einer höheren Verwässerung führen. Wir haben daher unsere Annahmen zum Aktienkurs für künftige Finanzierungen entsprechend angepasst. Angesichts des positiven Feedbacks der FDA gehen wir davon aus, dass das Unternehmen seine gesamten klinischen Ressourcen auf die Fertigstellung des Protokolls für die Einreichung bei der FDA und den möglichst baldigen Beginn der Bestätigungsstudie konzentrieren wird. Wir haben unsere Annahmen für die potenzielle Markteinführung in den kleineren Märkten Kanadas und Großbritanniens nun auf 2026 verschoben (vorher: 2025). Auf der Grundlage eines aktualisierten Sum-of-the-Parts-Bewertungsmodells haben wir unser Kursziel auf USD 6,20 (vorher: USD 8,40) gesenkt. In Anbetracht des Aufwärtspotenzials von >380% gegenüber unserem Kursziel halten wir an unserer Kaufempfehlung fest.

Bezüglich der Pflichtangaben gem. §85 Abs. 1 S. 1 WpHG und des Haftungsausschlusses siehe die vollständige Analyse.

You can download the research here:

http://www.more-ir.de/d/30013.pdf

Contact for questions

First Berlin Equity Research GmbH

Herr Gaurav Tiwari

Tel.: +49 (0)30 809 39 686

web: www.firstberlin.com

E-Mail: g.tiwari@firstberlin.com

transmitted by EQS Group AG.

The issuer is solely responsible for the content of this research. The result of this research does not constitute investment advice or an invitation to conclude certain stock exchange transactions.

°