Dynacor Group Inc. (TSX: DNG) ("Dynacor" oder "das Unternehmen") hat seine ungeprüfte zusammengefasste konsolidierte Zwischenbilanz und die MD&A (Management's Discussion and Analysis) für das dritte Quartal bis zum 30. September 2024 vorgelegt.

Diese Pressemitteilung enthält multimediale Inhalte. Die vollständige Mitteilung hier ansehen: https://www.businesswire.com/news/home/20241114113652/de/

(Graphic: Business Wire)

Diese Dokumente wurden elektronisch bei SEDAR+ unter www.sedarplus.com eingereicht und werden auf der Website des Unternehmens unter www.dynacor.com abrufbar sein.

(Alle Angaben in dieser Pressemitteilung erfolgen, sofern nicht anders angegeben, in Millionen US-Dollar. Alle Beträge je Aktie sind in US-Dollar angegeben. Alle prozentualen Veränderungen werden aus gerundeten Zahlen berechnet. Bei einigen Additionen können Rundungsfehler bestehen.)

DRITTES QUARTAL 2024 ÜBERSICHT UND HIGHLIGHTS

ÜBERSICHT

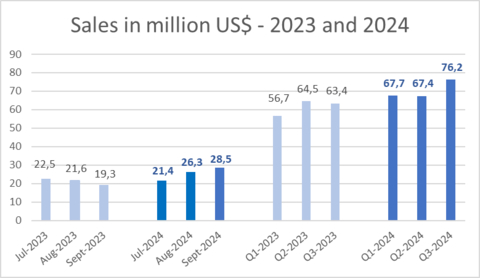

Dynacor beendete den Drei-Monats-Zeitraum bis zum 30. September 2024 ("Q3-2024") mit einem Rekord-Quartalsumsatz von 76,2 Millionen USD und einem Rekord-Nettoertrag von 5,9 Millionen USD (0,16 USD oder 0,22 CAD je Aktie), verglichen mit einem Umsatz von 63,4 Millionen USD und einem Nettoertrag von 2,5 Millionen USD (0,07 USD oder 0,09 CAD je Aktie) für das dritte Quartal 2023 ("Q3-2023").

In Q3-2024 arbeitete die Anlage in Chala weiterhin mit ihrer maximalen Kapazität und verarbeitete durchschnittlich die Rekordmenge von 519 tpd (Tonnen pro Tag).

HIGHLIGHTS

Betrieb

- Rekordmenge verarbeitet. Die Anlage Veta Dorada verarbeitete 47.721 Tonnen Erz (im Durchschnitt 519 tpd), verglichen mit 44.519 Tonnen in Q3-2023 (484 tpd), ein Anstieg von 7,2%.

- Geringere Goldproduktion aufgrund geringerer Gehalte des verarbeiteten Erzes. In Q3-2024 erreichte die Goldäquivalent-Produktion 30.002 Unzen AuEq, verglichen mit 34.103 Unzen AuEq in Q3-2023.

- Rückgang des Erzlagerbestands aufgrund von erhöhtem Durchsatz und geringerer Menge des angelieferten Erzes.

Finanzen

- Erreichen mehrerer Rekord-Finanzergebnisse in Q3-2024 durch steigende Goldpreise und eine Rekordmenge des verarbeiteten Erzes.

- Rekordumsatz. Der Umsatz belief sich auf 76,2 Millionen USD in Q3-2024, verglichen mit 63,4 Millionen USD in Q3-2023, eine Steigerung um 20,2%.

- Rekord-Bruttobetriebsmarge von 10,3 Millionen USD (13,6% vom Umsatz) in Q3-2024, verglichen mit 7,0 Millionen USD (11,0% vom Umsatz) in Q3-2023.

- Steigerung des Betriebsergebnisses um 56,9%.. Rekord-Betriebsergebnis von 8,0 Millionen USD in Q3-2024, verglichen mit 5,1 Millionen USD in Q3-2023.

- Starke Bruttobetriebsmarge von 365 USD pro verkaufter AuEq-Unze(1), verglichen mit 235 USD in Q3-2023, eine Steigerung um 55,3%.

- Rekord-EBITDA(2) von 8,9 Millionen USD, verglichen mit 5,8 Millionen USD in Q3-2023, eine Steigerung um 53,4%.

- Cashflow-Steigerung um 69,2%. Rekord-Cashflows aus betrieblicher Tätigkeit vor Veränderung beim Betriebskapital in Höhe von 6,6 Millionen USD (0,18 USD je Aktie)(3), verglichen mit 3,9 Millionen USD (0,10 USD je Aktie) in Q3-2023.

- Rekord-Nettoertrag. Die Dynacor Group verzeichnete in Q3-2024 einen Nettoertrag von 5,9 Millionen USD 2024 (0,16 USD oder 0,22 CAD je Aktie), verglichen mit 2,5 Millionen USD (0,07 USD oder 0,09 CAD je Aktie) in Q3-2023.

- Solide Liquidität. Der Kassenstand betrug 42,0 Millionen USD zum Ende von Q3-2024, verglichen mit 22,5 Millionen USD zum Jahresende 2023.

Rendite für Aktionäre

- Rückkauf von Aktien. Rückkauf von 244.700 Stammaktien für 0,9 Millionen USD (1,3 Millionen CAD) in Q3-2024, verglichen mit 137.700 Stammaktien für 0,3 Millionen USD (0,4 Millionen CAD) in Q3-2023.

- Dividenden. Seit Januar 2024 wird eine monatliche Dividendenerhöhung von 16,7% ausgezahlt. Auf Jahresbasis wird sich die Dividende für 2024 auf 0,14 CAD je Aktie bzw. eine Dividendenrendite von 2,56% belaufen, basierend auf dem aktuellen Aktienkurs.

(1) | Die zahlungswirksame Bruttobetriebsmarge je Unze AuEq ist in US-Dollar ausgewiesen und wird berechnet, indem die durchschnittlichen Förderkosten je Unze AuEq vom durchschnittlichen Verkaufspreis pro Unze AuEq abgezogen werden. Hierbei handelt sich um eine Nicht-IFRS-Finanzkennzahl, für die keine Standarddefinition gemäß den IFRS-Rechnungslegungsstandards existiert. Daher besteht die Möglichkeit, dass diese Kennzahl nicht mit einer ähnlich lautenden Kennzahl eines anderen Unternehmens vergleichbar ist. | |

(2) | EBITDA: Das "Ergebnis vor Zinsen, Steuern und Abschreibungen" ist eine Nicht-IFRS-Finanzkennzahl, für die keine Standarddefinition gemäß den IFRS-Rechnungslegungsstandards existiert. Daher besteht die Möglichkeit, dass diese Kennzahl nicht mit einer ähnlich lautenden Kennzahl eines anderen Unternehmens vergleichbar ist. Das Unternehmen verwendet diese Nicht-IFRS-Kennzahl als Indikator für die durch den Geschäftsbetrieb erwirtschafteten Zahlungsmittel und hilft Investoren, die Rentabilität des Unternehmens mit anderen zu vergleichen, indem die Auswirkungen der unterschiedlichen Vermögensbasis, unterschiedlicher Steuerstrukturen und unterschiedlicher Kapitalstrukturen eliminiert werden. | |

(3) | Der Cashflow je Aktie ist eine Nicht-IFRS-Kennzahl, für die keine Standarddefinition gemäß den IFRS-Rechnungslegungsstandards existiert. Daher besteht die Möglichkeit, dass diese Kennzahl nicht mit einer ähnlich lautenden Kennzahl eines anderen Unternehmens vergleichbar ist. Diese Nicht-IFRS-Kennzahl kann auch für Investoren hilfreich sein, da sie mit dem Handelspreis der Aktie des Unternehmens verglichen werden kann. |

ERGEBNISSE AUS LAUFENDER GESCHÄFTSTÄTIGKEIT | ||||||||||||||

Ungeprüfte konsolidierte Nettoertrags- und Gesamtergebnisrechnung | ||||||||||||||

Drei-Monats-Zeiträume bis 30. September | Neun-Monats-Zeiträume bis 30. September | |||||||||||||

(in Tausend US-Dollar, ungeprüft) | 2024 | 2023 | 2024 | 2023 | ||||||||||

Umsatz | 76.181 | 63.428 | 211.345 | 184.634 | ||||||||||

Umsatzkosten | (65.838 |

| (56.450 | (181.860 |

| (162.171 | ||||||||

Bruttobetriebsmarge | 10.343 | 6.978 | 29.485 | 22.463 | ||||||||||

Allgemein- und Verwaltungskosten | (2.040 |

| (1.648 | (5.871 |

| (5.015 | ||||||||

Ausgaben für sonstige Projekte | (320 |

| (183 | (861 |

| (609 | ||||||||

Betriebsergebnis | 7.983 | 5.147 | 22.753 | 16.839 | ||||||||||

Finanzerträge abzüglich -aufwendungen | 254 | 227 | 593 | 543 | ||||||||||

Wechselkursgewinne (-verluste) | 8 | (168 | (176 |

| 43 | |||||||||

Ertrag vor Ertragssteuern | 8.245 | 5.206 | 23.170 | 17.425 | ||||||||||

Laufender Ertragssteueraufwand | (2.759 |

| (2.338 | (8.177 |

| (6.145 | ||||||||

Latente Ertragssteuererstattungen (-aufwendungen) | 385 | (324 | 160 | 210 | ||||||||||

Nettoertrag und Gesamtergebnis | 5.871 | 2.544 | 15.153 | 11.490 | ||||||||||

Ergebnis je Aktie | ||||||||||||||

Unverwässert |

| 0,16 | 0,07 |

| 0,41 | 0,30 | ||||||||

Verwässert |

| 0,16 | 0,06 |

| 0,41 | 0,29 | ||||||||

Der Gesamtumsatz erreichte 76,2 Millionen USD, verglichen mit 63,4 Millionen USD in Q3-2023. Die Steigerung um 12,8 Millionen USD erklärt sich durch den höheren durchschnittlichen Goldpreis (+17,4 Millionen USD), was teilweise durch die geringeren Mengen an verkauften Unzen Gold (-4,6 Millionen USD) aufgrund der geringeren Gehalte des verarbeiteten Erzes ausgeglichen wurde.

Der kumulierte Umsatz stieg im Vergleich zum Vorjahr um 26,7 Millionen USD, wobei der höhere durchschnittliche Goldpreis (+34,2 Millionen USD) teilweise durch die geringeren Mengen an verkauften Unzen Gold (-7,5 Millionen USD) ausgeglichen wurde.

Die Bruttobetriebsmarge stieg um 3,3 Millionen USD von 7,0 Millionen USD (11,0 vom Umsatz) in Q3-2023 auf einen Rekordwert von 10,3 Millionen USD (13,6% vom Umsatz) in Q3-2024 und wurde durch die steigende Tendenz der Goldmarktpreise während des Berichtszeitraums im Vergleich zu einer sinkenden Tendenz in Q3-2023 positiv beeinflusst.

Die Allgemein- und Verwaltungskosten beliefen sich auf 2,0 Millionen USD, verglichen mit 1,6 Millionen USD in Q3-2023. Der Anstieg erklärt sich hauptsächlich durch gestiegene Personalkosten.

Wie im Haushaltsplan vorgesehen, entspricht der Posten "Ausgaben für sonstige Projekte" den Aufwendungen des Unternehmens für die Suche nach Möglichkeiten, sein einzigartiges Geschäftsmodell auf andere Länder zu übertragen.

Der Nettoertrag in Q3-2024 wurde auch durch die Verbuchung eines Ertragssteueraufwands in Höhe von 2,4 Millionen USD beeinflusst, einschließlich einer (nicht zahlungswirksamen) latenten Ertragssteuerererstattung in Höhe von 0,4 Millionen US-Dollar (2,7 Millionen USD einschließlich eines latenten Steueraufwands von 0,3 Millionen USD in Q3-2023). Der (laufende und latente) Steueraufwand wird durch die Wechselkursschwankungen zwischen dem peruanischen Sol und dem US-Dollar im gesamten Berichtszeitraum beeinflusst. Künftige Schwankungen werden sich positiv oder negativ auf die laufenden und latenten Steuern zum Ende eines jeden Berichtszeitraums auswirken.

Überleitung von Nicht-IFRS-Kennzahlen | ||||||||||

(in Tausend US-Dollar, ungeprüft) | Drei-Monats-Zeiträume bis 30. September | Neun-Monats-Zeiträume bis 30. September | ||||||||

2024 | 2023 | 2024 | 2023 | |||||||

Überleitung vom Nettoertrag und Gesamtergebnis zum EBITDA | ||||||||||

Nettoertrag und Gesamtergebnis | 5.871 | 2.544 | 15.153 | 11.490 | ||||||

Ertragssteueraufwand (laufend und latent) | 2.374 | 2.662 | 8.017 | 5.935 | ||||||

Finanzerträge abzüglich -aufwendungen | (253 |

| (227 | (610 |

| (550 | ||||

Abschreibung | 942 | 866 | 2,738 | 2,483 | ||||||

EBITDA | 8.934 | 5.845 | 25.298 | 19.358 | ||||||

KONSOLIDIERTER CASHFLOW AUS BETRIEBLICHER, INVESTITIONS- UND FINANZIERUNGSTÄTIGKEIT SOWIE BETRIEBSKAPITAL UND LIQUIDITÄT

Betriebliche Tätigkeit

Im Verlauf von Q3-2024 betrug der Cashflow aus der betrieblichen Tätigkeit vor Änderungen des Betriebskapitals 6,6 Millionen USD (18,1 Millionen USD für den am 30. September 2024 zu Ende gegangenen Neun-Monats-Zeitraum), verglichen mit 3,9 Millionen USD in Q3-2023 (14,2 Millionen USD für den am 30. September 2023 zu Ende gegangenen Neun-Monats-Zeitraum).

Im Verlauf von Q3-2024 beliefen sich die gesamten Barmittel aus betrieblicher Tätigkeit auf 10,3 Millionen USD (29,6 Millionen USD für den am 30. September 2024 zu Ende gegangenen Neun-Monats-Zeitraum), verglichen mit 5,0 Millionen USD in Q3-2023 (16,2 Millionen USD für den am 30. September 2023 zu Ende gegangenen Neun-Monats-Zeitraum). Die Veränderungen bei den Betriebskapitalposten betrugen 3,7 Millionen USD (11,5 Millionen USD für den am 30. September 2023 zu Ende gegangenen Neun-Monats-Zeitraum), verglichen mit 1,1 Millionen USD in Q3-2023 (2,0 Millionen USD für den am 30. September 2023 zu Ende gegangenen Neun-Monats-Zeitraum). Die Abweichungen sind hauptsächlich auf eine Verkleinerung der Lagerbestände und Abweichungen bei den Forderungen (in Bezug auf das Timing beim Export) zurückzuführen.

Investitionstätigkeit

Während des am 30. September 2024 zu Ende gegangenen Drei-Monats-Zeitraums investierte das Unternehmen 1,3 Millionen USD (kumuliert im Neun-Monats-Zeitraum 2024 3,6 Millionen USD). Diese Beträge beinhalten überwiegend Investitionen zur Steigerung der Effizienz des Werks und zur Erhöhung des Fassungsvermögens des Absetzbeckens. Alle Investitionen wurden durch intern generierte Cashflows finanziert.

Finanzierungstätigkeit

In Q3-2024 wurden monatliche Dividenden in Höhe von insgesamt 0,035 CAD je Aktie ausgeschüttet. Dies entspricht einem Gesamtbetrag von 0,9 Millionen USD (1,3 Millionen CAD) (kumuliert im Neun-Monats-Zeitraum 0,105 CAD). In Q3-2023 wurden monatliche Dividenden in Höhe von insgesamt 0,03 CAD je Aktie ausgeschüttet, entsprechend einem Gesamtbetrag von 0,9 Millionen USD (1.2 Millionen CAD). Erhöhungen der monatlichen Dividende wurden ab Januar 2023 und dann ab Januar 2024 ausgeschüttet.

In Q3-2024 wurden 244.700 Stammaktien im Rahmen des normalen Aktienrückkaufprogramms des Unternehmens für einen Gesamtbetrag von 0,9 Millionen USD (1,3 Millionen CAD) in Zahlungsmitteln zurückgekauft (kumuliert im Neun-Monats-Zeitraum 1.208.700 Aktien) (137.700 Aktien für einen Gesamtbetrag von 0,3 Millionen USD (0,4 Millionen CAD) in Q3-2023).

Betriebskapital und Liquidität

Zum 30. September 2024 stieg das Betriebskapital des Unternehmens auf 58,7 Millionen USD, darunter 42,0 Millionen USD in Zahlungsmitteln (50,8 Millionen USD, einschließlich 22,5 Millionen USD in Zahlungsmitteln zum 31. Dezember 2023).

KONSOLIDIERTE BILANZ

Zum 30. September 2024 belief sich die Summe der Vermögenswerte auf 120,9 Millionen USD (111,8 Millionen USD zum 31. Dezember 2023). Die größten Veränderungen gegenüber dem Ende des Vorjahres ergeben sich aus dem deutlichen Anstieg der Liquidität und Betriebskapitalposten aufgrund der guten Finanzergebnisse.

(in Tausend US-Dollar, ungeprüft) | Zum 30. September | Zum 31. Dezember | |

2024 | 2023 | ||

Zahlungsmittel | 41.952 | 22.481 | |

Forderungen aus Lieferungen und Leistungen | 14.994 | 13.328 | |

Lagerbestände | 18.657 | 31.925 | |

Vorauszahlungen | 537 | 277 | |

Immobilien, Werksanlagen und Ausrüstungen | 25.603 | 24.590 | |

Nutzungsrechte | 549 | 613 | |

Vermögenswerte für Exploration und Evaluierung | 18.566 | 18.566 | |

Sonstige langfristige Vermögenswerte | 54 | ||

Summe Aktiva | 120.912 | 111.780 | |

Lieferanten- und sonstige Verbindlichkeiten | 14.479 | 15.357 | |

Laufende Steuerverbindlichkeiten | 2.876 | 1.799 | |

Verpflichtungen zur Stilllegung von Vermögenswerten | 3.791 | 3.724 | |

Latente Steuerverbindlichkeiten | 517 | 677 | |

Leasingverbindlichkeiten | 579 | 636 | |

Verbindlichkeiten aus dem Share-Unit-Plan | 247 | ||

Eigenkapital | 98.423 | 89.587 | |

Summe Passiva und Eigenkapital | 120.912 | 111.780 |

GESCHÄFTSPROGNOSE FÜR 2024

Erzverarbeitung

Für 2024 erwartet das Unternehmen einen Umsatz(1) zwischen 265 und 285 Millionen USD entsprechend einem Wachstum von 6 bis 14% gegenüber dem Umsatz von 2023. Der Nettoertrag wird zwischen 12 und 15 Millionen USD (0,33 bis 0,41 USD je Aktie) (0,45 bis 0,56 CAD je Aktie) prognostiziert und beinhaltet Ausgaben in Höhe von 2,7 Millionen USD, um Projekte in anderen Ländern voranzutreiben. Bisher erfüllt das Unternehmen seine Umsatzprognose für das Jahr 2024 und sollte seinen prognostizierten Nettoertrag weit übertreffen.

(1) | Bei einem angenommenen Markteröffnungs-Goldpreis zwischen 2.000 und 2.050 USD je Unze |

Investitionsausgaben

Für 2024 hat die Dynacor Group Investitionsausgaben von bis zu 13 Millionen USD geplant. Diese Investitionen werden in unserem Werk Veta Dorada für neue Anlagen zur Verbesserung der Effizienz, zur Erhöhung der Kapazität der Absetzbecken und für Fahrzeuge zur Gewährleistung der Sicherheit unserer Käufer, die in abgelegenen Gebieten arbeiten, verwendet. Bei günstigen Rahmenbedingungen werden bis zu 4 Millionen USD für die Fortsetzung des Due-Diligence-Prozesses und die Erschließung neuer Projekte in anderen Ländern bereitgestellt. Das Unternehmen sollte das Jahr 2024 unterhalb seiner ursprünglichen Prognosen abschließen, wobei einige seiner geplanten Investitionen auf 2025 verschoben werden.

ÜBER DYNACOR

Dynacor ist ein dividendenstarker industrieller Golderzverarbeiter mit Hauptsitz in Montreal, Kanada. Das Unternehmen beschäftigt sich mit der Goldproduktion durch die Verarbeitung von Erzen, die aus dem handwerklichen und geringfügigen Bergbau (Artisanal and Small-scale Mining, ASM) stammen. Derzeit ist Dynacor in Peru tätig, wo seine Management- und Verarbeitungsteams über jahrzehntelange Erfahrung in der Zusammenarbeit mit ASM-Bergleuten verfügen. Das Unternehmen besitzt auch ein Goldexplorationsgrundstück (Tumipampa) im Departement Apurimac.

Das Unternehmen beabsichtigt, seine Verarbeitungsaktivitäten auch in anderen Ländern zu erweitern.

Dynacor produziert umwelt- und sozialverträgliches Gold durch sein Goldprogramm PX IMPACT®. Eine wachsende Zahl von Unternehmen aus der Luxusschmuck-, Uhren- und Investmentbranche zahlt für dieses PX IMPACT®-Gold eine kleine Prämie an unseren Kunden und strategischen Partner. Diese Prämie wird direkt in die Entwicklung von Gesundheits- und Bildungsprojekten für die Gemeinden unserer Handwerker und Kleinschürfer investiert.

Dynacor (DNG) ist an der Börse Toronto notiert und Teil des TSX30-Programms. TSX30 ist das Flaggschiffprogramm, mit dem die 30 erfolgreichsten Unternehmen an der Börse Toronto (Toronto Stock Exchange, TSX) ausgezeichnet werden.

ZUKUNFTSGERICHTETE INFORMATIONEN

Bestimmte Aussagen dieser Pressemitteilung können zukunftsgerichtete Aussagen darstellen, die bekannte und unbekannte Risiken, Unwägbarkeiten und andere Faktoren beinhalten, die dazu führen können, dass die tatsächlichen Ergebnisse, Leistungen oder Erfolge von Dynacor oder die Ergebnisse der Branche erheblich von den zukünftigen Ergebnissen, Leistungen oder Erfolgen abweichen, die in solchen zukunftsgerichteten Aussagen direkt oder indirekt enthalten sind. Diese Aussagen spiegeln die aktuellen Erwartungen des Managements hinsichtlich zukünftiger Ereignisse und operativer Leistungen zum Zeitpunkt der Herausgabe dieser Pressemitteilung wider.

Aktien im Umlauf: 36.307.106

Website: http://www.dynacor.com

Die Ausgangssprache, in der der Originaltext veröffentlicht wird, ist die offizielle und autorisierte Version. Übersetzungen werden zur besseren Verständigung mitgeliefert. Nur die Sprachversion, die im Original veröffentlicht wurde, ist rechtsgültig. Gleichen Sie deshalb Übersetzungen mit der originalen Sprachversion der Veröffentlichung ab.

Originalversion auf businesswire.com ansehen: https://www.businesswire.com/news/home/20241114113652/de/

Contacts:

Weitere Informationen erhalten Sie auf Anfrage von:

Dynacor Group Inc.

Tel.: 514-393-9000 #232

E-Mail: investors@dynacor.com