Original-Research: FORTEC Elektronik AG - von Montega AG

02.12.2024 / 10:41 CET/CEST

Veröffentlichung einer Research, übermittelt durch EQS News - ein Service der EQS Group AG.

Für den Inhalt der Mitteilung bzw. Research ist alleine der Herausgeber bzw. Ersteller der Studie verantwortlich. Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte.

Einstufung von Montega AG zu FORTEC Elektronik AG

Unternehmen: FORTEC Elektronik AG

ISIN: DE0005774103

Anlass der Studie: Update

Empfehlung: Kaufen

seit: 02.12.2024

Kursziel: 27,00 EUR

Kursziel auf Sicht von: 12 Monaten

Letzte Ratingänderung: -

Analyst: Patrick Speck, CESGA

FORTEC setzt auf Rückenwind in 2025 - Jahresziele trotz schwachem Q1 bestätigt

FORTEC hat am letzten Freitag die Zahlen für das erste Quartal 2024/2025 vorgelegt, die von einem deutlichen Umsatzrückgang und der knappen Verfehlung des operativen Break Evens geprägt waren. Die Guidance wurde indes bestätigt und lässt auf Basis der verbesserten Auftragslage im Verlauf des Geschäftsjahres eine deutlich anziehende Dynamik erwarten.

[Tabelle]

Zweistelliger Umsatzrückgang in beiden Segmenten: Die Konzernumsätze FORTECs gingen gegenüber dem Q1-Rekordniveau des Vorjahres um 34,2% yoy auf 17,5 Mio. EUR zurück. Dabei fiel das Minus im Segment Datenvisualisierung mit -36,1% yoy auf 10,4 Mio. EUR leicht überproportional aus, während sich der Bereich Stromversorgung aufgrund des erhöhten Umsatzanteils mit Kunden aus dem Defense-Sektor mit -31,2% yoy auf 7,1 Mio. EUR vergleichsweise besser behauptete. Des Weiteren wirkten sich die teilweise von FORTEC vorgezogenen Lieferungen im vierten Quartal des zum 30.06. abgeschlossenen GJ 2023/2024 nun nachteilig auf die Erlöse in Q1 aus. Allerdings rangierte der Auftragsbestand wie vorab bereits kommuniziert per Ende September mit 57,2 Mio. EUR um 7,1% höher als zur Jahresmitte.

EBIT verfehlt Break Even: Trotz der vergleichsweise soliden Rohertragsmarge i.H.v. 34,5% (-100 BP) verfehlte das operative Konzernergebnis den starken Vorjahreswert (3,5 Mio. EUR) infolge des niedrigeren Umsatzniveaus deutlich und lag mit -0,2 Mio. EUR sogar leicht im negativen Bereich. Zwar konnten die Personalkosten angesichts einer kurzfristigen Reduzierung der Personalstärke bei gleichzeitiger Erhöhung der Fremdleistungen auf 3,8 Mio. EUR gesenkt werden (Vj.: 4,1 Mio. EUR), doch wurde dies durch die inflationsbedingt auf 2,3 Mio. EUR (Vj.: 1,9 Mio. EUR) gestiegenen sonstigen betrieblichen Aufwendungen aufgezehrt. Sowohl im Segment Datenvisualisierung (EBIT: -0,2 Mio. EUR; Vj.: 2,2 Mio. EUR) als auch der Stromversorgung (EBIT: 0,0 Mio. EUR; Vj.: 1,3 Mio. EUR) mussten somit erhebliche Profitabilitätseinbußen hingenommen werden. Die starke Liquiditätsbasis des Konzerns (Nettofinanzguthaben per 30.09.: 20,9 Mio. EUR) sorgte nichtsdestotrotz dafür, dass das Periodenergebnis mit -0,3 Mio. EUR nur marginal unter dem Konzern-EBIT lag.

Guidance setzt spürbaren Aufschwung voraus: Für das FY 2024/2025 erwartet der Vorstand unverändert Konzernerlöse von 95,0 bis 110,0 Mio. EUR sowie ein Konzern-EBIT von 6,0 bis 8,0 Mio. EUR. Wir positionieren uns vor dem Hintergrund des schwachen Q1 wieder etwas vorsichtiger, gehen im Einklang mit dem Management aber von einer deutlichen Umsatz- und Ertragssteigerung vor allem ab 2025 aus.

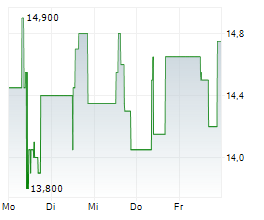

Fazit: Der vor allem ergebnisseitig schwache Auftakt in das neue Geschäftsjahr dürfte die Kursentwicklung kurzzeitig nochmals belasten, wir sehen in der aktuellen Bewertung aber zu viel Negatives eingepreist und bestätigen unser Rating und Kursziel.

+++ Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte. Bitte lesen Sie unseren RISIKOHINWEIS / HAFTUNGSAUSSCHLUSS unter http://www.montega.de +++

Über Montega:

Die Montega AG ist eines der führenden bankenunabhängigen Researchhäuser mit klarem Fokus auf den deutschen Mittelstand. Das Coverage-Universum umfasst Titel aus dem MDAX, TecDAX, SDAX sowie ausgewählte Nebenwerte und wird durch erfolgreiches Stock-Picking stetig erweitert. Montega versteht sich als ausgelagerter Researchanbieter für institutionelle Investoren und fokussiert sich auf die Erstellung von Research-Publikationen sowie die Veranstaltung von Roadshows, Fieldtrips und Konferenzen. Zu den Kunden zählen langfristig orientierte Value-Investoren, Vermögensverwalter und Family Offices primär aus Deutschland, der Schweiz und Luxemburg. Die Analysten von Montega zeichnen sich dabei durch exzellente Kontakte zum Top-Management, profunde Marktkenntnisse und langjährige Erfahrung in der Analyse von deutschen Small- und MidCap-Unternehmen aus.

Die vollständige Analyse können Sie hier downloaden:

http://www.more-ir.de/d/31459.pdf

Kontakt für Rückfragen:

Montega AG - Equity Research

Tel.: +49 (0)40 41111 37-80

Web: www.montega.de

E-Mail: research@montega.de

LinkedIn: https://www.linkedin.com/company/montega-ag

Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen.

Medienarchiv unter https://eqs-news.com

2042119 02.12.2024 CET/CEST

°