Nach Darstellung von SMC-Research habe die B+S Banksysteme AG mit den Zahlen der 1. Hälfte des Geschäftsjahres 2024/25 die Erwartungen übertroffen. Anders als der Vorstand, geht SMC-Analyst Adam Jakubowski deshalb davon aus, dass B+S im Gesamtjahr den Umsatz sowie den Gewinn leicht steigern könne und hält die Aktie für unterbewertet.

Die B+S Banksysteme AG habe für die erste Hälfte des Geschäftsjahres 2024/25 (per Ende Juni) gute Zahlen gemeldet und die Erwartungen der Analysten übertroffen. Vor allem der Gewinn habe sich sehr erfreulich entwickelt. Bei einem Umsatzwachstum um 3 Prozent auf knapp 6,0 Mio. Euro habe das EBIT auf 0,9 Mio. Euro mehr als verdoppelt werden können, so dass sich die EBIT-Marge von 7,2 auf 15,3 Prozent verbessert habe. Die deutlich überproportionale Ergebnisentwicklung sei einerseits auf das Wachstum der margenstarken Wartungs- und ASP-Erlöse und andererseits auf den reduzierten Einsatz von Freelancern und den dadurch stark gesunkenen Materialaufwand zurückzuführen.

Anders als der Vorstand, der für das Gesamtjahr einen stabilen Umsatz und ein leicht sinkendes Ergebnis prognostiziere, gehen die Analysten auf Basis der Halbjahreszahlen weiter davon aus, dass B+S den Umsatz leicht steigern könne. Bezüglich des EBIT, für den sie bisher ebenfalls einen Rückgang modelliert hatten, rechnen sie nun sogar mit einem geringen Anstieg. Insgesamt sehen sie das Unternehmen gut aufgestellt und auf einem guten Weg, um die hohe Profitabilität der früheren Jahre wieder nachhaltig zu erreichen. Nachdem im letzten Geschäftsjahr mit 13,7 Prozent zum ersten Mal seit 2017/18 eine zweistellige EBIT-Marge habe erreicht werden können, dürfte sie nach der aktualisierten Einschätzung der Analysten auch dieses Jahr in dieser Größenordnung liegen. Angesichts der ausgeprägten Kostendisziplin sollte sie bei einem fortgesetzten moderaten Umsatzwachstum in Zukunft weiter ansteigen können.

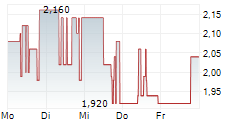

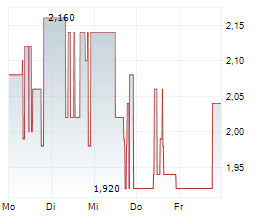

Das von den Analysten anhand dieses Szenarios ermittelte Kursziel liege nun bei 4,70 Euro und damit weit oberhalb des aktuellen Kurses. Diese deutliche Unterbewertung komme auch in anderen Kennzahlen zum Ausdruck: das diesjährige KGV sehen die Analysten bei 10,3, den Enterprise Value/EBIT bei 9,0 und die Kurs/Cashflow-Relation liege bei lediglich 5,4. Vor allem aber scheine das Unternehmen wieder zur alten Prognoseverlässlichkeit zurückzufinden, die das äußerst stabile Geschäftsmodell ja grundsätzlich ermögliche. Sollte sich dieser Eindruck in den kommenden Quartalen bestätigen, erwägen die Analysten eine Reduktion der Risikoeinstufung ihrer Schätzungen, bis dahin bestätigen sie aber noch das bisherige Urteil "Speculative Buy".

(Quelle: Aktien-Global-Researchguide, 20.02.2025 um 8:45 Uhr)

Bitte beachten Sie unseren Disclaimer zur Identität des Weitergebenden und zu möglichen Interessenskonflikten: http://www.aktien-global.de/impressum/

Hinweise nach Vorgaben der Delegierten Verordnung (EU) 2016/958

Die dieser Zusammenfassung zugrundeliegende Finanzanalyse wurde am 20.02.2025 um 7:40 Uhr fertiggestellt und am 20.02.2025 um 8:15 Uhr veröffentlicht.

Sie kann unter der folgenden Adresse eingesehen werden: https://www.smc-research.com/wp-content/uploads/2025/02/2025-02-20-SMC-Update-BS-Banksysteme_frei.pdf

Die mit dem Ausgangsdokument verbundene Offenlegung der Interessenkonflikte findet sich im Anhang / Disclaimer des Dokuments.