EQS-News: IuteCredit Finance S.à r.l.

/ Schlagwort(e): Anleihe

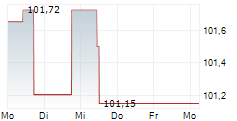

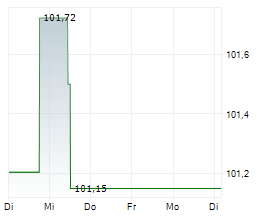

NICHT ZUR VERÖFFENTLICHUNG, VERTEILUNG ODER FREIGABE, GANZ ODER TEILWEISE, DIREKT ODER INDIREKT, IN DEN VEREINIGTEN STAATEN (EINSCHLIESSLICH IHRER TERRITORIEN UND BESITZUNGEN, EINES BUNDESSTAATES DER VEREINIGTEN STAATEN UND DES DISTRIKTS COLUMBIA), KANADA, AUSTRALIEN, SÜDAFRIKA ODER JAPAN, ODER EINER ANDEREN JURISDIKTION, IN DER DIE VERÖFFENTLICHUNG, VERTEILUNG ODER FREIGABE RECHTSWIDRIG WÄRE. Tallinn, Estland, 11. April 2025. Die EUR-Anleihe 2021/2026 (ISIN XS2378483494) der Iute Group, einer führenden europäischen Finanzgruppe, wird seit heute wieder uneingeschränkt an der Frankfurter Wertpapierbörse gehandelt. Die Anleihe war am 09. April 2025 gemäß § 19 Abs. 3 der Bedingungen für Geschäfte an der Frankfurter Wertpapierbörse ordnungsgemäß vom Handel ausgesetzt worden, um sicherzustellen, dass alle Marktteilnehmer gleichberechtigten Zugang zu Informationen haben, bevor der Handel fortgesetzt wird. Zuvor hatte die Iute Group über ihre hundertprozentige Tochtergesellschaft IuteCredit Finance S.á r.l. ein bedingtes Angebot zum Umtausch ihrer EUR-Anleihe 2021/2026 (ISIN XS2378483494) in eine neue EUR-Anleihe 2025/2030 oder alternativ zur Andienung der EUR-Anleihe 2021/2026 (Nennwert je EUR 100,00) gegen eine Barzahlung von EUR 99,00 pro Anleihe unterbreitet. Gemäß § 19 Abs. 3 der Bedingungen für Geschäfte an der Frankfurter Wertpapierbörse ist u. a. bei der Mitteilung von freiwilligen Rückkauf- oder Umtauschangeboten der Handel für die betreffenden Wertpapiere sofort bis einschließlich einen Börsentag nach der öffentlichen Bekanntgabe auszusetzen. Iute Group hat Oppenheimer & Co. Inc. (New York / London) und AS LHV Pank (Tallinn) als Joint Lead Manager und Joint Bookrunner sowie Signet Bank AS als Co-Manager beauftragt. Aalto Capital (München) agiert als Financial Advisor der Iute Group. Die Bekanntmachung des bedingten Umtausch- und Cash-Tender-Angebots an die Anleihegläubiger der EUR-Anleihe 2021/2026 sowie weitere Informationen sind auffindbar unter: https://tinyurl.com/2dz4k8js sowie unter https://iute.com/bond. Kristel Kurvits, Group Chief Financial Officer (CFO) Die Iute Group ist ein Fintech-Unternehmen, das 2008 in Estland gegründet wurde. Die Unternehmensgruppe ist auf Verbraucherfinanzierung, Zahlungsdienste, Bank- und Versicherungsprodukte spezialisiert. Sie bedient Kunden in Albanien, Bulgarien, Moldawien und Nordmazedonien. Die Iute Group finanziert ihre Kreditportfolios mit Eigenkapital, Einlagen und besicherten Anleihen am Geregelten Markt der Frankfurter Wertpapierbörse und an der Nasdaq Baltic Main List. Die hierin enthaltenen Informationen sind nicht zur vollständigen oder teilweisen, direkten oder indirekten Freigabe, Veröffentlichung oder Verteilung in den Vereinigten Staaten, Australien, Kanada, Hongkong, Japan, Neuseeland, Südafrika oder anderen Ländern oder unter anderen Umständen bestimmt, in denen eine solche Freigabe, Veröffentlichung oder Verteilung rechtswidrig wäre. Die hierin enthaltenen Informationen stellen weder ein Angebot zum Verkauf noch eine Aufforderung zum Kauf dar, noch werden die Anleihen in einem Land verkauft, in dem ein solches Angebot, eine solche Aufforderung oder ein solcher Verkauf vor der Registrierung, der Befreiung von der Registrierung oder der Qualifizierung gemäß den Wertpapiergesetzen eines solchen Landes ungesetzlich wäre. Personen, die in den Besitz dieser Bekanntmachung gelangen, sind verpflichtet, sich über alle derartigen Beschränkungen zu informieren und diese einzuhalten. Diese Mitteilung stellt kein Angebot von Wertpapieren zum Verkauf in den Vereinigten Staaten von Amerika dar. Die Anleihen wurden und werden nicht gemäß dem United States Securities Act von 1933 in der jeweils gültigen Fassung (der "Securities Act") oder den geltenden Wertpapiergesetzen eines Bundesstaates der Vereinigten Staaten von Amerika registriert und dürfen weder direkt noch indirekt innerhalb der Vereinigten Staaten von Amerika oder an oder für Rechnung oder zugunsten von US-Personen (gemäß Definition in Regulation S des Securities Act) angeboten oder verkauft werden, es sei denn, dies geschieht gemäß einer geltenden Ausnahme von den Registrierungsanforderungen des Securities Act oder im Rahmen einer Transaktion, die nicht den Registrierungsanforderungen unterliegt. Diese Mitteilung stellt keinen Prospekt im Sinne der Verordnung (EU) 2017/1129 des Europäischen Parlaments und des Rates vom 14. Juni 2017 über den Prospekt, der beim öffentlichen Angebot von Wertpapieren oder bei deren Zulassung zum Handel an einem geregelten Markt zu veröffentlichen ist (die "Prospektverordnung"), dar und stellt kein öffentliches Angebot von Wertpapieren in einem Mitgliedstaat des Europäischen Wirtschaftsraums (der "EWR") dar. Diese Mitteilung stellt kein öffentliches Angebot von Anleihen im Vereinigten Königreich dar. Für die Anleihen wurde und wird im Vereinigten Königreich kein Prospekt gebilligt. Dementsprechend wird diese Mitteilung nicht an die breite Öffentlichkeit im Vereinigten Königreich verteilt und darf nicht an diese weitergegeben werden. Die Weitergabe dieser Mitteilung als Finanzwerbung darf nur an (i) Personen, die sich außerhalb des Vereinigten Königreichs befinden, oder (ii) professionelle Anleger, die unter Artikel 19 Absatz 5 des Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (die "Order") fallen, oder (iii) vermögende Unternehmen und andere Personen, an die die Bekanntmachung rechtmäßig weitergegeben werden darf und die unter Artikel 49 Absatz 2 Buchstaben a bis d der Order fallen, verteilt werden und ist nur an diese gerichtet (wobei alle unter (i), (ii) und (iii) genannten Personen zusammen als "Relevante Personen" bezeichnet werden). Jede Aufforderung, jedes Angebot oder jede Vereinbarung zur Zeichnung, zum Kauf oder zum anderweitigen Erwerb solcher Wertpapiere wird nur mit Relevanten Personen getroffen. Personen, die keine Relevanten Personen sind, sollten nicht auf der Grundlage dieser Mitteilung oder ihres Inhalts handeln oder darauf vertrauen. 11.04.2025 CET/CEST Veröffentlichung einer Corporate News/Finanznachricht, übermittelt durch EQS News - ein Service der EQS Group. |

| Sprache: | Deutsch |

| Unternehmen: | IuteCredit Finance S.à r.l. |

| 14, rue Edward Steichen | |

| 2540 Luxembourg | |

| Luxemburg | |

| ISIN: | XS2378483494 |

| WKN: | A3KT6M |

| Börsen: | Regulierter Markt in Frankfurt (General Standard); Freiverkehr in Berlin, Düsseldorf, Hamburg, Hannover, München, Stuttgart, Tradegate Exchange |

| EQS News ID: | 2115762 |

| Ende der Mitteilung | / EQS News-Service |

2115762 11.04.2025 CET/CEST